兴业张忆东谈A股入摩对港股影响:并非“动了奶酪”,而是“共同成长”

摘要: 文章来自微信公众号“张忆东策略世界”,作者张忆东,李彦霖。投资要点MSCI在北京时间6月21日宣布,在新一轮市场咨询中将A股纳入其新兴市场指数。中国资本市场对外开放更进一步。同时,也有声音担心港股资金

文章来自微信公众号“张忆东策略世界”,作者张忆东,李彦霖。

投资要点

MSCI在北京时间6月21日宣布,在新一轮市场咨询中将A股纳入其新兴市场指数。中国资本市场对外开放更进一步。同时,也有声音担心港股资金会不会因此被A股分流。我们认为,短期所谓港股资金被A股分流的影响并不大,更加应该值得重视的是中国资本市场对外开放、港股与A股成为共同市场给港股市场带来的深远影响。

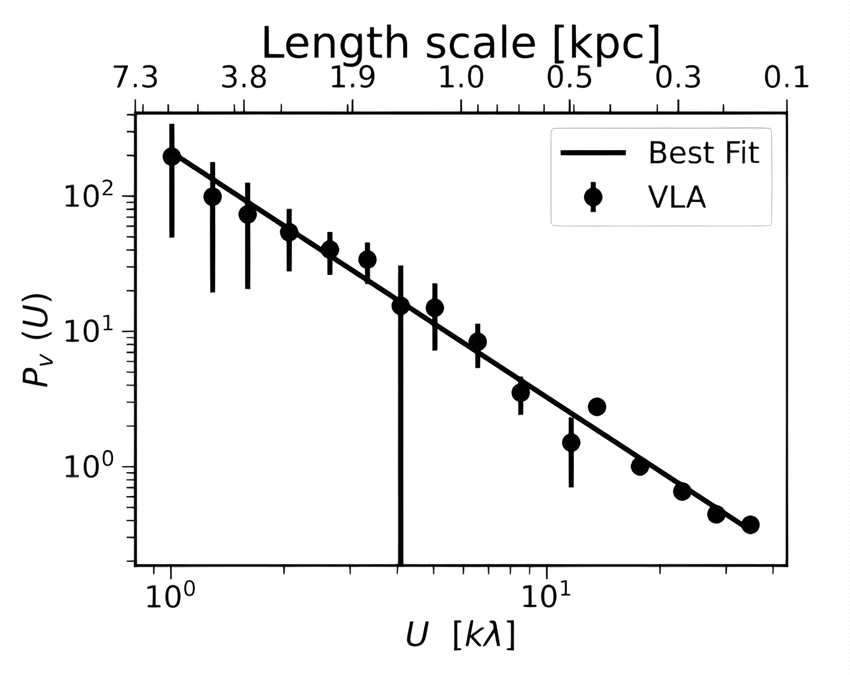

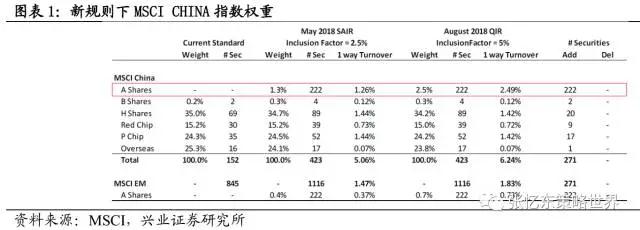

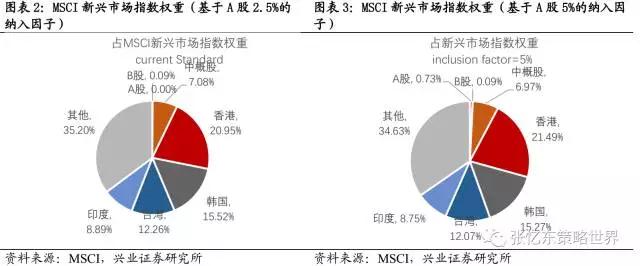

短期来看,所谓的港股资金被A股分流的影响并不大。静态测算,由于当两地上市的A股加入MSCI 新兴市场指数时,对应的港股也会加入,基于A股5%的纳入因子,港股占MSCI CHINA的权重仅下降1.1个百分点,我们推算港股占MSCI新兴市场的权重反而增加0.5个百分点。

A股纳入MSCI指数体系后,外资对A股、对中国的理解更加深入,有望改变过去几年外资对中国一贯的悲观态度,改变外资持续降低中国资产在全球资产配置比例的趋势。1)中国经济进入转型新阶段,优质公司盈利持续改善、强者更强。外资提升对中国资产的配置比例,对于A股和港股都有利。2)全球资金流动,也有望从发达市场转向回流新兴市场。作为全球估值洼地的港股市场将率先受益。 沪深港通作为外资进入中国和中国资本出海的主要方式,广度和深度将进一步提升,中资“北水南下”和外资“西水东进”将共同推动A股和港股投资理念的融合。随着投资者结构从外资主导走向中外博弈,港股的活跃度将提升,业绩有保障的行业龙头将受益中资影响力提升。

沪深港通作为外资进入中国和中国资本出海的主要方式,广度和深度将进一步提升,中资“北水南下”和外资“西水东进”将共同推动A股和港股投资理念的融合。随着投资者结构从外资主导走向中外博弈,港股的活跃度将提升,业绩有保障的行业龙头将受益中资影响力提升。

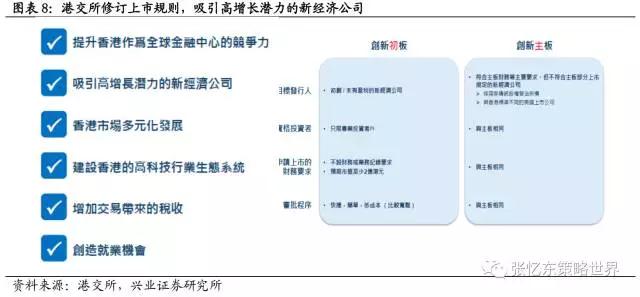

中长期制度环境改变有望推动行情性质从估值修复走向创新成长驱动。港交所修改上市规则,未来港股有望吸引中概股回归和成长型公司上市,增加港股“新经济”比重。

自2016年2月战略性看多港股以来,港股行情虽然已经大幅上涨,但是长远来看,港股依然处于牛市的初期,当前只是“底部”的“顶部“。恒生指数的PE已经回到过去5年估值区间的上方,但仅仅是回到90年代以来估值中枢附近。未来随着港股生态环境发生变化,以及中国经济转型升级,港股的估值中枢将会进一步提升,迎来中长期大牛市。

报告全文

MSCI在北京时间6月21日宣布,在新一轮市场咨询中将A股纳入其新兴市场指数。中国资本市场对外开放更进一步。同时,也有声音担心港股资金被A股分流。我们认为,短期所谓港股资金被A股分流的影响并不大,更加应该值得重视的是中国资本市场对外开放、港股与A股成为共同市场给港股市场带来的深远影响。

短期来看,所谓的港股资金被A股分流的影响并不大

静态测算,由于当两地上市的A股加入MSCI 新兴市场指数时,对应的港股也会加入,所以,我们从MSCI发布的数据可以看到,基于A股5%的纳入因子,港股占MSCI CHINA指数的权重仅下降1.1个百分点,我们推算港股占MSCI新兴市场指数的权重反而因为新成员的加入而增加0.5个百分点。

外资增加中国资产配置,A股和港股都会受益

A股纳入MSCI指数体系后,外资对A股、对中国的理解更加深入,有望改变过去几年外资对中国一贯的悲观、担忧态度,改变外资持续降低中国资产在全球资产配置比例的趋势。

—— 中国经济已经进入降速后的转型新阶段,优质公司盈利的持续改善、强者更强!未来数年将能看到 外资“西水”东进的力度会不断加大,从而最终对于A股和港股都有利。

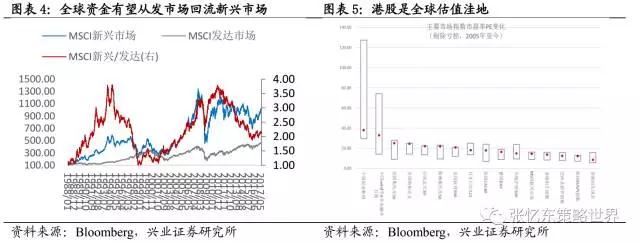

—— 在欧美复苏和中国一带一路的带动下,新兴市场经济有望被带动走向复苏。全球资金流动,也有望从过去5年发达市场持续优异于新兴市场,转向回流新兴市场,作为全球估值洼地的港股市场将率先受益。

外资增加中国资产配置,A股和港股都会受益

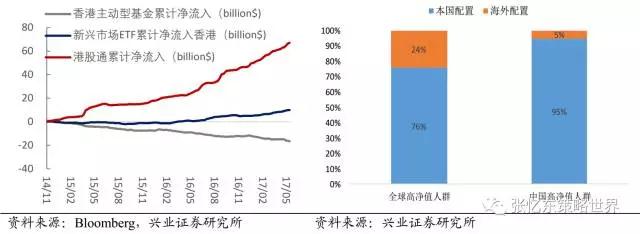

沪深港通作为外资进入中国和中国资本出海的主要方式,未来广度和深度将进一步提升,中资“北水南下”和外资“西水东进”将共同推动A股和港股投资理念的融合。港股的活跃度将提升,业绩有保障的行业龙头将受益中资影响力提升。随着投资者结构从外资主导走向中外博弈,不只是大行业大龙头公司将面临重估,那些外资大行不覆盖的细分行业龙头,也将随中资的深入研究而价值重估。 中长期制度环境改变有望推动行情性质从估值修复走向创新成长驱动

中长期制度环境改变有望推动行情性质从估值修复走向创新成长驱动

港交所将修改现行上市规则,设立创新初板和创新主板,两大重大变化有望吸纳更多优秀的成长公司,改变当前港股“旧经济”占比过大,“新经济”不足的窘境。一是放宽创新板上市标准,亏损企业、采用非传统股权管制架构的公司可以上市,从而吸引新经济公司;二是允许内地发行人在香港申请第二次上市,从而有望吸引海外上市的中概股等回归。 港股仍是牛市初期,当前只是“底部”的“顶部” 自我们2016年2月战略性看多港股以来,港股行情虽然已经大幅上涨,但是长远来看,港股依然处于牛市的初期。短期受到海外风险偏好波动的影响、以及获利回吐的压力增加的影响,或许会有颠簸,但是这最多只是“底部”的“顶部”。

港股仍是牛市初期,当前只是“底部”的“顶部” 自我们2016年2月战略性看多港股以来,港股行情虽然已经大幅上涨,但是长远来看,港股依然处于牛市的初期。短期受到海外风险偏好波动的影响、以及获利回吐的压力增加的影响,或许会有颠簸,但是这最多只是“底部”的“顶部”。

从估值的角度来讲,恒生指数的PE已经回到过去5年估值区间的上方,但是我们也需要看到,放到90年代以来的30年大周期中考察,港股只是回到了历史估值中枢附近。原因在于过去5年受到中国经济降速转型的影响,港股估值中枢较此前出现了明显的下沉。

未来随着“北水南下”和“西水东进”、港股制度改变、生态环境发生变化,以及中国经济转型升级,港股的估值中枢将会进一步提升。港股行情的性质有望从估值修复模式进一步走向创新成长驱动,迎来中长期大牛市。 (编辑:何鹏程)

(编辑:何鹏程)

外资,中国,市场,有望,新兴