美国金融危机期间回购市场流动性是如何消失的?

摘要: 摘要:上世纪30年代大萧条时期,居民收入严重缩水,住房抵押贷款违约率一度高达50%。为了防止危机进一步扩散,美国政府开始积极干预,包括推出更具吸引力的住房抵

上世纪30年代大萧条时期,居民收入严重缩水,住房抵押贷款违约率一度高达50%。为了防止危机进一步扩散,美国政府开始积极干预,包括推出更具吸引力的住房抵押贷款模式提振购房需求、设立房利美等。短期看,这些措施稳定了住房市场和银行体系,但从更长的视角看,这些刺激政策为下一次危机埋下了伏笔。

一是居民住房抵押贷款门槛降低,房地产市场非理性升温。

二是随着的加快,投资银行越来越依赖在回购市场中获得短期资金。

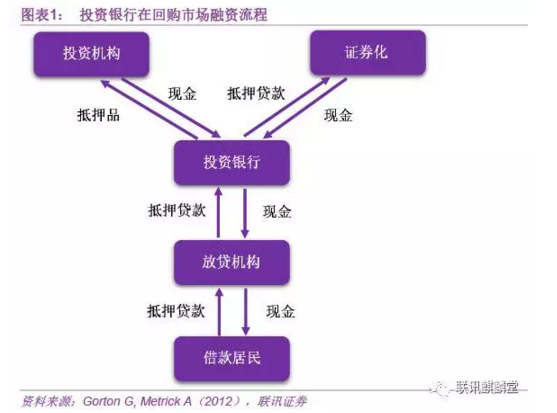

投资银行在回购市场中拆借到资金,并将抵押贷款证券化。在循环证券化和借贷的过程中,不仅盘活了银行的固定资产,而且实现了类似货币创造的信贷创造。由于能够获得佣金收入和息差,加上对房地产市场的乐观估计,正常住房抵押贷款循环证券化的模式不足以满足投资银行的需求。投资银行和商业银行一起,做了更为激进的探索,包括证券化资产的证券化以及降低住房抵押贷款门槛(即所谓的“次贷”)。

住房抵押贷款扩张后,房地产市场和回购市场互相促进,螺旋上升。

然而,这一切扩张的根源——回购市场只是一个短期资金融通的平台,在利润驱使下被过度依赖。在经济形势一路大好的情况下,看不出问题,但情势一旦逆转,就产生了灾难性的影响。

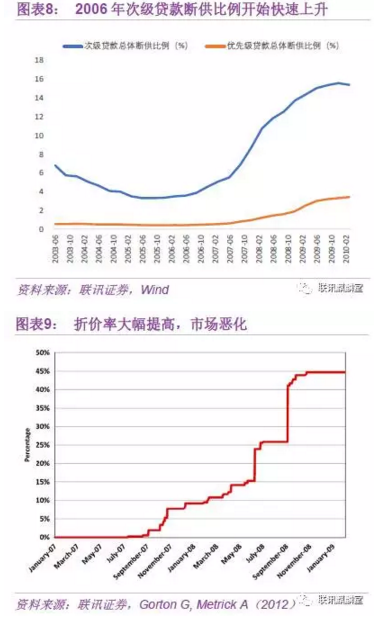

美国核心CPI同比2004年年初开始持续上升,2004年6月美联储开始上调联邦基金利率,住房抵押贷款利率也随之上调。由于多数次级贷款是浮动利率的,利率上调增加了次级贷款者的成本,违约率在2006年开始快速上升。出于避险,短期借款大规模到期后机构纷纷兑现,不再延期,在乘数效应下冻结大量流动性。

投资银行“借钱——证券化——借钱”的循环操作被逆转,回购市场流动性衰竭,几近崩溃。大批曾经风光无限的金融机构遭受冲击,甚至破产倒闭。

正文:

2007年全球金融危机爆发。我们从危机集中的投资银行角度,剖析此次危机的传导过程。投资银行过度依赖回购市场短期借款,被“挤兑”而爆发的流动性冻结,是此次危机的根源。

一、危机的起源

历史总在不断重复,又出现一些新的特点。2007年危机发生的根源,往前可以追溯到上世纪30年代的大萧条。

当时,美国产业凋零、失业率上升,居民和企业部门资产负债表恶化,缩水的收入不足以支付住房抵押贷款,房贷违约率一度高达50%。从事住房抵押贷款业务的银行,资产端从有稳定现金流的住房抵押贷款变成收回来的房产,遭遇系统性的流动性危机。

为了补充流动性以续命,银行纷纷将房子拍卖,高峰时期每天都有1000套房子被拍卖。抛售又增加了住房供给,房价进一步被压低,形成了“房价下降——居民违约——银行抛售——房价下降”的恶性循环。

房地产市场和银行业双双面临崩溃的风险,萧条之下,哀鸿遍野。

为了防止危机进一步扩散,美国政府放弃“守夜人”的角色,开始积极干预市场,出台了一系列措施。

第一,降低已有住房抵押贷款的违约率。1932年美国通过《有房户借贷法案》,决定设立有房户借贷公司(HOLC)和复兴银行公司,通过购买违约的住房抵押贷款、延长贷款期限、降低贷款利率等措施降低居民信用风险。上千万家庭得以保住了住房,也提高银行贷款的回收率。

第二,以更具吸引力的贷款模式,提振居民购房需求。联邦住房管理局推出了低首付(首付比例20%)、长期限(20年以上)、固定利率以及本金摊付的住房贷款模式。长期限和本金摊付分散了居民的还贷压力,提高了居民抵押贷款购房的规模,也为后续回购市场住房抵押贷款供应增加奠定了基础。

第三,通过ABS盘活了银行的住房抵押贷款。罗斯福政府设立了联邦国民抵押协会,即通常所说的房利美(Fannie Mae),不仅建立起全国性的融资平台,更重要的是成功推出了(ABS),开创性地解决了银行资金的期限错配问题。

可以将银行看做是一个特殊的工厂。住房抵押贷款作为一大笔投入资金,生产的产品积压在仓库里,需要二三十年才能完全回收成本。虽然收益还不错,但面临比较大的机会成本,尤其是产品需求好的时候,扩大再生产的速度很慢。

而通过ABS,企业家可以将这个工厂出售,将未来的现金流转换为当期收入,再进行新的投资。

政府的干预,降低了银行体系面临的信用风险和流动性风险,房地产市场开始稳定下来,并再度繁荣。

但从更长的时间长度看,这些刺激政策为下一次危机埋下了伏笔。一方面,居民抵押贷款门槛降低,导致居民住房需求扩张,房地产市场非理性升温。 另一方面,的加快,为投资银行提供了更多用来抵押的资产,投资银行越来越依赖在回购市场中获得短期资金。

二、被投资银行过度使用的回购市场

不同于传统的商业银行,投资银行利用拆借来的钱间接发放贷款,并将抵押贷款证券化从而获利。具体的过程如下:

第一步,投资银行在回购市场拆借资金并间接发放贷款。回购市场是一个短期融资市场,借款方提供抵押品并与投资人签订回购协议,承诺在未来的某一个时间以一定价格回购,本质上是短期抵押贷款。在回购市场上,投资银行拆借得到资金,并通过商业银行等间接发放贷款。

第一步,投资银行在回购市场拆借资金并间接发放贷款。回购市场是一个短期融资市场,借款方提供抵押品并与投资人签订回购协议,承诺在未来的某一个时间以一定价格回购,本质上是短期抵押贷款。在回购市场上,投资银行拆借得到资金,并通过商业银行等间接发放贷款。

第二步,投资银行将住房抵押贷款进行证券化。投资银行将住房抵押贷款打包成“资产池”,并进行结构化设计。根据信用评级,可分为多个不同的等级(从风险较小的AAA,到风险较大的EQ)的债券。

假如一个资产的价值是100元,进行证券化后以80元价格卖出,折价率就是20%。折价率是衡量投资银行融资能力的重要指标,折价率越高,即需要将资产进行更多折价,则该投资银行的融资能力越差。

第三步,利用证券化后的债券进行融资。主要的融资方式有出售和在回购市场抵押融资两种。

一种是出售债券。假如出售的比例是50%,则投资银行通过出售证券获得40元融资(80*50%)。

另一种是持有并作为抵押物在回购市场上借钱。如投资银行将剩余的债券持有,价值为40元,并将这些债券在回购市场抵押借钱。假定没有折价,投资银行可以借到40元钱。本文中假定没有折让,是为了计算方便,实际抵押时通常会有折价的。

此时投资银行一共融资80元,一半来自出售证券,一半来自回购市场。

投资银行可以将这80元发继续间接贷款给居民购房,获得居民抵押贷款,然后进行抵押贷款证券化,形成了“借钱——放贷——证券化——借钱”的循环。这个过程中,投资银行融资能力越强,融到的钱越多,自行持有证券越多,抵押后融到的钱越多。

第四,银行清算。在清算行的协助下,投资银行需要在规定的日期将债券购回。假如价值100元的资产,80元出售,承诺88元买回,则回购利率就是10%。

这只是一个简化的过程,省略了很多细节,为了便于分析,也将一些流程做了设定。比如投资银行可以直接从商业银行购买住房抵押贷款,而无需通过商业银行间接放贷才获得住房抵押贷款。

从这个简单的过程中,我们可以看到纷繁表现下的本质——投资银行可以扩大抵押贷款规模。

投资银行以价值为100元的抵押贷款,经过一轮可以融到80元的资金,再循环一次可以融到64元……由于折让的存在,每次可以融到的资金规模在缩减。经过无数次的循环,投资银行可以融到的资金极限是100+100*(1-20%)+100*(1-20%)^2+……+100*(1-20%)^n=100/20%=500.

这个20%就是折价率,相当于传统银行货币创造中的存款准备金率,1/20%相当于货币乘数。整个过程表示银行将一笔价值为100元的贷款变成了500元,此时住房抵押贷款规模、证券化资产的总量和总融资规模均为500元。

在循环证券化和借贷的过程中,不仅盘活了银行的固定资产,而且实现了类似货币创造的信贷创造。

这种信贷创造在经济平稳的时候是有利的,可以增加抵押贷款规模,提高满足居民部门住房需求的能力。

2001年,美国房地产市场开始快速繁荣,标普/CS房价指数持续走高。居民发现抵押贷款买房成为一项增值保值、稳赚不亏的生意,积极向银行贷款买房。房地产投资稳步上升,私人投资于房地产市场的规模与制造业开始拉开差距。

在这个循环过程中,投资银行可以获得佣金收入。此外,由于结构化设计对ABS产品进行了增信,以及流动性的提高,ABS产品的发行利率要低于同期限的住房抵押贷款,投资银行能够获得息差。

在这个循环过程中,投资银行可以获得佣金收入。此外,由于结构化设计对ABS产品进行了增信,以及流动性的提高,ABS产品的发行利率要低于同期限的住房抵押贷款,投资银行能够获得息差。

在利润的驱动下,加上对房地产市场的乐观估计,正常住房抵押贷款循环证券化的模式已经不足以满足投资银行的需求了。为此,投资银行开始在以下两条路径上进行更为激进的探索。

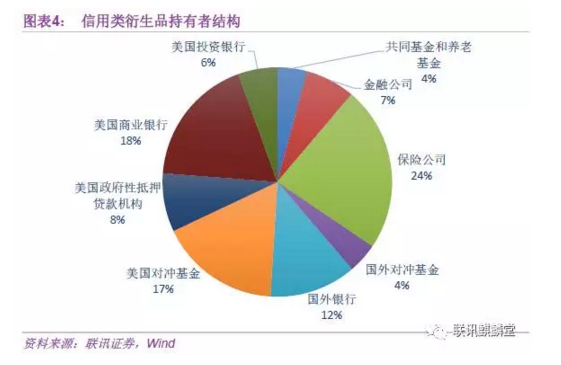

一是在现有证券化的基础上,进一步证券化。为了通过同一笔抵押贷款融到更多的钱,投资银行在已有证券化的基础上进一步证券化,形成债务抵押担保债券(CDO)以及基于债务抵押担保债券的各类衍生品。2003年到2006年,美国信用衍生类金融市场规模迅速扩张15倍,达到了50亿美元,甚至大批低风险要求的保守基金(养老基金等)都开始投资这些衍生品。 第二,降低住房抵押贷款门槛,即所谓的“次贷”。进一步证券化仍不能满足投资银行的需求,然而有偿付能力的居民数量是有限的。为了满足投资银行的需求,商业银行开始向资质差的居民发放住房抵押贷款。

第二,降低住房抵押贷款门槛,即所谓的“次贷”。进一步证券化仍不能满足投资银行的需求,然而有偿付能力的居民数量是有限的。为了满足投资银行的需求,商业银行开始向资质差的居民发放住房抵押贷款。

不得不提的是美国国会也起到了推波助澜的作用。美国国会1977年通过了社区再投资法案,鼓励银行等金融机构向偿还能力差的居民发放抵押贷款,以帮助更多中低收入家庭获得住房。次级贷款市场迅猛发展,达到美国房贷市场的15%。

通过上述两种方法:扩大抵押贷款,不惜发放“次贷”;证券化融资,不惜证券化的证券化,投资银行将回购市场上拆借来的一笔资金,创造出了更多的住房抵押贷款。

住房抵押贷款扩张后,房地产市场和回购市场互相促进,螺旋上升。

从投资银行的角度看,居民获得抵押贷款更容易,刺激居民(甚至是偿还能力较低的居民)住房需求增加,房价上涨。投资银行在回购市场的证券化操作反向刺激房价上涨。

从居民部门的角度看,房价上涨后居民对房价上涨的预期也跟着上升。对住房和住房抵押贷款的需求增加,银行乐于提供更多住房抵押贷款,抵押贷款证券化增加,回购市场规模扩张,由此形成了房价上涨推动回购市场繁荣。

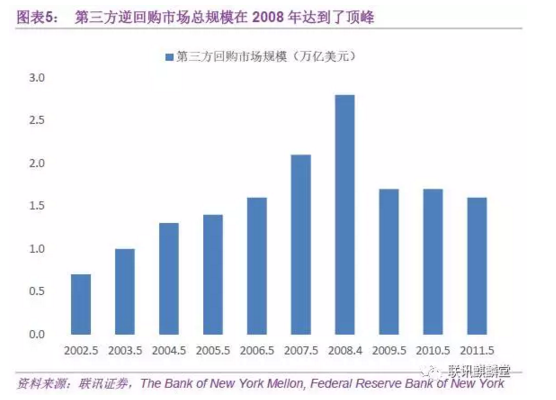

美国房价指数一路高涨,2005年底达到了阶段性峰值,是1992年的4倍。2008年第三方回购市场总规模达到峰值2.8万亿美元。 然而,这一切扩张的根源——回购市场只是一个短期资金融通的平台,在利润驱使下被过度依赖。在经济形势一路大好的情况下,看不出问题,但情势一旦逆转,就产生了灾难性的影响。

然而,这一切扩张的根源——回购市场只是一个短期资金融通的平台,在利润驱使下被过度依赖。在经济形势一路大好的情况下,看不出问题,但情势一旦逆转,就产生了灾难性的影响。

三、回购市场如何迅速崩溃

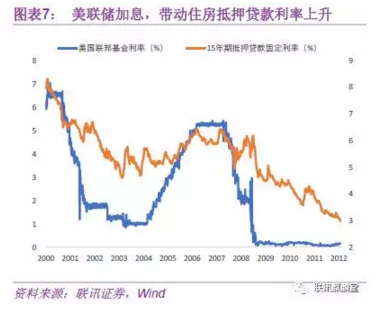

美国政府意识到过热的房地产市场已经对实体经济产生了挤出,美国核心CPI同比2004年年初也开始持续上升。

2004年6月美联储开始上调联邦基金利率,至2006年6月,从1%提高到了5.25%。15年期住房抵押贷款浮动利率也从2003年的4.5%上升到6.5%。

次级住房抵押贷款者,要么属于低收入人群,要么是已经有一两套用抵押贷款购买的住房,信用评级分数低于620分。

次级住房抵押贷款者,要么属于低收入人群,要么是已经有一两套用抵押贷款购买的住房,信用评级分数低于620分。

这部分居民的贷款一般是首付低于15%甚至零首付的“2+18”或“2+28”模式,即前两年为固定利率,后18(28)年为浮动利率,这些居民对市场利率的变动非常敏感,利率上升直接增加他们的还贷成本。

在看好房子有持续升值潜力的情况下,他们将房子未来升值的空间也算作偿付能力的一部分,尙可勉强支撑。但当贷款利率持续上升的时候,以房子为抵押进行再融资时,就超出了他们的应对能力,开始出现大面积违约。

次级贷款违约,折价率大幅上升,同样一笔抵押贷款证券化,投资银行要折价更多才能发行出去。折价意味着银行融资能力下降,假如折价率从20%上升为40%,信贷创造就从原来的5(1/20%)倍变为2.5倍(1/40%),成倍降低。

然而即使投资银行愿意折价发行,投资者也会担心这些债券会因为居民违约而不能收回成本,不愿再购买,金融机构之间的信任开始瓦解,表现为LIB-OIS指标增长率在07年中和08年末快速上升(LIB是指银行间无抵押借贷利率,面临违约风险。OIS是一种有保证金的隔夜利率衍生品,两者之差基本上可以反映银行之间的违约风险,LIB-OIS上升表示银行之间信心下降。)。 抵押贷款证券卖不出去,还有一种方法就是将债权作为抵押品在回购市场上借钱。但显然作为抵押品的证券随时会因为居民违约而贬值,机构借出去的钱得不到保障,不愿外借。

抵押贷款证券卖不出去,还有一种方法就是将债权作为抵押品在回购市场上借钱。但显然作为抵押品的证券随时会因为居民违约而贬值,机构借出去的钱得不到保障,不愿外借。

更雪上加霜的是在回购市场中,短期借款大规模到期后机构纷纷兑现,不再延期。在原本信贷创造的情况下,假如折价率是20%,机构每赎回1元,就是抽出5(1/20%)元的流动性,回购市场迅速萎缩。

这种情况下,投资银行“借钱——证券化——借钱”的循环操作被逆转,市场流动性衰竭。大量曾经风光无比的金融机构,遭受冲击,甚至破产倒闭。

07年3月13日,美国第二大次级贷款机构新世纪(002280,股吧)金融公司因流动性债务超过84亿美元,被纽约证券交易所停牌,后向法院申请破产。

07年7月花旗集团宣布因次贷引起的损失高达7亿美金。

07年8月6日,美国第十大抵押贷款机构美国住房抵押贷款投资公司向法院申请破产保护。

07年8月8日,美国第五大投行贝尔斯登宣布旗下两支基金倒闭。

随后,美国次贷危机从房地产市场到回购市场,到金融系统,到其他行业,再到世界国家,以迅雷之势席卷全球。(编辑:曹柳萍)

贷款,抵押,住房,投资银行,证券