一年翻一倍之后,宝龙仍值得坚定看好?

摘要: 本文来自“雪球”,作者董翔,原标题《继续坚定看好宝龙地产》宝龙地产(01238)股价一年翻一倍,周二大涨,令国泰君安提升宝龙地产目标价至4港币,之前已有花旗提升目标价至4.2港币。但是仔细看了研报以后

本文来自“雪球”,作者董翔,原标题《继续坚定看好宝龙地产》

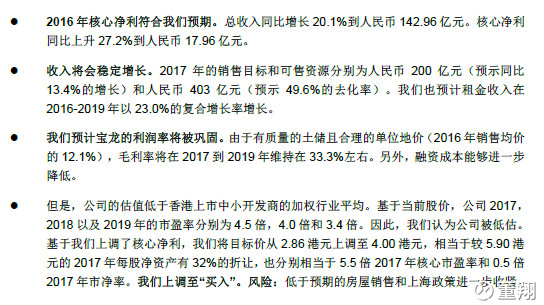

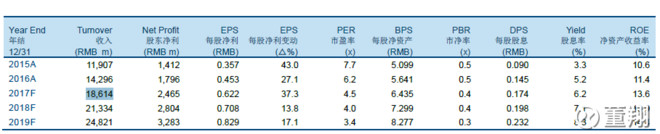

宝龙地产(01238)股价一年翻一倍,周二大涨,令国泰君安提升宝龙地产目标价至4港币,之前已有花旗提升目标价至4.2港币。但是仔细看了研报以后发现,还是明显低估宝龙。把报告核心部分贴上来:

这个低估是明显的。

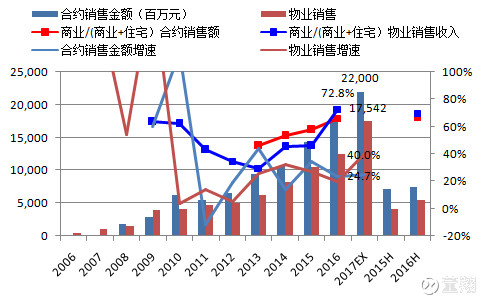

首先,宝龙2016年物业销售收入明显小于2015年合约销售金额,大家可以回顾之前历史,凡是本年度物业销售收入明显小于前一年合约销售额的,第二年物业销售收入就会赶上本年的合约销售额。比如2014年物业销售收入明显小于2013年合约销售额,2015年就等于2014年的合约销售额。由于2016年物业销售收入明显低于2015年的合约销售额,我预计2017年物业销售收入将会约等于2016年的176亿合约销售额,即175.4亿,增长40%。这种增长是滞后的确认,另外有2017年合约销售高增长保护,预计220亿,增长24.7%。加上18亿的物业加管理费及少量酒店等其他,2017年总收入预计198亿(国泰君安186亿)。公司对外给出2017年200亿合约销售目标,实际上是低估的。可以观察2016年目标150亿,实际176亿。另外2017年可推货值是400亿较2016年大增,可推面积较2016年多了一倍。公司内部目标是250亿,我保守估计220亿。

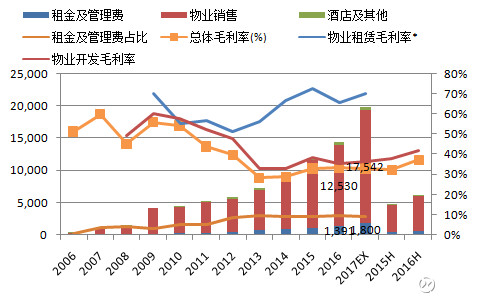

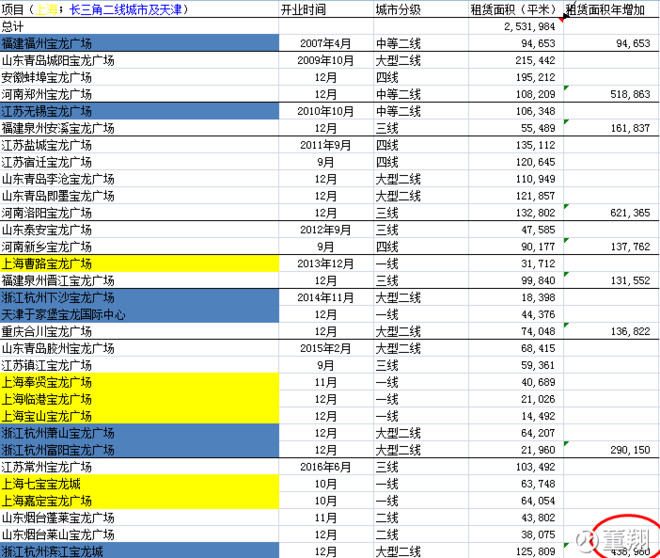

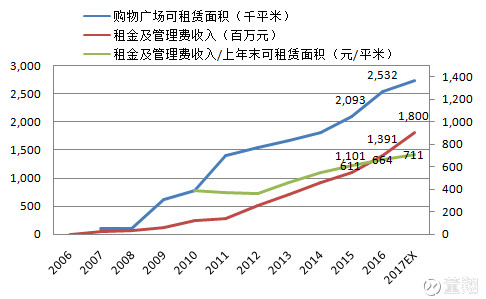

租金及管理费我预计2017年在18亿,较2016年13.9亿增长29.4%。为什么?2016年末可租赁面积2532千平米,比2015年末增长20.9%,但是2016年增加的在上海和杭州为主,有上海七宝、杭州滨江两个宝龙城,还有嘉定宝龙广场等优质项目,每平米租金及管理费显然更多。要知道宝龙早期的可租赁面积都是山东、河南等地,所以租金及管理费收入增幅显然要明显高于可租赁面积增幅。由于其他原因,租金及管理费可能比预计还要高。

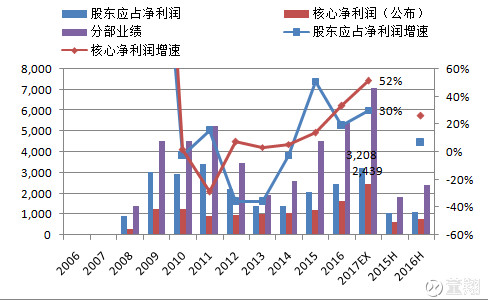

利润率方面,假设租金及管理费的分部业绩利润率由于规模效应微幅提升,而物业销售的利润率不变。又考虑到2016的汇兑损失2.44亿将会在2017年显著减少,一次性赎回高利率美元票据的赎回损失1.69亿消失,这两项都是在损益表的。另外,我假设公司进一步降低资本化利息部分从94%至84%,这样会压低当期利润(会小幅抬高一年后毛利率)。假设公允价值收益继续维持2015-2016年的15亿水平。我预计2017年股东应占净利润32亿(高于国泰君安24.65亿),预计核心净利润24.4亿。如果公允价值收益降低至10亿,预计股东应占净利润29.5亿,核心净利润不变。

我去过宝龙在上海、杭州、无锡的多处物业调研,物业质量在提升,看好宝龙在上海及长三角的发展。近期调控压力较大,但实际上受影响部分占宝龙2017年可推货值占比很小,5%左右,也完全可以通过改造卖出去。

自3月9日发了《2017年,宝龙地产(01238)进入业绩爆发期》,我的主要预测没有变过。朋友们可以回顾。(编辑:肖顺兰)

2016,物业,2017,合约,预计