长飞光纤光缆(06869)股价的过山车,背后却是产业的大博弈

摘要: 仅随美国康宁之后的全球第二大光纤光缆公司----长飞光纤光缆(06869)在3月24日公布了16年全年业绩,营收增长20%达到81亿,净利润增长23%达到7亿,动态PE6.8。然而,这样良好的增长和便

仅随美国康宁之后的全球第二大光纤光缆公司----长飞光纤光缆(06869)在3月24日公布了16年全年业绩,营收增长20%达到81亿,净利润增长23%达到7亿,动态PE6.8。

然而,这样良好的增长和便宜的估值却没能让二级市场买账,在业绩公布后的一周内猛跌近两成。诡异的是,股价大跌企稳后,4月10日又大涨5%。

研究发现,股价短时间反复的背后,是市场目前对于光纤光缆今明两年的景气度存在较大分歧。

三大运营商下调资本开支,广电补缺

从需求端看,在长飞发布业绩之前,三大运营商分别公布了其2016年业绩和今年的资本开支指引,虽然三家在营业收入和经营利润上均实现双升,但随着4G投资高峰期的结束和提速降费的压力下,它们对于资本开支已开始谨慎起来。

中移动2017年资本开支预期为1760亿元,同比下降6%;电信资本开支预期为890亿元,同比下降8.1%;联通的资本开支下滑最大,由16年的721亿到17年预计为450亿元,下降足有37.6%。总体算下来,今年三大运营商资本开支将减少462.1亿元,同比降幅为13%,小于2016年19%下滑幅度。

从中国移动的资本开支具体结构看也是总体对光纤需求不利,有线宽带由255亿下降47%到135亿,传输网(不含接入部分)由369亿上升4.9%到387亿。

不过,在三家运营商下调开支的同时,半路杀来的广电带来的光纤需求却多多少少填上了坑:广电互联互通项目千亿投资,包含一期(总分平台建设和 2000万户宽带化改造)310亿元,二期(扩容和 1亿用户的宽带化改造)690亿元。

联通集采价格未明显上浮,还看移动集采

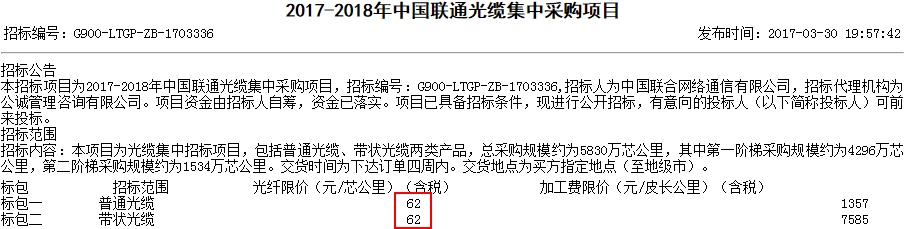

为应对中国移动在固网宽带业务的激烈竞争,急需提升宽带传输和接入能力的中国联通在3月30日发布了史上规模最大的一次光缆集采, 集采项目包括普通光缆和带状光缆两类产品,总采购规模达5830万芯公里。

虽然采购量略超市场预期,但价格方面在光纤供需矛盾突出的情况下仍未能看到明显上浮,意味着厂商议价能力弱,价格缺乏弹性。联通此次招标采用了限价,光纤限价62元/芯公里,稍高于电信集采60元/芯公里的限价,稍低于中国移动65元区间的价格;折合成光缆的价格,三家均在大约120元每芯公里的区间,价格基本稳定。

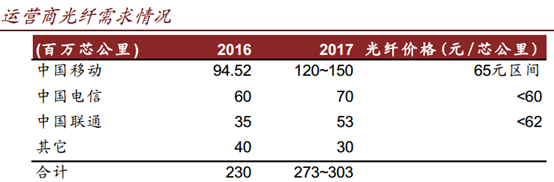

相比之下,体量巨大的中国移动更能决定国内的光纤需求。2014年和2015年,中国移动分别采购了6097万芯公里和9452万芯公里,采购规模全球第一,几乎占了中国需求的一半,全球需求的四分之一。

而2016年,分解估算下来中国移动全年集采量甚至超过1.1亿芯公里,其中,去年第四季度普通光缆集采招标6114万芯公里,为2016年11月至2017年5月的半年用量。

预计移动在今年二季度4-5月份再次启动针对新一期半年用量光纤光缆集采。而这次集采,是移动这个议价能力最强的客户和光纤厂之间的最新博弈,其最终决定的量价将是判断光纤行业景气周期阶段的关键信息。

接入网空间已有限,海外和5G是新增点

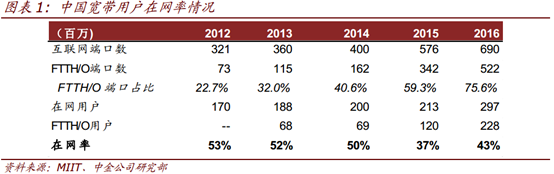

再来看远期决定需求的因素。目前我国的光纤光缆的分布中,骨干网:城域网:接入网的光纤芯长度比为1:5:40,可见光纤入户是近两年光纤光缆最大的需求拉动力量。

目前三大运营商的接入网铺的怎么样呢?粗略估计我国4.5亿家庭用户数和0.25亿企业用户数,总计需要5亿个FTTH端口。理想状况下,假设 100%的 FTTH 渗透率和50%的在网率(在网用户数/互联网端口数),需要铺设大约 9 亿个光纤端口。但考虑到如果低在网率导致的低投入产出比,运营商铺到7、8亿后就会放慢甚至停滞。而2015年FTTH/O端口数为 2.6 亿,2016 年这个数为 5.2 亿,照此进度2017年约为7.5~8亿,可见接入网会在一两年内触到天花板。

同时,部分厂商认为也不用太担心光纤需求量,龙头厂商都在走向海外,可以平滑国内需求波动,消化新增光棒产能。

除此之外,更为可观的增量需求恐怕就是大规模5G建设了,不过这一场景的实现应该至少也要等到2019年以后。

短期仍供不应求,今年或大有缓解

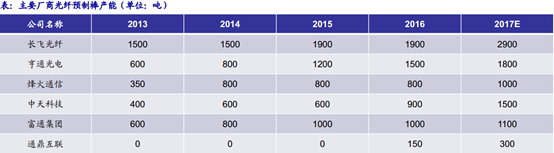

从供给端看,短期光纤供应仍然紧张,部分光棒仍依赖于进口,但近年来整体光棒自给率稳步提升,主要光缆光纤上市公司保持70%以上的光棒自给率,预计在完全满足国内光纤需求后,涨价压力也会不复存在。

2015 年长飞、富通集团、中天科技、烽火通信、通鼎互联几家主要厂商光棒产能合计约 5550 吨。2016 年下半年部分厂商扩产,总产能达 6350 吨,进口缺口约在 1500 吨。2017 年 3 月 21 日,长飞潜江光棒项目投产, 2017 年上半年除长飞外亦有其他厂商有扩产项目投产,预计 2017 年年中,总产能可达 8850 吨,年底总计将达到 9300 吨每年,大约可满足 3.1 亿芯公里的需求(理想满产情况),基本可满足国内光纤需求,能极大减轻光纤涨价压力。

结语

综上分析,长飞和国内几家同类厂商目前的估值难就难在,短期的供货紧张使得在今年乃至明年上半年都大概率保持业绩的快速增长,但产能在不断扩张后供需关系会逐步趋向平衡。

同时这些企业毕竟属于生产型企业,光网络的投资也有一定周期性特征,如果后期运营商放慢投资脚步带来采购需求降低,整个行业的估值将承受较大压力。

具体到股票操作上,当股价过低时很可能有反弹机会,但上行空间或许已经不大,投资者还需自我斟酌。

光纤,需求,光缆,开支,公里