黄金空头获利撤退 短期多头或将爆发

摘要: 上周非农数据利空黄金不跌反而涨,而且美元指数大幅跳水,这给黄金带来了一定的支撑。分析师称,投机者通常在黄金价格下跌时卖出黄金仓位,目前28.15%的净空仓比例要远高于平均水平(约10%)。因此,这也释

上周非农数据利空黄金不跌反而涨,而且美元指数大幅跳水,这给黄金带来了一定的支撑。

分析师称,投机者通常在黄金价格下跌时卖出黄金仓位,目前28.15%的净空仓比例要远高于平均水平(约10%)。因此,这也释放了一个积极信号,即大量的空头头寸平仓后,相应得将推高黄金价格。

此外,尽管白银价格也下跌,但白银投机者几乎没有卖出白银仓位,因此对白银持谨慎看法。并对黄金期货从短期看跌转为中性。

因此是否可以说,近期黄金下跌提供了黄金将反弹的迹象呢?鉴于中国和印度的实物需求开始回升,由于实物黄金市场溢价上涨。

关于COT报告

COT报告由美国商品期货交易委员会(CFTC)在每周五发布,报告显示主要交易商的持仓情况。虽然没有任何一种报告或工具可以确切地指示价格走向,但COT报告确实能让小型投资者一窥较大型交易商们的动向,以便他们做出相应的仓位布局。

例如,如果黄金空头仓位巨大,通常意味着金价可能即将上涨,因为市场已经过度看空,此时投资者应该增加多仓。但COT报告的最大缺陷是在周五发布,只包含截至当周周二的数据,所以报告与交易商实际持仓之间有三天的差距。鉴于短期投资活动瞬间万变,待新报告出炉时已经错过了大量交易活动。

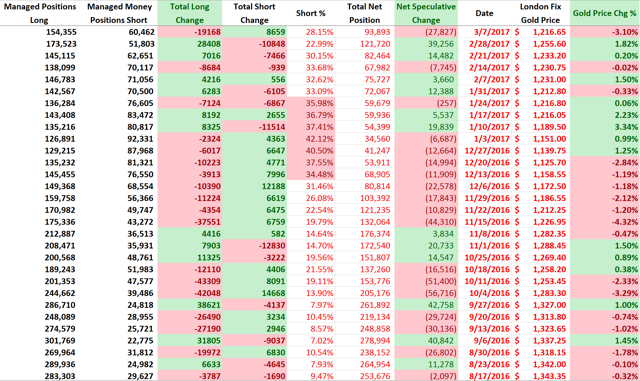

最新黄金交易员持仓报告(COT)显示,截至上周二(3月7日)当周,投机性黄金多仓减少19168手,同时空仓增加8659手,金价当周下跌逾3%。目前黄金净多仓为93893手,仍然高于1月金价处于1216水平时的5.9万手。另外,目前28.15%的净空仓比例要远高于平均水平(约10%)。

最新黄金交易员持仓报告(COT)显示,截至上周二(3月7日)当周,投机性黄金多仓减少19168手,同时空仓增加8659手,金价当周下跌逾3%。目前黄金净多仓为93893手,仍然高于1月金价处于1216水平时的5.9万手。另外,目前28.15%的净空仓比例要远高于平均水平(约10%)。

下图则表示所有黄金交易者的净头寸: 红线显示的是黄金基金经理(规模最大的投机性交易商)的投机性净多仓变化趋势,报告当周投机性净多仓减少约2.8万手,至大约9.4万手。深蓝线代表的是同期金价走势。

红线显示的是黄金基金经理(规模最大的投机性交易商)的投机性净多仓变化趋势,报告当周投机性净多仓减少约2.8万手,至大约9.4万手。深蓝线代表的是同期金价走势。

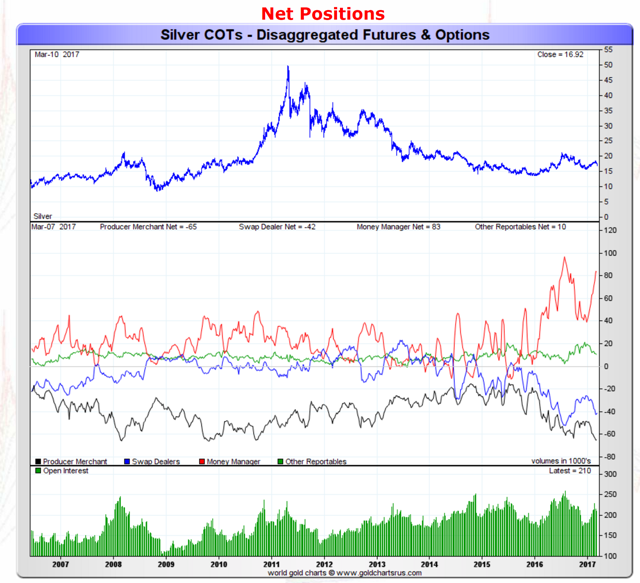

上周COT报告中白银的头寸走势如下: 至于白银,下图中红线显示了基金经理的白银投机性净多仓。可见,在截至上周二的一周内,白银投机性净多仓基本没变,只减少了大约500手,而投机性净空仓增加不足100手。同时白银生产商/商家的空仓和多仓分别减少了大约2000手,他们的持仓一般都保持中立。白银的投机性仓位变化有点出乎意料,因为报告当周白银价格下跌近3%,之后跌幅更一度扩大至5%,投机性净多仓理应出现更大减持。可见,投机者依然固守其白银仓位。

至于白银,下图中红线显示了基金经理的白银投机性净多仓。可见,在截至上周二的一周内,白银投机性净多仓基本没变,只减少了大约500手,而投机性净空仓增加不足100手。同时白银生产商/商家的空仓和多仓分别减少了大约2000手,他们的持仓一般都保持中立。白银的投机性仓位变化有点出乎意料,因为报告当周白银价格下跌近3%,之后跌幅更一度扩大至5%,投机性净多仓理应出现更大减持。可见,投机者依然固守其白银仓位。

中国印度实物黄金需求提升

不过黄金多头近期还是看到一些新希望。由于国际金价下跌,中国和印度的实物黄金需求开始提升,这是近期值得关注的一个因素,因为黄金交易员的短期策略可能因此改变,黄金库存也可能被吸收。

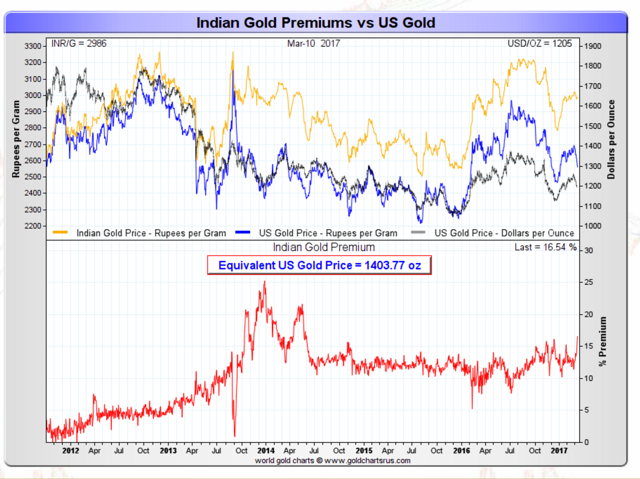

交易员表示,中国的实物黄金需求强劲,本地金价较国际现货溢价在15-17美元/盎司之间,而前一周为9-12美元/盎司。新加坡黄金交易商GoldSilver Central的主管Brian Lan表示,客户开始前来咨询库存,所以预计实物需求将上升。

而印度市场的溢价也飙升至过去几年来的最高水平,如下图所示。这对于黄金多头是好消息,因为购买实物黄金可以吸收一些ETF和投机性抛售,这必然能缓解黄金交易商的短期悲观情绪。

投资者应如何抉择?

专注于黄金投资的贵金属基金Hebba Investments在Seekingalpha专栏发表文章称,鉴于市场参与者已基本消化3月加息预期,本周美联储若真的加息应该也不会引起太大意外,因此该机构提高了短期金价看涨预期,从看空转变为更加中立。另外,实物市场溢价也意味着短期金价获得一定支撑。Hebba Investments还列出了对短、中、长期内金银价格的看法以及多空因素: 总之,鉴于大型贵金属交投者将开始对之前的卖出合约进行平仓,尤其是在本周美联储议息会议之后。因此,投资者近期可适度考虑增加相关矿业及黄金ETF,如SPDR黄金ETF (NYSEARCA:GLD), and ETFS实物瑞士黄金(NYSEARCA:SGOL).

总之,鉴于大型贵金属交投者将开始对之前的卖出合约进行平仓,尤其是在本周美联储议息会议之后。因此,投资者近期可适度考虑增加相关矿业及黄金ETF,如SPDR黄金ETF (NYSEARCA:GLD), and ETFS实物瑞士黄金(NYSEARCA:SGOL).

对于白银,大型交易商似乎并没有开始增加相关ETF的多头仓位,如iShares白银信托基金(NYSEARCA:SLV),ETFS白银信托(NYSEARCA:SIVR)和Sprott实物银信托(NYSEARCA:PSLV)。因为目前黄金拥有更好的风险回报曲线。

黄金,白银,报告,实物,投机