高盛鼓吹“大宗商品结构性牛市开启”,最看好哪些品种?

摘要: 3月3日讯——3月2日,以JeffreyCurrie为首的高盛分析师表示,大宗商品新一轮结构性牛市即将开始,除可可和锌市场外,其他市场均处于结构性短缺状态。

3月3日讯—— 3月2日,以Jeffrey Currie为首的高盛分析师表示,大宗商品新一轮结构性牛市即将开始,除可可和锌市场外,其他市场均处于结构性短缺状态。高盛在今年初对大宗商品3、6和12月的预期回报率分别为5.8%、9.5%和10.2%,目前分别上调至6.2%和15.1%和15.5%。高盛预计未来12个月能源回报率为19.3%,工业金属回报率为19.1%,贵金属回报率为15%。

随着全球开始疫苗接种,经济复苏预期推动了大宗商品价格年初以来出现强劲上涨。继1月发布研报强烈看多后,3月2日高盛再次上调了对大宗商品市场的预期,尤为看好能源和工业金属。

3月2日,以Jeffrey Currie为首的高盛分析师表示,大宗商品新一轮结构性牛市即将开始,除可可和锌市场外,其他市场均处于结构性短缺状态。

截至周二,2021年原油期货上涨25%,铜期货上涨17%,天然气期货上涨9%,包括小麦在内的农产品(000061,股吧)价格也有所上涨。

高盛的分析师表示,今年迄今,不仅原油、金属和农产品价格上涨,供给侧的结构性障碍也造成了可持续的赤字,这正是大宗商品新一轮结构性牛市的开始。

在高盛看来,大宗商品一直是通货再膨胀的核心,但其关键在于,这一次不是成本推动型通胀,而是需求拉动型。

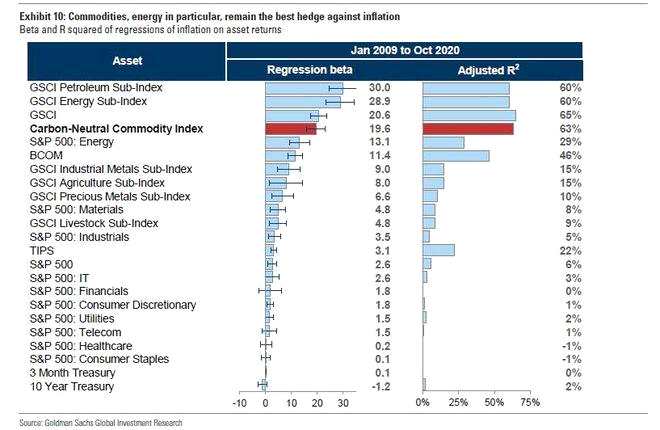

高盛认为,大宗商品仍是抵御通胀的最佳对冲工具,具体要看它们与需求增长、美元走弱和通胀之间的关系。高盛在报告中指出,商品是需求增长,美元疲软和通货膨胀之间的关键纽带,这就是为什么从统计上讲,它们一直是对付通货膨胀的最佳选择。

下图显示,能源等大宗商品是对抗通胀的最佳工具

高盛在今年初对大宗商品3、6和12月的预期回报率分别为5.8%、9.5%和10.2%。此次该行在最新发布的研报中将这三个期限的收益率预期进一步上调,分别为6.2%和15.1%和15.5%,并表示大宗商品仍是最好的通胀对冲工具。

高盛预计未来12个月能源回报率为19.3%,工业金属回报率为19.1%,贵金属回报率为15%。相比之下,高盛对农业类商品价格预期相对谨慎,认为农产品回报率为4.8%,牲畜肉禽回报率为负0.6%。

(布伦特原油主力合约日线图)

北京时间3月3日,布伦特原油主力合约价格报62.87美元/桶。

高盛,大宗商品,回报率