经济日报:上市一周年,生猪期货能否助力“烫平”猪周期

摘要: 记者祝惠春高尚同2021年1月8日,我国首个畜牧期货品种和活体交割品种——生猪期货在大连商品交易所挂牌上市,如今即将满一周年。2021年,生猪价格仍处下行周期中,生猪期货与现货市场并行,

记者 祝惠春 高尚同

2021年1月8日,我国首个畜牧期货品种和活体交割品种——生猪期货在大连商品交易所挂牌上市,如今即将满一周年。2021年,生猪价格仍处下行周期中,生猪期货与现货市场并行,但生猪期货的“价格发现”和“规避风险”两大功能正在逐步惠及产业链各主体,在推动我国生猪产业保供稳价、健全生猪产业平稳发展长效机制等方面初步发挥积极作用。

初步发挥明确和稳定市场预期的作用

2021年,生猪价格下行,现货全年跌幅约55%,期货跌幅约47%。现货期货双双下行的主因是基本面供求失衡。生猪市场由2020年的供给短缺逐渐进入供应过剩阶段,而需求则受新冠肺炎疫情影响,持续弱势。在此情况下,2021年生猪期、现货价格总体持续下跌。

生猪是我国价值最大的农副产品。生猪期货刚上市之时,一些生猪养殖企业甚至寄希望于生猪期货为生猪价格的下跌托底。其实,这种认识是对期货功能的误读。

期货市场形成的是未来价格序列,反映了市场主体对未来供求关系和价格走势的预期。因此,在供需基本面决定的范围内,期货市场由于信息消化快、价格反应灵敏,能够敏锐提高市场定价和实体企业运行效率。总体看,2021年生猪产业的供需基本面没有发生根本逆转。

不过,在全年生猪期货价格趋势性下跌的行情中,生猪期货的表现可圈可点。“当现货价格1月份高企时,期货价格呈现贴水,而当现货价格6、7月份跌入谷底时,期货价格呈现升水,这给生猪行业的生产和消费企业提供了良好的价格指引。”证监会副主席方星海举例,生猪期货已经在初步发挥期货价格信号作用,发挥了明确和稳定市场预期的作用。

“生猪期货上市以后,刚好迎来一轮生猪价格的下跌,跟‘猪周期’一脉相承。”南华期货副总经理朱斌表示,他曾经不免担心市场上会有人认为,是生猪期货的上市导致了猪价的下跌。好在,这个担忧多余了,“这意味着市场比较理性,期货市场更多起到的是价格指示器作用,这个理念逐渐成为共识”。朱斌表示。

产业主动拥抱积极参与

上市近一年来,生猪期货的规则制度及流程设计得到了市场的全面检验,市场成交、持仓稳步增加。截至2021年12月30日,生猪期货累计成交量603.7万手,成交额1.7万亿元,日均持仓6.0万手,LH2019和LH2111两个合约共交割54手。市场基本形成了“产业逐步参与,价格发现与套期保值功能逐步发挥”的格局。

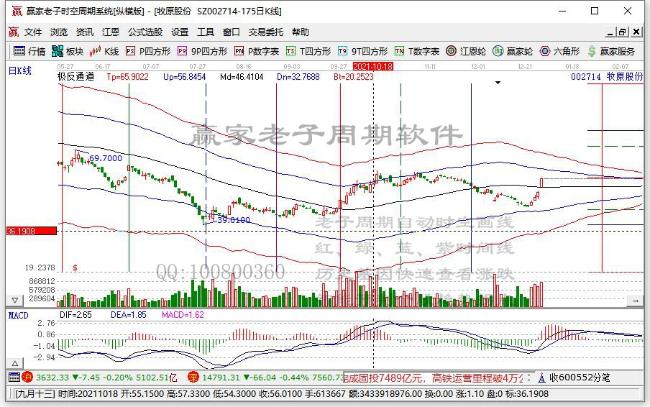

目前,共有2500多家单位客户(不含资管、特法客户)参与期货交易和交割,90余家养殖企业申请了套期保值资格。【牧原股份(002714)、股吧】、巨星农牧等10余家上市公司发布公告表示计划利用期货市场辅助经营,生猪养殖前20家龙头企业中,已有19家向大连商品交易所提交了交割库申请材料,11家成为生猪期货交割库。

记者在调研中了解到,大型生猪养殖企业利用期货市场的态势基本形成,中小养殖户则以参与“保险+期货”项目为主。

牧原股份董事会秘书秦军告诉记者,作为生猪养殖的龙头企业,牧原股份依据自身出栏计划及养殖成本,合理设计套期保值方案,并基于市场行情研判,在生猪期货各合约上进行套期保值交易。公司在LH2109合约共交割7手,其中牧原股份(分库)交割4手仓单,1手车板,湖北钟祥牧原交割2手仓单。总体看,套期保值只是在尝试,占养殖比例还比较小。

“对于牧原股份而言,由于有大量的现货头寸,对于生猪期货的参与需要贯彻套保思维,基于猪周期的研判及养殖成本核算,锁定合理利润,适时进行套保。”该负责人向记者表示,企业已完成期货团队的组建,未来也将不断完善研究及交易体系,打通期现货部门联动,探索最适合企业稳定经营的期现模式,更好的使用生猪期货辅助企业经营发展。

中粮家佳康食品有限公司董事长江国金对记者表示,中粮集团一直高度关注生猪期货的推出和运行。中粮家佳康积极参与生猪期货,通过卖出套保规避经营风险,是直接受益者。

四川德康农牧食品集团股份有限公司拥有2家农业产业化国家重点龙头企业。其副总裁胡伟告诉记者,生猪养殖有两大风险,一是生产风险,熟称养殖风险;二是价格风险,即猪价波动的风险。“对于期货市场,我们是主动拥抱,全方位参与。”

胡伟口中的全方位参与,是指生猪期货的每一个合约都参与,生猪期货衍生的场外期权、“保险+期货”也都积极参与,生猪期现结合的模式和项目也都在积极探索尝试。“期货对企业规避价格风险意义重大,我们在不断的根据现货生产节奏制定期货的套保计划,也在根据期货远期价格指导生产和销售计划”。胡伟表示,产业如今都应该关注期货,因为期现结合、产融结合是大势;现货企业都需要进入期货市场进行学习、在实践中不断的积累应用期货工具的经验,增强企业对价格风险的综合管理能力,这样才会更有核心竞争力。

据了解,一些养殖企业利用生猪期货风险对冲的功能,取得了非常好的“稳价”效果;同时,也有很多生猪企业没有采取套期保值措施,导致今年业绩承压。“生猪期货具备期货市场特有的风险对冲能力,关键看企业如何利用。”朱斌说。

中小企业巧用生猪期货助农户

生猪期货以及其衍生的场外期权、“保险+期货”等金融服务的推出,为产业链中的中小企业带来了发展新契机。

豆蕊米(成都)农业科技集团有限公司是主营生猪贸易的小微企业之一。公司很多客户是身处刚脱贫地区的小型养殖户。生猪期货上市以来,在华西期货的辅导下,豆蕊米落地实施了四川省首单生猪交割。公司在收购生猪或销售饲料时,在合同中附加上生猪养殖技术指导、价格风险管理、基差收购等增值服务,收购农户出栏的生猪并在期货市场套保。

四川家家乐饲料有限公司是饲料生产的小微企业。他们在销售饲料时,在下游养殖户购买仔猪时签署合同,约定将来5-6个月后生猪出栏时,为下游养殖户提供价格兜底服务。与此同时,抽出饲料销售利润中的一部分作为期权费,向期货风险管理子公司购买对应的场外期权转移风险。这项创新定制服务,在自身承担较小期现价差风险的前提下,有效解决了养殖农户“不敢养”的经营难题,为自身也带来了业务增长。

生猪期货是大商所首个上市当年便纳入农保计划的品种。2021年“大商所农民收入保障计划”共立项131个生猪期货价格项目,覆盖全国31个省份。截至2021年9月底,全期货行业共开展生猪“保险+期货”项目175个,为3.9万吨生猪提供了保障,对应货值10.2亿元。

对于我国数量众多的中小养殖户来说,生猪“保险+期货”模式正在走入生活。在四川凉山州布拖县,生猪“保险+期货”项目为当地36户生猪养殖户、2880头猪提供保障,赔付约115.5万元。当地养殖户激动地告诉记者,“幸亏参与了生猪期货的“保险+期货”,要不今年养猪可亏大了。”

调研中,记者感受到,虽然目前“猪周期”还在继续,但随着生猪期货的成熟,以及未来更多相关产业链期货期权品种的推出,生猪产业链企业必将充分认识到生猪期货给企业带来的风险管理价值,更深入利用好期货期权等金融工具,稳定企业经营。

生猪期货能否助力“烫平”猪周期对产业发展的影响,值得我们期待。

生猪,养殖,期货市场