富临精工收购标的身价半年暴增10倍 超高毛利率引质疑

摘要: 富临精工(个股资料操作策略盘中直播我要咨询)6月22日,富临精工就收购升华科技一事回应深交所问询。关于业绩承诺存在风险一事,在公告中,富临精工坦称,“最终能否实现将取决于行业发展趋势的变化和升华科技管

富临精工(个股资料 操作策略 盘中直播 我要咨询)

6月22日,富临精工就收购升华科技一事回应深交所问询。关于业绩承诺存在风险一事,在公告中,富临精工坦称,“最终能否实现将取决于行业发展趋势的变化和升华科技管理团队的经营管理能力,升华科技存在承诺期内实际净利润达不到承诺金额的风险”。

5月中旬,富临精工公告,拟以21亿的价格买入升华科技全部股权。2015年12月31日,升华科技账面净资产合计为2.50亿元,按收益法评估值为21.10亿元,评估增值18.60亿元,评估增值率742.54%。

《证券市场周刊》发文称,标的方升华科技身价暴涨之谜,令人震惊。报道指出,2015年5月份的一次股权转让中,升华科技整体估值仅有2亿元;另外,2015年净利仅0.66亿的升华科技,在面临替代品出现和行业竞争加剧的情况下,还给出了未来三年净利润实现1.52亿、2亿和2.61亿的承诺。

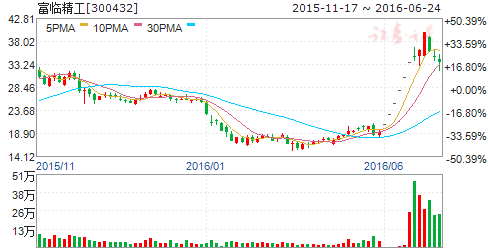

6月1日复牌,富临精工连续开出6个涨停板。三个交易日后,富临精工盘中开出39.93元的历史最高价。不过,随后,富临精工股价开始逐步回落。截至上一个交易日收市,富临精工报收33.75元,跌幅2.96%。

另外,对于收购标的对赌协议中承诺虚高的问题,也引起了监管层的关注。不久前,有消息称,监管层已开始对已完成并购重组但未实现业绩承诺的上市公司进行抽查;而该消息目前已得到确认,首轮抽查19家并购重组项目,主要是业绩与承诺差距较大的项目。

对此,中国经济网记者致电富临精工董秘办,电话无人接听。

标的半年涨10倍 锂电池成金疙瘩?

5月18日,富临精工发布收购草案,拟以发行股份和支付现金相结合的方式,作价21亿元收购升华科技100%股权。

同时,富临精工拟以非公开发行方式募集配套资金不超过15亿元,用于支付本次交易现金对价、“升华科技锂电池正极材料磷酸铁锂产业化项目”建设、补充公司流动资金,如果配套资金募集失败,上市公司将通过自有资金或银行贷款等方式支付现金对价。

升华科技主业是从事锂电池的生产制造,作为湖南醴陵之前的明星项目,前些年坊间一直传闻其将独立上市。然而,升华科技最终还是选择了被上市公司富临精工纳入麾下。

新能源汽车的兴起和国家政策的扶植,让升华科技受益不少。

从公司业绩上看,2014年,升华科技营收0.83亿,净利润0.16亿;2015年,升华科技营收直线上升至2.66亿,净利润也增加到0.66亿。

身价方面,升华科技更是坐上了火箭。

2015年5月8日,家族型企业升华科技第一次引入外部资本。预案内容显示,升华科技大股东彭澎将其所持有的公司5%的股权转让给西藏融睿投资有限公司,转让价款为1000万元。

照此推算,当时升华科技全部股权价值约在2亿元左右水平,而交易评估日为去年年底,此时其交易对价已飙升至21亿。

简单的说,短短半年多时间,升华科技身价已经暴涨10.5倍。

超高毛利率引质疑

升华科技超高的毛利率也引起了媒体的关注。

数据显示,在升华科技的营收中,2014年和2015年,磷酸铁锂系列产品营业收入分别为7599.45万元和2.35亿元,占总营收比分别为91.91%和88.07%;三元材料产品营业收入分别为669.25万元和3175.91万元,占总营收比分别为8.09%和11.93%。

毫无疑问,磷酸铁锂业务是升华科技营收的核心;在上两年,该项业务的毛利率分别为46.25%和45.29%,令国内同行望尘莫及。

在公告中,升华科技还表示,虽然同为锂电池正极材料生产企业,不同细分领域或材料构成存在差异,毛利率水平差异较大,卓能材料和国轩高科主要产品与标的公司相同,这两家公司的毛利率水平及走势也与之相当。

不过,查询发现,卓能材料除“磷酸铁锂ZN17”2015年毛利率为42.83%外,其他型号毛利率均在35%左右,2014年和2015年,卓能材料磷酸铁锂综合毛利率分别为37.03%和33.14%;而2015年,国轩高科磷酸铁锂正极材料业务的毛利率只有29.87%。二者数据均远低于升华科技。

采销数据存百万差额

另外,升华科技披露的前五大客户数据也值得深究。

公告内容显示,2015年公司前五名销售客户为深圳沃特玛、光宇电源、中航锂电等。对深圳沃特玛的交易金额为1.37亿,占整体营收的51.76%。2014年,深圳沃特玛依然是升华科技的第一大客户,当期发生金额0.71亿,占整体营收的86%。

巧合的是,今年上半年,坚瑞消防以52亿的整体对价收购了深圳沃特玛。作为被收购的标的,深圳沃特玛也按规定披露了部分采购信息。

在深圳沃特玛披露的信息中,升华科技也毅然在列。

数据显示,2014年,作为第一大供应商,深圳沃特玛和升华科技产生的采购金额为0.73亿,占当期主营业务成本的27.52%;2015年,升华科技依然是深圳沃特玛的第一大供应商,而当期采购额为1.36亿,占主营业务成本的9.97%。

对比两份收购预案披露数据发现,2014年,深圳沃特玛披露的采购数据比升华科技公布的数据多了200万;而2015年,升华科技公布的数据则比深圳沃特玛的数据多了100万。

至于为什么出现采销数据打架,便不得而知了。

超高业绩承诺存高风险?

同样,升华科技也给出了一份十分漂亮的业绩承诺。

公告称,原股东承诺标的资产2016-2018年实现的扣非后净利润分别不低于1.52亿元、2亿元和2.61亿元,3年承诺期累计实现的扣非净利润不低于6.13亿元。如不能完成,原股东则使用现金加股份的方式进行补偿。

不过,对于主要依靠生产磷酸铁锂正极材料的升华科技而言,变数不小。

数据显示,2015年12月,升华科技19条磷酸铁锂生产线已经全部投入使用,实际产能约为6100吨/年,同时本次募投建设的磷酸铁锂产业化项目设计产能为1万吨/年,第一批4000吨/年磷酸铁锂生产线将于2016年7月投产,全部生产线预计2017年全部投产,产能将逐年释放。

但是,作为同等用途的材料,三元材料和磷酸铁锂材料的竞争日益剧烈;而三元材料锂电池稳定性的提高以及磷酸铁锂材料正极材料锂电池续航能力的瓶颈,也一直被看做是三元材料成为后者替代品最重要的理由。

从国内市场看,越来越多的电动汽车生产商家已经把目光投向三元材料,之前一直青睐磷酸铁锂电池的比亚迪在去年也开始尝试使用三元材料。而国际市场上,最为知名的电动汽车特斯拉也大多使用的是三元材料。

如果短期内三元材料不断掠夺磷酸铁锂材料的市场,再加上同行竞争的加剧,要想完成承诺业绩,升华科技确实任重道远。

坦言实现承诺风险多

6月21日,深交所对富临精工收购一事进行了问询。最后,富临精工对问询函进行了回应。

对于承诺业绩是否能够实现,富临精工表示,该盈利承诺系基于升华科技目前的盈利能力和未来发展前景做出的综合判断,最终能否实现将取决于行业发展趋势的变化和升华科技管理团队的经营管理能力,升华科技存在承诺期内实际净利润达不到承诺金额的风险。

而对于升华科技在经营中存在的风险,富临精工也心知肚明。

在公告中,富临精工称,如果未来磷酸铁锂系列产品在行业政策、市场、技术和销售等方面出现不利情况,将对升华科技的整体经营业绩产生较大影响;替代品三元材料如果通过技术手段克服其不稳定的缺陷,提升产品使用的安全性,将会对磷酸铁锂正极材料产生较大的冲击;升华科技主要竞争对手磷酸铁锂生产线的陆续投产,我国磷酸铁锂产能将大幅增长,加大磷酸铁锂市场的竞争程度,可能导致磷酸铁锂产品价格的下降及毛利率的下滑,对升华科技未来盈利能力产生不利影响。

除此之外,在财务上,升华科技应收账款的快速飙升也值得注意。升华科技 2014 年末和 2015 年末的应收账款账面价值分别为0.82亿和 1.29亿元,占流动资产的比例分别为 61.89%和 35.60%,占营业收入比例分别为 99.14%和 48.43%。

对此,富临精工表示,如未来主要客户经营情况发生较大变化,导致应收账款不能按合同规定及时收回或发生坏账,将可能出现资金周转困难而影响公司发展以及应收账款发生坏账而影响公司盈利能力的情况。

升华,科技,材料,磷酸,精工