蓝色光标再并购

摘要:

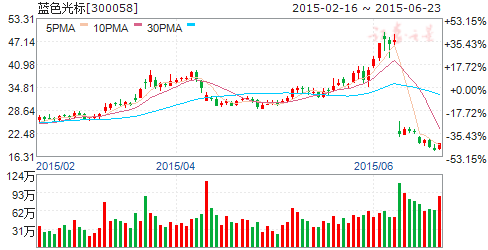

蓝色光标(个股资料 操作策略 咨询高手 实盘买卖)

作为创业板并购标杆,蓝色光标近日又宣布斥资22亿元收购三家公司,不过公司股价并没有出现预期中的连续大涨,相反市场用脚投票,复牌当日股价反而大跌5.83%。

《证券市场周刊》记者注意到,蓝色光标收购的这三家公司均处于亏损状态,而且有的已经资不抵债。而且,被收购对象原股东没有给出任何的利润承诺。此外,蓝色光标此次收购总额刚好在重大资产重组标准线以下,规避了重大资产重组。

规避重大重组

6月8日,蓝色光标发布公告,宣布同时收购三家公司,其中包括中国两大移动广告公司,本次收购及增资事项合计涉及金额22亿元。

公告显示,蓝色光标拟以1.79亿美元(约合人民币10.94亿元)收购Domob Limited 公司100%股权,以人民币6.78亿元收购多盟智胜网络技术有限公司95%的股权,公司共计支付对价合计约17.7亿元。

与此同时,公司拟以6120万美元收购Madhouse Inc51%的股权,同时以1000万美元对亿动广告进行增资,上述投资完成后,蓝色光标将持有亿动广告54.77%的股权,公司本次收购及增资亿动支付对价共计约合4.36亿元。

上述三项收购,蓝色光标需支付的对价合计22.06亿元。对于此次收购,蓝色光标公告称不构成重大资产重组,审批权限在董事会。

不过,《证券市场周刊》记者注意到,公司此次收购总额刚好在重大资产重组标准线以下,规避了重大资产重组。根据《上市公司重大资产重组管理办法》,上市公司购买、出售的资产净额占上市公司最近一个会计年度经审计的合并财务会计报告期末净资产额的比例达到50%以上,且超过5000万元人民币,构成重大资产重组。

资料显示,蓝色光标经审计的2014年末净资产为44.74亿元,折算成50%为22.37亿元,而公司此次收购总额仅比标准值低0.31亿元。

蓝色光标如此操作,可以规避漫长的审批期。按照规定,构成重大资产重组,除了董事会批准外,还需要经出席会议的股东所持表决权的2/3 以上通过,之后由中国证监会依照法定条件和程序,对上市公司的交易申请做出予以核准或者不予核准的决定,时间跨度短则半年,长则一年以上。

对此,蓝色光标相关负责人在接受《证券市场周刊》记者采访时表示,根据证监会2014年10月23日发布的第109号令《上市公司重大资产重组管理办法》,凡是不涉及借壳上市及发行股份购买资产的重大重组,可以不用提交证监会核准。不过即使如此,上市公司仍须按照上述管理办法,提交股东大会审议,还须详尽披露并购草案、审计报告及资产评估报告,以供投资者参考。

没有利润承诺的亏损标的

蓝色光标此次斥巨资收购的三家公司无一例外均处于亏损状态,而且有的公司已经资不抵债。

根据公告,多盟开曼和多盟智胜2013年、2014年合并报表净利润分别为亏损2333万元、992万元,其中多盟智胜分别亏损528.52万元、270.73万元,截至2014年末净资产仅159.44万元。此外,亿动广告2013年、2014年分别亏损1531.34万元、2903.03万元,截至2014年末净资产为-1102.37万元。

而且,与其他上市公司的做法不同,蓝色光标的收购标的原股东没有给出任何的利润承诺,此种交易安排无疑对原股东最有利,而不利于保护蓝色光标普通投资者的利益。

多盟开曼、多盟智胜、亿动广告被收购前的原大股东分别是Morning Sea Limited、齐玉杰、戈壁投资(Gobi Fund, Inc.),持股比例分别为24.04%、64.04%、14.04%,通过此次收购,上述股东将分别获得2.63亿元、4.34亿元、5251.49万元的真金白银。

Morning Sea Limited是一家在英属维尔京群岛注册的有限公司,为创始人齐玉杰在Domob Cayman 的持股公司,因此齐玉杰是此次交易的最大赢家,而且交易完成后也无需对未来的业绩兑现情况承担任何责任。

那么,蓝色光标为何要花大价钱买三家亏损的移动互联网广告公司呢?

“蓝标的并购已经进入新模式阶段,利润和业绩承诺已经不是我们并购的强制性要求”,蓝色光标相关负责人在接受《证券市场周刊》记者采访时称,以购买利润为核心的并购模式不适合互联网企业,在互联网并购更为成熟的国际市场上,Face book并购Instagrom,Whatsapp,谷歌2015年早些时候收购社交平台营销创业公司Toro也都没有所谓利润承诺。

蓝色光标方面认为,这两个并购不适宜用简单的物理方式的叠加利润来考核并购效果,公司更加追求的是1+1大于2的整合效应。这种并购,未来产生的利润并不一定都体现在标的公司中,而可能散布在母公司甚至今后继续并购的公司中。

不过蓝色光标还表示,公司依然不排除单纯考核利润的并购,但绝对会拓展到增强技术、吸收专利或知识产权、占领资源或流量入口、抢夺人才的各种并购。

公告预测,多盟开曼和多盟智胜2015年合计将实现收入10亿元,也即需达到2014年收入的2倍;预计亿动广告2015年实现收入7亿元人民币,也即需要达到2014年营收的2倍。

不过这种预测真的就靠谱吗?前车之鉴并不远,蓝色光标2013年4月份斥资3.5亿元获得英国Huntsworth公司控股权时,其在公告中也宣称,基于券商对 Huntsworth 未来财务预测数据的共识所进行的现金流折现估值分析表明,交易对价相对 Huntsworth 内生价值为折价。

2013年4月24日,蓝色光标在香港注册的全资子公司蓝标国际获得Huntsworth公司19.80%的股权,为Huntsworth公司的第一大股东。

不过两年时间尚未到,这家英国公司就爆出业绩下滑。4月13日,蓝色光标发布2015年第一季度业绩预告称,公司当期净利润为-9588万元至-11142万元,比上年同期大幅下降191%-178%,这也是公司历史上第一次单季度报亏。

公司表示,Huntsworth2014年度净亏损为5617.2万英镑,因公司持有Huntsworth 19.85%股权,其亏损对公司2015年第一季度净利润产生约1.28亿元人民币的影响。

外延增长天花板

作为创业板的并购风向标,蓝色光标曾依靠不断并购快速扩张公司规模。上市5年来,公司总市值也从上市之初的32亿元膨胀至2015年6月最高峰时的近500亿元,急剧扩张了近15倍。

蓝色光标之所以能够急剧扩张,最主要得益于其可以充分利用资本市场平台,通过股权和债务融资方式,实施快速并购。尤其是蓝色光标长期以来在二级市场一直都享受着至少30倍以上的估值溢价,而其在收购时可以按照10倍甚至更低的估值进行收购,从而可以快速做大市值。

不过值得注意的是,无论是支撑其外延收购的内部条件还是外部条件,蓝色光标目前都在面临不利的因素,外延增长或面临天花板。

从债务融资角度来看,截至2015年一季度末,蓝色光标资产负债率已经从上市之初(2010年)的6.94%,大幅增加至62.46%,再大幅提升杠杆的空间也已经不大。 对此,蓝色光标相关负责人表示,公司会择机考虑以股权融资方式支付并购价款,以降低负债。

分析其负债结构,截至2015年一季度末,公司总负债76.18亿元,其中短期借款、一年内到期借款、短期融资债券、长期借款分别为15.03亿元、1.99亿元、7.49亿元、14.29亿元,此外公司还有未支付的股权款项8.29亿元,合计高达47.09亿元。而且,目前公司14亿元的可转债发行计划已经获得证监会通过,实施完毕后会进一步推高资产负债率。

从外部条件来看,以前中国资本市场实行审批制,上市无疑是个高门槛的事情,但是随着IPO规模的逐步扩大,以及逐渐实施注册制的预期,上市门槛将会变低,尤其对于优质企业而言,更多的会选择独立上市,在这种情况下,蓝色光标如果想寻找到优质的并购标的,无疑难度会更大。

事实上,Huntsworth业绩地雷的爆出已经对蓝色光标的并购战略敲响了警钟。《证券市场周刊》记者注意到,截至2015年一季度末,蓝色光标的账面商誉高达33.77亿元。而且值得注意的是,公司曾于2014年报告期通过会计处理方式,将大量的商誉调整至无形资产科目中,结果导致2014年的无形资产金额从期初的0.14亿元暴增至17.06亿元。如果考虑到这一因素,那么蓝色光标的商誉账面值实际高达50亿元左右。