十张图带你看清爱尔眼科2017年报看点 行业地位无可撼动

摘要: 2018年4月21日,爱尔眼科披露了2017年年报。前瞻产业研究院《2018-2023年中国专科医院行业深度调研与投资战略规划分析报告》通过对爱尔眼科2017年年报的解读,可以发现作为国内首家上市的医

2018年4月21日,爱尔眼科(300015,股吧)披露了2017年年报。前瞻产业研究院《2018-2023年中国专科医院行业深度调研与投资战略规划分析报告》通过对爱尔眼科2017年年报的解读,可以发现作为国内首家上市的医疗服务机构,爱尔眼科2017年的业绩表现依然亮眼,营收、净利润保持高速增长,连锁医院数量进一步增加,行业地位无可撼动。

看点一:营收增长近50%,销售净利率略有下降

2010-2017年,爱尔眼科保持着高速增长态势,营业收入由2009年上市时的6.06亿元增长到2017年的59.63亿元,年均增长率达到33.08%,其中2017年营收增长率接近50%,为近五年来最高。

图表1:2010-2017年爱尔眼科营收、净利润及增长率(单位:亿元,%)

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

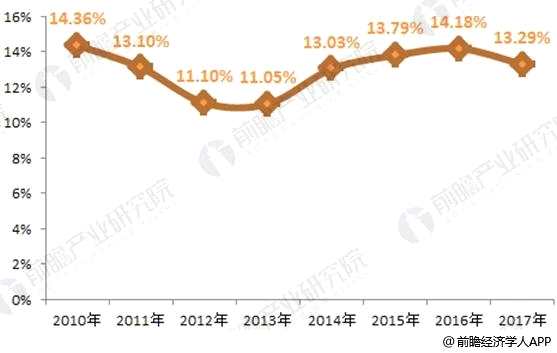

在效益方面,2010-2017年爱尔眼科净利润逐年增长,2017年达到7.43亿元,同比增长33.39%;不过销售净利率为13.29%,较上年略有下降,企业盈利水平有待观察。

图表2:2010-2017年爱尔眼科销售净利率走势图(单位:%)

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

看点二:分级连锁模式发力国内并表眼科医院新增13家

在上市之前,爱尔眼科通过吸纳国际先进的医疗管理模式和经验,并结合我国医疗体制改革的国情,创造性地建立了“三级连锁”商业模式。

图表3:爱尔眼科三级连锁商业模式

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

2017年,爱尔眼科继续加快全国分级连锁网络布局,以省区为单元,借力产业并购基金,通过新建或并购方式加快地级、县级医院的网点纵向布局,不断完善国内分级连锁体系,加大全国网络的辐射区域,新增国内并表医院14个,分布在吉林、江西等八大省份。

图表4:2017年爱尔眼科国内新增并表医院

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

一方面,爱尔眼科通过定向增发募集资金收购了沪滨爱尔、朝阳眼科、东莞爱尔、泰安爱尔、太原爱尔康明眼科、佛山爱尔、九江爱尔、清远爱尔以及湖州爱尔,通过自有资金收购松原爱尔、广州暨丽门诊部以及新建了武汉爱尔青山门诊部、宁波海曙爱尔光明眼科;另一方面,爱尔眼科继续通过医疗产业并购基金加快在全国的投资布局,截至2017年12月底,爱尔眼科全国连锁医院已经超过200家,覆盖省份达到30个。

图表5:2009-2017年爱尔眼科连锁医院数量变化(单位:家)

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

看点三:收购欧美眼科医院推进全球战略布局

2017年,爱尔眼科下属子公司爱尔(美国)国际控股有限责任公司完成对美国AW Healthcare Management,LLC75%股权收购,爱尔眼科国际(欧洲)有限公司完成对欧洲最大的眼科连锁机构Clínica Baviera,S.A86.83%股份的要约收购。

通过上述收购,爱尔眼科一举成为全球最大的连锁眼科医疗机构,形成跨越亚美欧的网络布局。同时,爱尔眼科通过参与投资设立Rimonci International Specialized Fund,L.P,投资、孵化全球领先的眼科及视觉科学领域的前沿创新项目,构建了全球科技创新生态圈。另外,爱尔眼科响应国家“一带一路”战略,成为中国侨联发起的“一带一路光明行”项目的唯一医疗服务提供机构。

通过收购、投资以及公益行为,爱尔眼科加速了临床、科研、人才资源全球一体化,搭建世界级眼科平台,推进了全球发展的战略布局。

图表6:爱尔眼科全球布局(单位:家)

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

看点四:受益医院规模扩张门诊量、手术量齐增30%以上

医疗服务行业具有地域粘性,患者出于方便一般会选择就近医院就医。发展成熟的专科医院在固定区域一般业务量也会趋于稳定,因此专科医院想提高市占率和营收规模,必须扩展基础单元的分布。且公立医院拥有较强医师和硬件资源,因此,民营专科医院必须增强自身基础单元的下沉能力,获取患者资源。

得益于口碑和运营能力的提升,爱尔眼科新增医院的培育周期从原先的三年左右逐步缩短。此外,爱尔眼科通过并购基金加快扩张,寻求连锁战略的加速升级,旗下连锁医院如雨后春笋般遍及我国30个省份,门诊量与手术量逐年攀升,在行业中遥遥领先。

2017年,爱尔眼科门诊量达到507.6万人次,同比增长36.99%;手术量达到51.76万例,同比增长37.21%。

图表7:2010-2017年爱尔眼科门诊量、手术量及增长率(单位:人次,例,%)

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

看点五:屈光项目收入最多增长最快视光服务效益最好

2017年,爱尔眼科营收与净利润都获得了较大幅度提升,一方面是旗下连锁医院数量增加,带来了更多收入与效益;另一方面是各医院核心医疗服务项目内生长增长强劲,其中其中,屈光项目与视光服务项目业绩表现最为亮眼。

首先是各个项目的收入比例,2017年屈光项目营业收入为19.31亿元,占总体营收的比例为32.39%;其次是白内障项目营业收入为14.17亿元,占总体营收的比例为23.77%;第三是视光服务项目营业收入为11.72亿元,占总体营收的比例为19.65%。

图表8:2017年爱尔眼科产品收入结构(单位:%)

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

其次是不同产品收入增长幅度,比较2016-2017年爱尔眼科分产品营业收入,可以发现2017年屈光项目收入增速达到69.23%,远远高于其他项目收入增速。屈光项目收入增长如此之快的原因有两个,一是境内各医院手术量快速增长的同时,全飞秒、ICL等高端手术占比进一步大幅提高,形成量价齐升;二是2017年并购欧洲Clínica Baviera.S.A经营规模扩大所致。

图表9:2016-2017年爱尔眼科产品营业收入对比(单位:亿元)

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

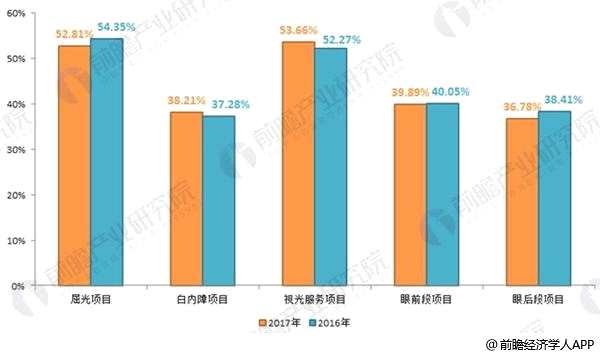

尽管屈光项目发展迅速,不过由于2017年人工费用增长,高端术式材料引起材料率上升,屈光项目毛利率较上年下降1.54%,视光服务项目毛利率增长1.39%达到53.66%。

图表10:2016-2017年爱尔眼科产品毛利率对比(单位:%)

数据来源:前瞻产业研究院整理

数据来源:前瞻产业研究院整理

爱尔眼科,连锁,增长,图表,前瞻