张瑜:外汇准备金率调整表明政策开始纠偏汇率 再论汇率年度级别拐点正在形成

摘要: 文/华创证券研究所所长助理、首席宏观分析师:张瑜事项为加强金融机构外汇流动性管理,中国人民银行决定,自2021年12月15日起,上调金融机构外汇存款准备金率2个百分点,

文/华创证券研究所所长助理、首席宏观分析师:张瑜

事 项

为加强金融机构外汇流动性管理,中国人民银行决定,自2021年12月15日起,上调金融机构外汇存款准备金率2个百分点,即外汇存款准备金率由现行的7%提高到9%。

主要观点

1、基础知识铺垫:何为外汇存款准备金

官方定义为:外汇存款准备金是指金融机构按照规定将其吸收外汇存款的一定比例交存中国人民银行的存款。

简单来说,我国外汇有外汇的存款准备金率,人民币有人民币的存款准备金率,外汇存款准备金只可用外汇缴纳,本币存款准备金用本币缴纳,一般而言不可交叉。也可以简单的理解为:本币一套信用扩张体系,外币一套信用扩张体系。本币信用扩张是是先有贷款,外币信用扩张是先有存款的。

举个简化的例子:张三从海外赚了一笔100美元的外汇,拿回国内交给银行A形成外汇存款(并没有结汇),那么银行A以前需要留7美元的准备金给央行,其余可以做外币投资赚取息差,现在需要留9美元,也就是短期提升了大家对美元头寸的需求,降低了美元周转效率。

2、提升外汇存款准备金率是大概什么传导路径?

第一步,提升外汇准备金率,由现行的7%提高到9%。

第二步,银行短期需要获取更多外汇头寸来应对更高的外汇存款准备金需求。

第三步,增加了银行间卖人民币、买外汇的行为,外汇需求提升。

第四步,人民币升值压力缓解,甚至短期贬值。

从提升准备金率的影响路径可以看到,上调外汇存款准备金可达到抑制人民币升值压力的作用,而历史上央行三次上调外汇存款准备金率也均在汇率升值压力加大的时期,起到了对汇率升值压力的抑制作用。

3、近期人民币汇率持续升值或已触发政策的“不友好”

今年以来,人民币CFETS指数已达到811汇改后最强势水平,历史来看CFETS指数合意区间在94-95左右,每一次大幅偏离都会带来政策的“纠偏”。而当前CFETS指数已突破100,或已触发了近期政策的“不友好”。一则11月19日的外汇市场自律机制第八次工作会议中首次提出汇率的“偏离程度与纠偏力量成正比”的新提法,暗含人民币升值已偏离中枢之意;二则今年以来多数银行收紧个人外汇业务条件,似有避免汇率市场过度波动之意。因而此次上调外汇存款准备金率或体现了政策对近期汇率持续偏强的一次明确纠偏。

4、提升外汇存准率对国内流动性影响不大,提示汇率年度级别拐点

对国内流动性的影响情绪大于实质,实质影响很有限。截至2021年4月我国金融机构外汇存款余额1万亿美元,上调准备金率2%对应200亿美元外汇流动性冻结。一则,今年以来银行间即期外汇市场单日交易量在400-500亿美元的体量,200亿美元外汇流动性冻结的规模有限,央行打压汇率升值预期的态度意义更大。二则,外汇存款是居民尚未与商业银行进行结汇的资金,还未进入银行外占体系,因此这部分美元资产的回收并不直接影响国内流动性。

近期人民币汇率为何持续升值,从外汇“四层面”来看,基本面与交易面是主要推动力,政策并无对升值的引导:基本面,银行结汇需求处于历史高位;交易面,本轮汇率升值过程中对市场供求和情绪因素的交易完全在8h主交易时段完成,交易量放量明显;预期面,今年以来企业与居民对汇率的预期持续稳定;政策面逆周期因子退出,汇率走势完全由市场决定。

但此次上调外汇存准率或反映了政策纠偏的启动,我们仍提示汇率年度级别拐点正在形成。主要原因在于,一则2022年中美或呈经济、货币双背离格局,历史复盘来看在此环境下人民币汇率趋向于贬值。二则2022年有中美金融微脱钩的风险,资本流入对2022年人民币汇率的支撑也在走弱。三则,2022年初正是个人5万换汇额度刷新、企业年初加快外汇结售汇的时期,汇率市场本身存在波动性放大的背景。

风险提示:美国货币政策收紧不及预期

报告目录

报告正文

报告正文

一

基础知识铺垫:何为外汇存款准备金

官方定义为:外汇存款准备金是指金融机构按照规定将其吸收外汇存款的一定比例交存中国人民银行的存款。

简单来说,我国外汇有外汇的存款准备金率,人民币有人民币的存款准备金率,外汇存款准备金只可用外汇缴纳,本币存款准备金用本币缴纳,一般而言不可交叉(不能用人民币缴美元存款准备金)。也可以简单的理解为:本币一套信用扩张体系,外币一套信用扩张体系。本币信用扩张是是先有贷款,外币信用扩张是先有存款的。

上调金融机构外汇存款准备金率2个百分点,由现行的7%提高到9%,举个简化的例子:张三从海外赚了一笔100美元的外汇,拿回国内交给银行A形成外汇存款(并没有结汇),那么银行A以前需要留7美元的准备金给央行,其余可以做外币投资赚取息差,现在需要留9美元,也就是短期提升了大家对美元头寸的需求,降低了美元周转效率。

二

提升外汇存款准备金率是大概什么传导路径?

第一步,提升外汇准备金率,由现行的7%提高到9%。

第二步,银行短期需要获取更多的外汇头寸来应对更高的外汇存款准备金需求。

第三步,增加了银行间卖人民币、买外汇的行为,外汇需求提升。

第四步,人民币升值压力缓解,甚至短期贬值。

从提升准备金率的影响路径可以看到,上调外汇存款准备金可达到抑制人民币升值压力的作用,而历史上央行四次上调外汇存款准备金率也均在汇率升值压力加大的时期,起到了对汇率升值压力的抑制作用。

三

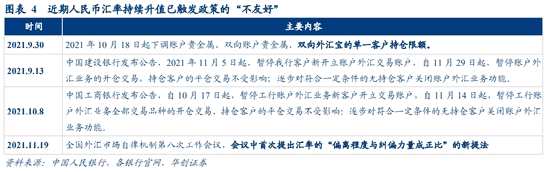

近期人民币汇率持续升值或已触发政策的“不友好”

今年以来,人民币CFETS指数已达到811汇改后最强势水平,历史来看CFETS指数合意区间在94-95左右,每一次大幅偏离都会带来政策的“纠偏”。而当前CFETS指数已突破100,或已触发了近期政策的“不友好”。一则11月19日的外汇市场自律机制第八次工作会议中首次提出汇率的“偏离程度与纠偏力量成正比”的新提法,暗含人民币升值已偏离中枢之意;二则今年以来多数银行收紧个人外汇业务条件,似有避免汇率市场过度波动之意。因而此次上调外汇存款准备金率或体现了政策对近期汇率持续偏强的一次明确纠偏。

四

提升外汇存准率对国内流动性影响不大,提示汇率年度级别拐点

对国内流动性的影响情绪大于实质,实质影响很有限。截至2021年4月我国金融机构外汇存款余额1万亿美元,上调准备金率2个百分点对应200亿美元外汇流动性的冻结。一方面,今年以来银行间即期外汇市场单日交易量在400-500亿美元的体量,200亿美元外汇流动性冻结的规模有限,央行打压汇率升值预期的态度意义更大。另一方面,由于外汇存款是居民尚未与商业银行进行结汇的资金,还未进入银行外占体系,因此这部分美元资产的回收并不直接影响国内流动性。

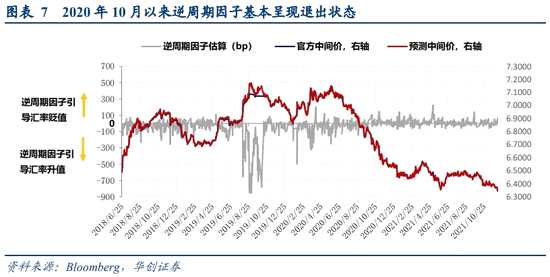

近期人民币汇率为何持续升值,从外汇“四层面”来看,基本面与交易面是主要推动力,政策并无对升值的引导。基本面来看,银行结汇需求处于历史高位,今年Q1-Q2银行代客收付款顺差持续突破600亿美元,Q3小幅回落至460亿美元,处于历史峰值;同时今年外汇结汇意愿显着提升,货物贸易结汇率较2020年提升2个百分点,截至2021Q3每季度银行代客结售汇顺差规模达到170-250亿美元,创2014年以来新高,银行结汇需求显着提升带来人民币汇率走强的基本面。交易面,本轮汇率升值过程中交易情绪起到助推作用。用美元兑人民币即期成交量衡量交易情绪,今年Q3以来USDCNY即期交易量中枢明显抬升到370亿美元左右,峰值达518亿美元,基本是汇改后最长的一段放量时间。另外,从定价公式也可以推算出交易因素近期较强。中间价定价公式是前一天16:30收盘价(涵盖了白天8h主交易时间的市场供求和交易因素)+维持一篮子稳定的中间价(涵盖了非交易时间15h外盘变动)。如果逆周期因子保持退出状态,则意味着非交易时间的15h每天都充分交易了外盘升值的变动,中间价波动完全由主交易时段8h的汇率走势决定,即主交易时段对市场供求和情绪因素的交易也是充分的。可以看到,9月以来16:30收盘价强于开盘中间价的天数占比明显高于过去4年水平,也可验证9月以来主交易时段汇率走势较强。预期面,今年以来企业与居民对汇率的预期持续稳定,不是导致本轮汇率走强的推动因素。政策面,近期汇率走势完全由市场决定,央行并未有政策引导,也不是导致本轮汇率走强的推动因素。自从2020年10月逆周期因子宣布完全淡出中间价公式后,我们估算的逆周期因子基本围绕在±50bp以内波动,呈现退出状态。

此次上调外汇存准率或反映了政策纠偏的启动,我们仍提示汇率年度级别拐点正在形成。主要原因在于,一则2022年中美或呈经济、货币双背离格局,经济方面,中美经济增速之差或收窄至1989年以来最小,货币方面,中国央行和美联储货币政策的方向背离,历史复盘来看在此环境下人民币汇率趋向于贬值。二则2022年有中美金融微脱钩的风险,资本流入对2022年人民币汇率的支撑也在走弱。随着美联储进入紧缩周期,中国等新兴市场经济体本就有资本外流、资产价格下跌的风险,资本的诉求也是减少流入中国等新兴市场经济体,这就导致在金融“脱钩”问题上资本与政治的诉求或将统一,2022年中美金融或出现实质性的“微脱钩”,进而导致外资流入我国对人民币汇率的支撑也将弱化。三则,2022年初正是个人5万换汇额度刷新、企业年初加快外汇结售汇的时期,汇率市场本身存在波动性放大的背景。

外汇,汇率,上调