五粮液估值合理 茅台溢价空间更高

摘要: 今年以来,贵州茅台股价累计涨幅超过40%,五粮液股价累计涨幅近90%。笔者认为,即便两家白酒龙头的股价短期累计巨大涨幅,但从长远来看,目前尚处在合理的估值区间。贵州茅台产品和渠道方面巨大的优化空间,也

今年以来,【贵州茅台(600519)、股吧】股价累计涨幅超过40%,五粮液股价累计涨幅近90%。笔者认为,即便两家白酒龙头的股价短期累计巨大涨幅,但从长远来看,目前尚处在合理的估值区间。贵州茅台产品和渠道方面巨大的优化空间,也让其相较于五粮液在内的其他白酒公司来说,有着更加广阔的想象空间。

费用率骤降带来盈利提升

毛利率是衡量一家公司盈利能力和企业管理层经营能力最为重要的指标。最近5年,贵州茅台毛利率从2014年的94.57%增加至2018年的95.98%。【五粮液(000858)、股吧】的毛利率从2014年的72.53%提升至2018年的73.80%。毛利率在维持高位的情况下能够稳步提升,恰恰说明两家优秀的公司都在向着更加优秀的方向前进。

对于一家企业经营效率的评估,除了看毛利率还要看公司的费用使用情况。可以看到,贵州茅台和五粮液在新管理层上任之后,费用率(销售费用+管理费用/毛利润)都有了明显的下降。以贵州茅台为例,2014年,贵州茅台的费用率是16.91%,2015年是17.14%,2016年是15.97%。2017年是贵州茅台集团董事长李保芳上任后的第一个完整年份,贵州茅台的费用率下降两个百分点,为13.98%,2018年费用率又进一步下降两个百分点,为11.17%。可以说,贵州茅台的管理层把钱都花在了裉节儿上。

此外,李保芳上任以来大力缩减广告费用。贵州茅台2018年的广告费比2017年下降了16.62%。2018年的广告费是19.67亿元,2017年是23.59亿元。五粮液的费用率在近5年也有着明显的下降趋势,而且在新任管理层上台之后,五粮液费用率的下降幅度比贵州茅台还要大。数据显示,五粮液2014-2016年的费用率基本上都在40%以上。新任管理层上台后,五粮液2017年就将费用率压低到31.21%,2018年又进一步压低到21.34%。也就是说,五粮液2018年利润的大幅提高主要来自于内部运营效率的提升,而非产品销售。此外,贵州茅台和五粮液均拥有强大的品牌护城河加持,在压低费用率(尤其是渠道费用)的同时,不会影响产品本身的销量。

茅台比五粮液享受更高估值溢价

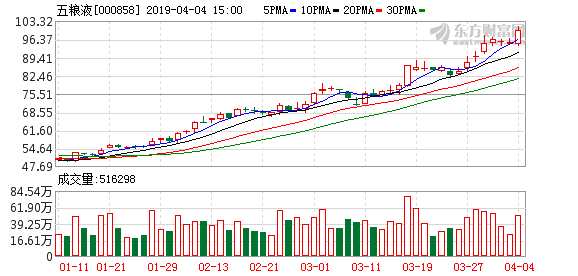

从短期来看,五粮液股价近乎翻倍,但五粮液本身的估值并不算贵。五粮液当前总市值约为3700亿元,如果五粮液按照目前的业绩在2019年再增长25%,对应2019年的市盈率仅22倍多。而且在2020年,笔者依然看好五粮液的整体业绩表现。顺利的话,五粮液在2020年实现营收600亿元,净利润达到210亿元左右,这就使得五粮液目前的市值对应2020年的市盈率为17-18倍。

五粮液的股价短期涨幅比贵州茅台要大得多,但两家企业基本面还是存在巨大差距。例如,近5年,贵州茅台的平均毛利率是95.05%,五粮液是71.84%;贵州茅台的平均费用率是14.25%,五粮液是34.57%——五粮液的毛利率比贵州茅台低了23个百分点,费用率却高了20个百分点,这就造成了两者在净利润和ROE方面的巨大差距。从两家公司的销售方式也能看出,贵州茅台几乎没有应收款,只接受现金提货,而五粮液却拥有大量的应收票据,这些应收票据的总额到2018年年末大概有161.35亿元。所以,这也定义了五粮液是优质品,而贵州茅台是稀缺品。

因此,贵州茅台表面上感觉比五粮液的估值要高一些,但茅台拥有的稀缺属性理应让它比五粮液享受更高的估值溢价。更何况,贵州茅台在产品和渠道结构优化上的增长潜力还远没有发挥出来。

数据显示,贵州茅台在2018年直销渠道的销售额实际是下降的——贵州茅台的直销渠道在2018年仅实现43.76亿元的销售额,较2017年下降29.95%。贵州茅台在直销渠道并未实现优化的前提下,依然实现了26.49%的收入增长。

笔者认为贵州茅台未来可以继续优化生肖酒、年份酒,还可以优化渠道,提升自营渠道的销售占比(贵州茅台今年就收回了不少经销商的代理权)。而且,贵州茅台在2019年年底也完全具备了再次提价的预期,加上产量释放的积极因素,笔者对贵州茅台在2020年和2021年的业绩表现非常看好。

五粮液的投资机会主要在2021年之前。受益于贵州茅台产能不足。年报显示,五粮液的高端酒产品在2018年销量增长非常好,低端酒的表现就比较一般。这也从侧面体现出五粮液对于贵州茅台的强替代效应。(作者系独立投资人,文中提及股票只作分析举例,不做买入推荐)

(文章来源:证券市场红周刊)

茅台,贵州,五粮液,费用,2018