有色金属行业:铝加速去库 锡续创“三低”

摘要: 1)铝:SMM统计数据显示,2018年5月24日国内电解铝社会库存207.7万吨,较前周大幅下降6.1万吨(年内单周最大降幅),叠加“我的有色”铝棒库存数据,总计215.05万吨(其中,铝棒库存7.7

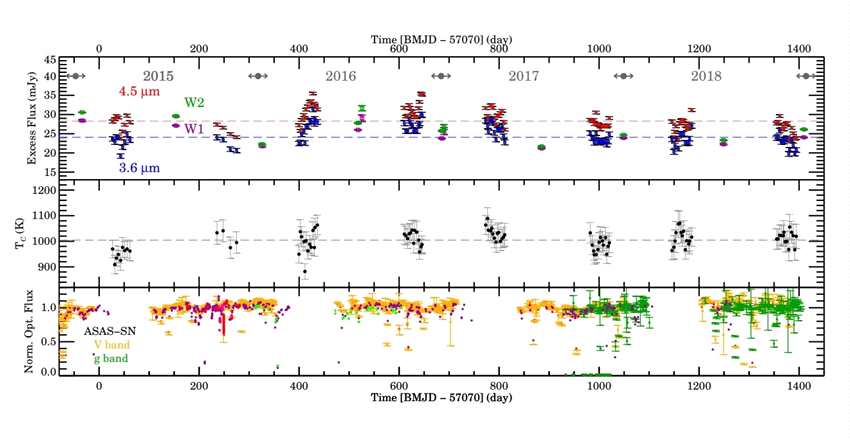

1)铝:SMM统计数据显示,2018年5月24日国内电解铝社会库存207.7万吨,较前周大幅下降6.1万吨(年内单周最大降幅),叠加“我的有色”铝棒库存数据,总计215.05万吨(其中,铝棒库存7.75万吨,下降0.4万吨),较前周大幅下降6.5万吨;LME库存5月25日为122.2万吨,较前周续降2.1万吨。

2)电解铝社会库存去化速度进一步加快,库存高点至今,已累计去库20.9万吨,去库幅度超过9%,我们认为,供给端放量不及预期为本轮去库存提供了重要支撑,而消费端持续回暖,且节奏有望快于供给释放速度,去库提速有望延续,我们继续维持此前库存加速去化的判断能不变。

3)锡:缅甸矿、加工费、库存续创新低。从精矿进口看,今年前三个月,锡精矿进口(中国锡精矿进口几乎全部源自缅甸)实物量分别为4.43万吨、1.95万吨和0.8万吨,折金属量分别为1.1万吨、5300吨和2000吨,下滑趋势十分明显,我们认为,在无新矿源补给的前提下,缅甸矿供给下滑趋势已经确立,并将成为未来一段时期内制约锡行业供给端的瓶颈因素;从加工费走势看,今年以来,锡精矿加工费下调幅度约为1000元/吨至1.6万元/吨,伴随着加工费的下行,冶炼企业生产积极性也相应下降,亚洲金属网统计数据显示,前三个月我国精锡产量分别为1.2万吨、1.1万吨、1.4万吨,同比分别下降3.7%、17.3%、12.6%;从库存变化看,LME锡库存处于历史底部区域,同2010年库存水平相比,降幅超过90%,而当前的SHFE库存水平也较峰值库存下降超过30%。供给收缩强化+需求稳中有增,2018年或是锡行业的拐点年,建议重点关注。(锡行业投资大逻辑请点击深度报告《锡业股份(000960,股吧)深度:“锡”望之星》20180201)

4)铜:铜精矿市场交投活跃度较前周略有走强,冶炼厂开始3季度备货,在vedanta冶炼厂复产前,TC或将维持高位运行,但上升幅度有限。截至本周五,进口干矿现货TC报75-82美元/吨区间,环比前周上涨1美元/吨,后续需重点关注vedanta旗下冶炼产能的重启进程。

5)黄金:本周美国国债TIPS收益率环比前周有所回落,黄金价格触底回升,COMEX黄金价格环比前周上涨1.1%至1306.5美元/盎司。我们认为,金价影响因素多空交织,考虑到6月加息在即,短期内将呈震荡偏弱运行格局,而中长期金价走势仍需宏观经济数据进一步验证。

6)宏观“三因素”总结:①中国,在三重修复作用下,2季度宏观经济经济韧性仍较强,或将延续修复市场悲观预期;②美国,经济向好的大趋势没变,6月如期加息、年内3次加息的确定性依然较高;③欧洲,今年以来欧元区经济表现略有疲弱,或将促使欧央行推迟退出QE。

投资建议:我们认为,兼具“新供给周期+常规需求”典型特征的铝、锡、铜值得持续重点关注,其中,铝:最大预期差,具备alpha超额收益。

①铝:周内电解铝库存再度大幅下降,2周累计降幅高达11.9万吨(其中,本周下降6.1万吨),且去库速度有进一步加快之势,印证我们此前预期。库存是表征供需关系的核心指标,反映阶段性供给<需求,后续随着消费端继续回补,库存加速去化有望延续,继续维持电解铝商品价格向上空间大于向下空间的判断不变。特别是在扩内需和出口超预期增长背景下,Q2国内经济表现或将延续修正此前悲观预期,铝的消费表现和去库力度值得持续期待。>我们认为电解铝板块仍具最大预期差和alpha超额收益,继续坚定看好板块性投资机会!核心标的:云铝股份(000807,股吧)、中国铝业(601600,股吧)、神火股份(000933,股吧)(煤炭组)、露天煤业(002128,股吧)(煤炭组)等。

②锡:缅甸进口扰动增大,供给下滑趋势确立,特别是2、3月进口锡精矿金属量环比明显下降,此前供给收紧的判断逐渐兑现,原料问题将成制约精锡供给的瓶颈因素,再考虑到下游消费稳中有增,我们认为,锡行业供需格局有望持续优化,维持2018年或是拐点年的判断!核心标的:锡业股份。

③铜:全球铜精矿供应偏紧,叠加进口限废政策,原料中长期供给趋紧的方向不会变,供需紧平衡依旧是铜板块投资的“主线逻辑”。核心标的:紫金矿业(601899,股吧)等。

风险提示:宏观经济波动、进口以及环保等政策波动带来的风险。

万吨,下降,我们认为,较前周,锡精矿