1月涨12%、去年涨13%的银行股你知多少?行业全景透视来了

摘要: 2017年以来,国内银行业迎来“冰火”两重天,一边是针对银行的监管政策越来越多、越来越严,史称监管年,各类文件密集出台;一边是资本市场银行股涨势喜人,去年行业涨幅达到13.28%,今年1月更是上涨12

2017年以来,国内银行业迎来“冰火”两重天,一边是针对银行的监管政策越来越多、越来越严,史称监管年,各类文件密集出台;一边是资本市场银行股涨势喜人,去年行业涨幅达到13.28%,今年1月更是上涨12.74%。

这样的银行业你了解多少?我国银行业金融机构的构成是怎样的?在强监管下,2017年银行资产和负债的规模增长如何?商业银行经营业绩和资产质量又有哪些变化?东方财富(300059) Choice数据通过图表带你一探究竟。

银行机构、人员起底

截至2016年底,我国银行业金融机构包括3家政策性银行(含国家开发银行)、5家大型商业银行、12家股份制商业银行、134家城市商业银行、8家民营银行、1,125家农村信用社、1114家农村商业银行、40家农村合作银行、236家企业集团财务公司、68家信托公司、56家金融租赁公司、25家汽车金融公司、5家货币经纪公司、18家消费金融公司、4家金融资产管理公司、39家外资法人金融机构和1506家其他机构(含1家邮政储蓄银行、1家中德住房储蓄银行、1443家村镇银行、13家贷款公司以及48家农村资金互助社)

,银监会(2017年数据尚未发布)

,银监会(2017年数据尚未发布)

截至2016年底,我国银行业金融机构共有法人机构4398家,从业人员409万人。相比2015年,大型商业银行从业人员减少明显,共少去53690人;股份制商业银行和城商行合计增加63801人;农村信用社、农村合作银行和农商行之间进行了从业人员流转,合计增加9568人。

银行规模增速放缓

东方财富Choice数据显示,截止2017年末,我国银行业金融机构资产总额达到252.4万亿元,较2016年底的232.25万亿元增长20.15万亿元,增速仅8.68%;相比近5年平均15%的资产涨幅,2017年监管力度加强对银行业规模增速放缓构成直接影响。

,银监会

,银监会

具体来看,季度数据显示,自2017年一季度以来大型商业银行、股份制商业银行和城市商业银行的资产总量同比增速即呈现放缓之势,这与去年3月以来的“三三四十”检查、MPA 考核及金融去杠杆等政策的推行不无关系。其中,股份制商业银行资产增速季度值从2016年底的17.53%降至3.42%,受影响程度最大。

,银监会

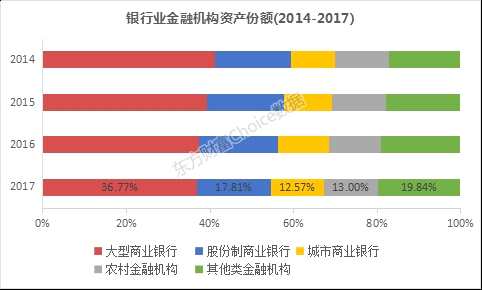

从机构类型看,资产规模最大的当属大型商业银行,2017年末占总体比重约36.77%,份额逐年下降;股份制商业银行资产份额占比保持在18%左右水平,紧随其后;城市商业银行和农村金融机构所占资产份额相当,约13%左右,且比例在近两年均有所上升;其他类金融机构占不到20%的份额。

,银监会

,银监会

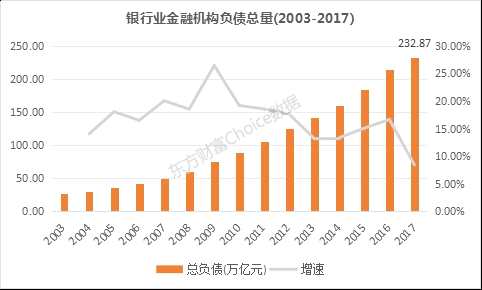

众所周知,银行资金多来自于存款,负债先行,行业负债总量的同比增长与总资产的情况类似,已连续11个月下滑。截止2017年末,银行业金融机构负债总额约232.87万亿元,较2016年同期增加18万亿元,同比增长8.4%,增速比上年同期下降逾8个百分点。

,银监会

,银监会

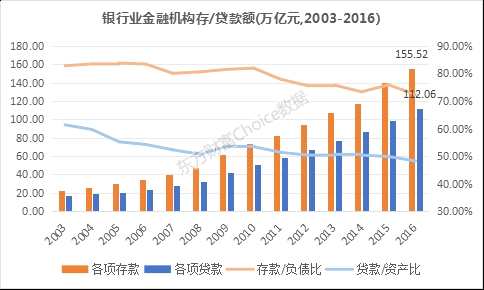

总资产和总负债持续上升令存贷款实现稳步增长。截至2016年底,银行业金融机构本外币各项存款余额155.52万亿元,同比增加15.74万亿元,增幅11.27%。其中,储蓄存款余额52.2万亿元,增加3.48万亿元。本外币各项贷款余额112.06万亿元,增加12.71万亿元,同比增长12.79%。其中,短期贷款余额37.1万亿元,增加1.2万亿元;中长期贷款余额63.4万亿元,增加9.6万亿元。

,银监会(2017年数据尚未发布)

,银监会(2017年数据尚未发布)

同时,存款占总负债比例以及贷款占总资产比重逐年下降,银行金融机构尤其是商业银行对同业存单与业务的依存度提升导致这一现象产生。在2017年金融监管和检查的影响下,该趋势有望扭转。

银行经营业绩复苏

业绩方面,2016年,银行业金融机构实现税后利润2.07万亿元,较上年同期增加近1000亿元,同比增长5.04%;其中,商业银行实现税后利润1.65万亿元,同比增长3.54%。尽管业绩保持逐年增长,但2011年至2015年商业银行和整个银行业净利润增速连续下滑,自最高35%以上降至2.5%左右。

最新数据显示,2017年商业银行净利润合计17477亿元,增速5.99%,有所回升,也将使行业业绩迎来复苏。

,银监会

,银监会

各机构类型中,大型商业银行业绩增速持续下降,2016年甚至达到负增长(8789.8亿元,-1.52%);股份制商业银行也难免净利润增长乏力之势,2016年实现3534亿元,增长4.77%;而城市商业银行和农村商业银行已初现业绩拐点,2016年净利润增速重回10%以上,分别达到12.59%和19.97%,2015年均为7%左右。

,银监会(2017年数据尚未发布)

,银监会(2017年数据尚未发布)

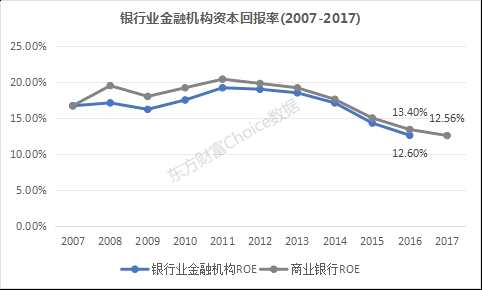

回报率方面,截至2016年底,银行业金融机构资本回报率(ROE)12.61%,同比下降1.74个百分点;资产回报率(ROA)0.96%,同比下降0.1个百分点。最新数据显示,2017年商业银行资本回报率12.56%,比2016年年底下降1.38个百分点;资产回报率0.92%,比去年年底下降0.06个百分点。总体趋势上,银行业资本回报率维持下行格局,主要受净利润增长滞后于资本增速的影响。

,银监会

,银监会

另外,作为评价银行盈利能力重要指标的净息差,截止2017年底达到2.1%。近年来,商业银行净息差整体水平逐年下降,于2017年一季度时达到最低水平的2.03%,此后出现边际改善,连续三个季度回升。但最新数据2.1%,较之2016年底依然下滑0.12个百分点。

,银监会

,银监会

银行资产质量改善

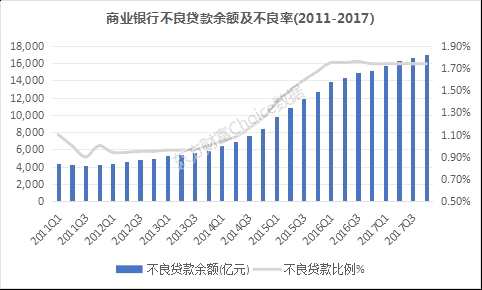

银行资产质量方面,截止2017年底,商业银行不良贷款余额1.71万亿元,较2016年底同比增长12.80%,增速放缓约6个百分点;不良贷款率1.74%,与2016年底持平,在监管层“去杠杆”要求下,银行业资产质量有所改善。此前,实际不良率存在低估,主要是不良资产的代持和隐藏较为常见,同业投资和表外理财的资产出现逾期,会逐步通过表内消化增加不良处置压力。

,银监会

,银监会

各机构类型来看,2017年国有商业银行不良贷款余额先升后降,自7761亿元微减至7725亿元;而股份制商业银行、城市商业银行和农村商业银行均有所增长,其中农村商业银行最新不良贷款余额达到3566亿元,较2016年底的2349亿元增长1217亿元,增幅51.81%。

,银监会

,银监会

因此,国有商业银行资产质量改善明显,不良率由2016年的1.68%下降0.15个百分点至1.53%;农村商业银行资产质量未见底回升,不良率在2017年各季度持续走高,达到3.16%,较2016年底上升0.67个百分点。股份制商业银行和城市商业银行分别保持在1.70%和1.50%左右水平。

,银监会

,银监会

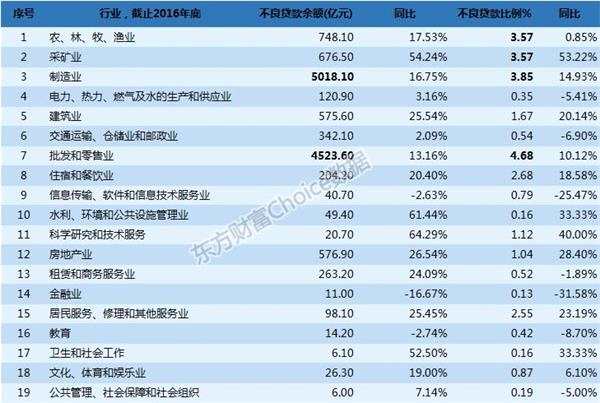

各行业中,截止2016年末,商业银行不良贷款余额主要分布在制造业与批发和零售业,分别有5018.10亿元和4523.60亿元,后者不良贷款比例也是行业中最高,达到4.68%;2016年,不良率较高的还有制造业、采矿业和农林牧渔行业。

,银监会(2017年数据尚未发布)

,银监会(2017年数据尚未发布)

各地区中,截止2016年末,商业银行不良贷款余额主要集中在东部地区,浙江省、山东省和广东省均超过1000亿元。不良贷款比例较高的地区为西部地区,内蒙古自治区不良率高达3.57%;中部地区的山西省不良率最高,为2.72%;东部地区的福建省不良率搞起,约2.73%。

,银监会(2017年数据尚未发布)

,银监会(2017年数据尚未发布)

受大部分银行资产质量持续向好影响,银行拨备覆盖率持续提升。2017年商业银行贷款损失准备余额为3.09万亿元,较上年末增加4268亿元;拨备覆盖率为181.42%,较上年末上升5.02个百分点;贷款拨备率为3.16%,较上年末上升0.09个百分点。

,银监会

,银监会

就在3月6日,银监会下发通知,调整商业银行贷款损失准备监管要求,将拨备覆盖率由原来的150%调整为120%-150%,贷款拨备率则由2.5%调整为1.5%-2.5%。

本次政策调整的核心目标在于鼓励银行更多地用表内贷款去替代表外资产,降低表内外非标资产占比,有利于出清风险、净化报表。在监管环境不变的情况下,贷款资产占比高的国有商业银行以及部分股份制商业银行将迎来扩张契机,未来银行业的分化格局将进一步加深。

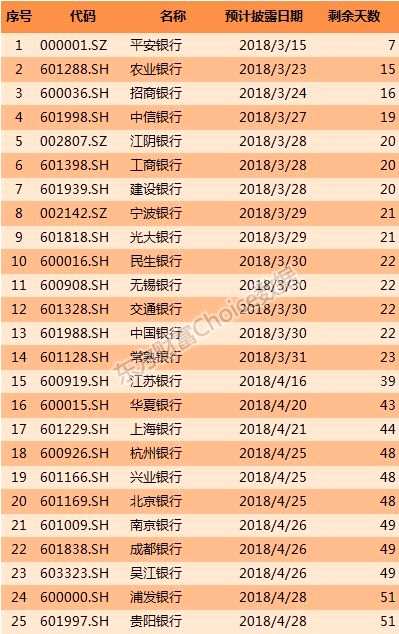

截止3月8日,距离首家A股上市银行2017年度年报发布还有一周时间,东方财富Choice数据后续将提供更多银行业及银行上市公司数据解读及相关资讯。

数据,商业银行,资产,银行,东方