方正策略:聚焦确定性的投资机会 4月首选行业曝光

摘要: 一、市场观点市场基础环境:经济未到恶化时,关注流动性边际变化。市场观点维持中性,关注流动性边际改善带来的反弹契机,聚焦于确定性投资机会。经济基本面变化不大,既没有看到明显的复苏,也未到恶化的时候。去年

一、市场观点

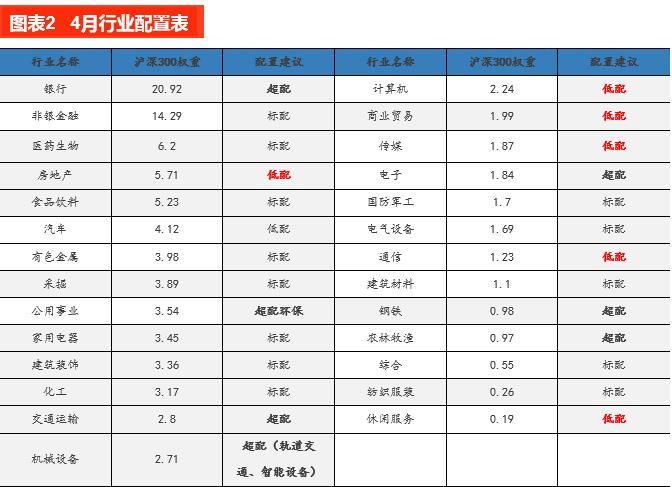

市场基础环境:经济未到恶化时,关注流动性边际变化。市场观点维持中性,关注流动性边际改善带来的反弹契机,聚焦于确定性投资机会。经济基本面变化不大,既没有看到明显的复苏,也未到恶化的时候。去年以来的房地产和基建的动力仍在,出口修复性改善以及制造业的启稳,经济不至于快速回落,新经济周期目前也并不现实,新的经济增长动力尚未形成,也没有看到大量的新增需求。流动性层面,3月份资金出现了明显的紧张,也对市场产生了一定程度的抑制,目前的紧张仍在金融体系内,对实体经济的传导存在时滞,2014年之前的季末时点因素再次出现,值得关注,和银行同业交流普遍觉得4月份流动性紧张程度将有所缓解,将给市场带来反弹的契机,聚焦确定性的投资机会,4月份超配消费电子、环保、银行等行业,细分领域关注LED、消费电子、氟化工、环保、光伏等,主题角度关注雄安新区、一带一路、厦门金砖会议等。

二、行业配置思路

行业配置的主要思路:价值持续获得估值溢价,强周期品不宜再增仓,成长精选个股。从市场策略角度出发,目前整体评估为中性,风格层面聚焦于确定性机会,价值持续获得估值溢价,强周期品不宜再加仓,成长行业整体板块性机会不明显,精选个股为主。综合评估,4月份首选消费电子、环保、银行等三个行业。

三、行业景气度追踪

行业景气度追踪:上游、中游行业价格多数回调,消费品中食品饮料、家电景气较好。从2017年3月中观行业表现来看,煤炭和天然气价格上涨,油价下跌,铁精粉和铁矿石价格下跌,猪肉价格下跌。中游制造层面,钢铁、化工价格均回调,有色分化,水泥价格上涨,工程机械维持高景气。消费品方面,3月房地产销售下滑,汽车销量增速回暖不强,食品饮料和家电景气较好。服务方面,计算机景气度较为一般;股票市场成交量回升;电影票房下降,成品油运输指数大幅回升。

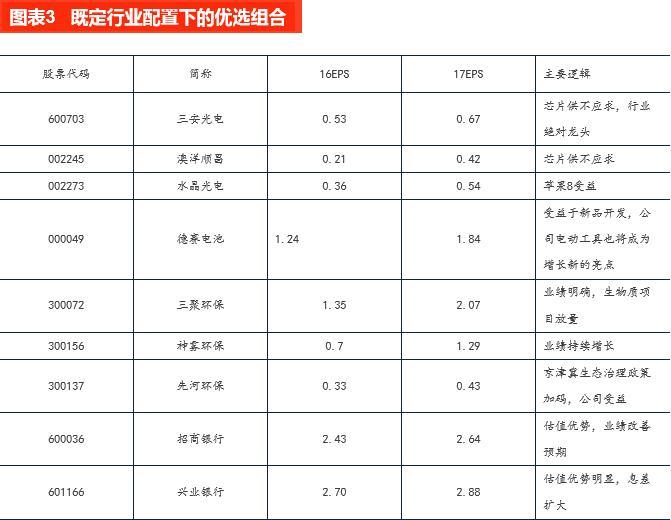

四、4月份首选行业

4月份首选消费电子、环保、银行。消费电子一方面出口改善,另一方面新需求不断,催化剂较多;银行的配置价值一方面随着利率中枢抬升,息差扩大,银行业绩改善,另一方面随着经济的启稳,坏账增速有所放缓,确认二阶拐点,此外银行股估值优势明显;环保在于景气度持续,供给侧改革下环保标准提升,PPP立法以及大气治理等催化剂增多。

消费电子

支撑因素之一:出口好转有望带来业绩改善。消费电子在中国出口结构中占比较大,随着全球主要国家需求稳定,电子产品出口有望好转,对相关公司业绩带来贡献。

支撑因素之二:苹果、智能汽车等催化剂。智能手机、智能汽车等产业链不断发展,对消费电子的需求有增无减,随着苹果8、无人驾驶汽车等推出,行业催化剂增多。

支撑因素之三:细分领域LED芯片存在确定性机会。LED芯片和封装是我们聚焦确定性系列重点推荐的细分领域,下游需求稳定,上游供给收缩,中游企业普遍反映芯片供不应求的局面短期难以有效缓解。

标的:三安光电、华灿光电、澳洋顺昌、水晶光电、长盈精密、立讯精密、大华股份、歌尔声学等。

环保

支撑因素之一:景气度较好。去年以来,随着供给侧结构性改革的推进,环保标准明显提高,环保企业受益,特别是工业领域相关的水处理、大气治理等业绩增长较快

支撑因素之二:催化剂增多。国务院印发《国务院2017年立法工作计划》明确提出将“基础设施和公共服务项目引入社会资本条例”列入全面深化改革急需的项目,意味着PPP立法将加速,有助于提高PPP落地率,而PPP在环保领域的模式取得了不错的紧张。此外,多地密集出台雾霾治理方案,整治范围、力度空前。

标的:三聚环保、神雾环保、先河环保、富春环保、启迪桑德、清新环境、神雾节能等。

银行

支撑因素之一:利率上行背景下息差扩大。从理论上讲,在利率上行期,银行的议价能力更强,息差将扩大,银行盈利改善,而在利率下行周期,银行议价能力下降,息差收窄,盈利下滑。从去年四季度开始,广谱利率抬升,息差扩大,银行盈利连续下滑的局面有所改善。

支撑因素之二:坏账二阶拐点确认阶段。随着去年3月份以来经济的逐步企稳,银行坏账预期有所改善,15、16年的坏账率快速抬升的局面有所改善,目前正在确认二阶拐点。

支撑因素之三:大行和股份制银行估值有安全边际。目前工农中建交5大行PB估值均在1以内,股份制银行中光大银行、平安银行、华夏银行、中信银行、兴业银行等PB也在1以内,估值优势明显。

:

:

银行,环保,行业,改善,因素