防城港核电一期工程即将全面建成 四股资金入场抢筹

摘要: 中国核电(个股资料操作策略盘中直播我要咨询)中国核电:中国核工业集团公司的全资子公司中核核电有限公司为中国核工业集团公司的全资子公司。中国核工业集团公司为适应国家核电加快发展的战略要求,积极推进中核集

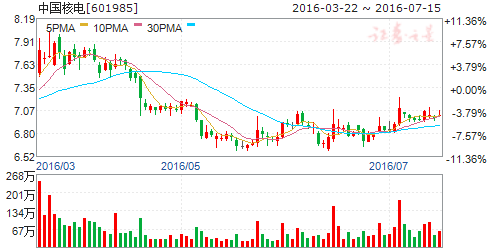

中国核电(个股资料 操作策略 盘中直播 我要咨询)

中国核电:中国核工业集团公司的全资子公司

中核核电有限公司为中国核工业集团公司的全资子公司。中国核工业集团公司为适应国家核电加快发展的战略要求,积极推进中核集团核电产业的专业化经营,于2008年1月以现金出资方式设立了中核核电有限公司。中核核电有限公司是一人有限责任公司,于2008年1月21日在国家工商行政管理总局登记注册,注册资本5,000万元人民币。2011年12月30日,中核集团在北京召开中国核能电力股份有限公司创立暨首次股东大会。会议通过股东代表表决后,决定从即日起,中核核电有限公司(简称中核核电)整体变更为中国核能电力股份有限公司(简称中国核电)。

台海核电(个股资料 操作策略 盘中直播 我要咨询)

台海核电:核电主管道绝对龙头,产业链延伸及军品推动成长

台海核电 002366

研究机构:安信证券 分析师:邹润芳 撰写日期:2016-06-12

核电将重回黄金期,2020年前平均每年预计新开工6-8台核电机组。

根据我国《能源发展战略行动计划(2014-2020年)》,到2020年我国在运和在建核电装机容量将达到8800万千瓦,比照目前5800万千瓦的装机容量还有3000万千瓦的缺口,预计未来5年平均每年新开工机组6-8个,按照每台机组150亿元计算,总体市场空间约千亿元。同时随着华龙一号落户巴基斯坦和阿根廷等过,核电走出去的计划预期将会顺利推进。我们预计在2030年前在“一带一路”国家沿线建30台核电机组,平均每年还将带来约300亿元的收入。核电未来前景光明,值得期待!

受益于国内核电重启和海外出口,技术和牌照优势构建高“护城河”台海核电主要从事百万千瓦级压水堆核电厂一回路主管道及各种泵阀、大型双相钢及超级双相钢叶轮等大中型核级铸锻件产品的生产和服务,也是目前世界上唯一能够同时生产两代加堆型和三代AP1000堆型主管道设备的供应商。公司与渤船重工联合开发的AP1000主管道技术达到国际先进水平,未来市场地位稳固。2016-2018年,国内主管道生产商将有37台机组的订单(国内30台,国外7台),根据国产单价估算,主管道市场预计35.8亿元,平均每年预计11.9亿元。台海核电在二代半主管道市占率为55%,三代AP1000主管道市占率达50%,如果台海核电维持50%的市场占有率,每年将得到5.9亿元的订单,而公司2014年主管道收入4.2亿元,因此,未来主管道收入增长确定性高。

加快延伸核电产业链,军品市场新蓝海高增长可期。公司凭借在铸造、锻造等方面长期积累的技术优势,未雨绸缪延长核电产业链,进军核电消耗件市场。其中,驱动机构和上下管座每台机组每年消耗约4700万元,随着商运机组的增加,未来对消耗件的需求会越来越多,预计2018年国内商运机组41台,消耗件市场19.3亿元。另外,公司凭借在核级管道的技术积累,取得军品生产资质,军工核电产品2016年后每年贡献收入将持续增加。渤船重工是中国重工旗下重要的舰船制造基地,鉴于以前良好的合作关系,我们预期公司与渤船重工在军工方面将有更实质性的合作。同时,凭借公司强大的技术积累和综合的经营牌照,公司将不再局限于设备部件生产,将有潜力成为有较强竞争力的一体化设备提供商。

投资建议:买入-A 投资评级,6个月目标价56.66元。我们预计公司2016年-2018年的收入增速分别为345.8%、22.68%、12.72%,净利润增速分别为3076.9%、29.1%、15.3%,成长性突出;首次给予买入-A 的投资评级,6个月目标价为56.66元。

风险提示:国家核电政策不达预期,公司新业务开展不达预期,与渤船重工的合作不达预期。

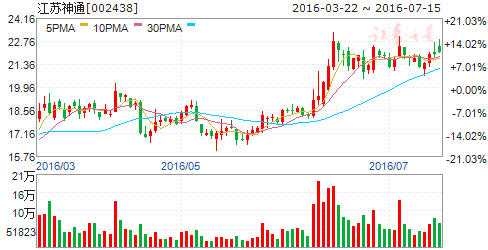

江苏神通(个股资料 操作策略 盘中直播 我要咨询)

江苏神通:核电招标大潮延续,在研产品市场广阔

江苏神通 002438

研究机构:华金证券 分析师:张仲杰 撰写日期:2016-06-28

核电招标大潮将会延续:公司为核级蝶阀、球阀主要中标企业,市场占有率90%以上,实现全面国产化。2015年中国核电产业迎来了审批和建设高潮,全年实现近八台机组的设备招投标。公司核电事业部去年获得4.14亿元订单,从核电订单交付与收入确认的行业规律看,2016年下半年和2017年将会集中交付。2016年全年核电招标和审批量有望延续,公司今年在核电板块订单量将大概率超过2015年。

能源石化行业业务增长稳定:受到能源石化行业不景气影响,该行业新增需求较少:但蝶阀、球阀作为易耗品,存量改造需求稳定,该业务将延续稳定增速。

在研新产品市场前景广阔:公司已开始新产品研发与市场开拓,公司官网披露了包括核电行业应用广泛的闸阀、截止阀、止回阀、调节阀等。公司目前已有闸阀、截止阀、止回阀等产品在非核行业应用,只需进行扩证即可进入核电行业。闸阀、截止阀、止回阀、止回阀等产品合计在单套机组的需求量将远超公司现有核级蝶阀、球阀产品的需求量,市场前景非常广阔:而属于高端应用的核级调节阀单套机组需求更大,目前国产化率较低,因此进口替代空间非常可观。

从“产品营销型”向“产品营销+技术服务型”转变:公司拟非公开发行募集5.48亿元,其中拟投入2.4亿元用于建设15个阀门服务快速反应中心。建成后的快速反应中心将对国内现有核电站、钢铁基地及大型石化基地全面覆盖,提供快速专业化的维修保养服务。公司”产品+服务“的创新业务模式将能有效提高服务响应速度和客户粘性。

投资建议:我们预测2016-2018年每股收益分别为0.28、0.36和0.44元。给予“增持一A”投资评级,6个月目标价为23.8元,相当于2017年66倍的市盈率。

风险提示:核电行业政策风险、研发与市场开拓风险、子公司经营协同风险等。

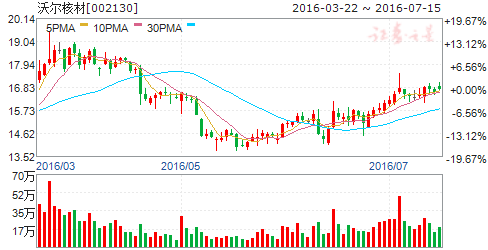

沃尔核材(个股资料 操作策略 盘中直播 我要咨询)

沃尔核材:从产品制造向智能制造与运营服务的华丽转身

沃尔核材 002130

研究机构:东北证券 分析师:王建伟,龚斯闻 撰写日期:2016-03-31

逻辑一:战略持股长园,掌控传统产品市场定价权。2015年公司战略举牌长园集团,最终通过友好协商,促成双方深入战略合作。我们认为公司战略持股长园集团,一方面掌握了热缩管产品的行业定价权,另一方面在提高产品定价能力的同时,两家可以携手对抗海外竞争对手,共同推动产品向高端化发展,进军国防军工、航空航天等高端领域。

逻辑二:风电运营带来稳定现金流,领先产品风电母线有望成为行业标配。公司募投风电场项目预计16年下半年进入收获期,将为公司创造稳定的中长期利润与现金流。公司积累风电场建设与运营经验后,有望继续做大运营规模。领先产品风电母线通过中电投两年挂网测试,未来将通过陆续导入国内一线风电制造商成为行业标配。

逻辑三:耐火母线槽技术全球领先,有望借力耐火线缆行业标准升级获得全面推广。公司优势产品耐火母线槽,可以耐受1000℃以上温度180

分钟,处于国际绝对领先水平。未来伴随国家和地方耐火标准升级,公司产品有望全面推广。公司以材料为核心,延伸价值链,未来有望持续推出各式性能优异的产品,占据细分领域龙头。

逻辑四:“配方输出+智能制造+辐照服务”三位一体全面推动线缆行业转型升级。在辐照电线行业,公司将利用材料、制造和服务优势全面推动行业转型升级:上游配方环节公司掌握母料配方技术,中游智能制造环节通过收购华磊迅拓将研发基于MES系统的自动化产线,下游辐照服务方面,公司与中广核战略合作,借助技术优势为中小线缆企业提供辐照服务。未来公司将全面转型行业服务商。

首次覆盖,给予“买入”评级!我们认为公司业务布局协同性强,未来将借助材料和产品优势向行业服务商转型升级,从产品到服务有望打开数倍的市场空间。我们看好公司中长期转型发展趋势,预计2015~2017年EPS为0.98/0.28/0.37元,给予“买入”评级。

风险提示:风电业务开拓不如预期,行业服务转型低于预期。

核电,公司,产品,行业,服务