三星或成特斯拉电池供应商 六股抢筹行情一触即发

摘要: 天齐锂业(个股资料操作策略盘中直播我要咨询)天齐锂业:行业龙头乘东风,业绩维持高增长天齐锂业002466研究机构:华安证券分析师:宫模恒撰写日期:2016-04-29锂化合物产销两旺,业绩大幅增长收益

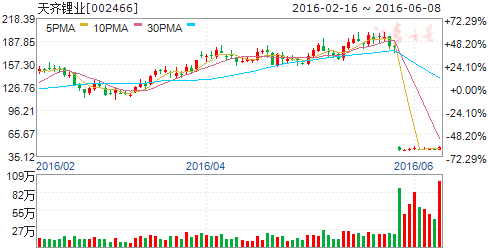

天齐锂业(个股资料 操作策略 盘中直播 我要咨询)

天齐锂业:行业龙头乘东风,业绩维持高增长

天齐锂业 002466

研究机构:华安证券 分析师:宫模恒 撰写日期:2016-04-29

锂化合物产销两旺,业绩大幅增长

收益新能源汽车的快速增长,2015年公司锂化工产品销量达到2.22万吨,同比增长了68.46%,销售收入同比大增103.85%。由于新能源汽车的火爆行情,碳酸锂价格也一路走高,2015年年碳酸锂价格仅4.5万元/吨,而根据最新报价,工业级碳酸锂和电池级碳酸锂均已经达到164600元/吨和177000元/吨。锂盐价格的持续上涨推动公司产品毛利率的快速提升,2016年公司综合毛利率由2015年的32.23%上升至46.94%,一季度更是达到69.79%,盈利能力大幅提升。

下游旺盛需求维持锂盐高景气度

根据中国有色金属工业协会锂业分会统计,2015年,全球新能源汽车产量69.2万吨,同比增加97.9%;2015年,全球锂离子电池总产量达到100.75GWH,同比增加39%,中国锂离子电池为47.13GWH,占全球的46.78%。2015年中国锂离子电池正极材料产量合计接近18万吨,较2014年度增长逾七成,以此估算2015年基础锂盐消费总量折合碳酸锂约7.87万吨。公司及全资子公司拥有超过3万吨的锂盐产品精深加工规模,是集上游资源储备、开发和中游锂产品加工为一体的锂电新能源核心原材料重要供应商。目前碳酸锂价格已涨至17万/吨的水平,且在上半年无明显锂资源新供应增量的情况,碳酸锂供需仍将紧缺,碳酸锂价格大概率将继续在高位运行,促使公司业绩在高起点上依然有向上增长潜力。

启动“年产2万吨电池级氢氧化锂”项目,扩大锂盐产能

公司拟投资不超过16亿元人民币建设“年产2万吨电池级氢氧化锂”项目,公司当前拥有射洪及江苏两处锂化工产品生产基地,其中碳酸锂设计产能合计27,500吨/年,氢氧化锂设计产能5,000吨/年,氯化锂设计产能1,500吨/年,金属锂设计产能200吨/年。近年来氢氧化锂作为锂电池基础原料的市场份额有较大提高,且未来仍将呈现上升的趋势。公司在电池级氢氧化锂的布局,将优化产品结构,增加利润贡献点,为应对新型电池技术革新打下良好基础。

盈利预测与估值

公司作为锂资源龙头将充分享受锂盐高景气带来的业绩增长,我们预计公司2016-2018年的EPS分别为6.67元、7.41元、8.72元,对应的PE分别为24.73倍、22.26倍、18.91倍,给予“增持”评级。

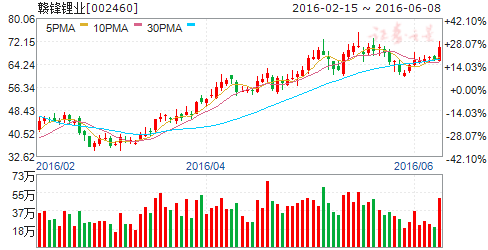

赣锋锂业(个股资料 操作策略 盘中直播 我要咨询)

赣锋锂业:碳酸锂价格大涨,公司一季度业绩大增

赣锋锂业 002460

研究机构:太平洋 分析师:王文静 撰写日期:2016-04-29

事件:一季报显示,公司实现营业收入6.63 亿元,同比增长189%;实现归属于母公司股东的净利润1.07 亿元,同比增长345%;扣非净利为1.23 亿元,同比增长476%。EPS0.28 元,同比增长300%。公司预计2016 上半年归属于母公司股东的净利润在2.55 亿-2.81 亿元之间,预计同比增长400-450%。

点评:

1、碳酸锂价格继续大涨,公司一季度业绩大增。公司一季度营业收入较上年同期增长188.97%,主要是由于下游锂电池市场需求旺盛,上游的电池材料行业带动锂化工产品需求快速增长所致。16 年一季度电池级和工业级碳酸锂均价同比上涨195%和201%。公司营业成本比上年同期增长165.37%,公司毛利率增至27.7%,较去年同期增长6 个百分点,表明公司通过多元化采购,积极控制原材料成本。

2、公司继续布局原材料多元化供应渠道。自去年以来碳酸锂价格快速上涨,一方面是下游新能源汽车爆发,同时也归结为原材料供给一直存在短缺。从15 年年报中我们也可以发现公司万吨锂盐项目因主要原材料供应问题导致 2015 年末产能利用率为 50%,部分生产线未投产,未达到预计效益。这也暴露出公司在原材料供给方面的风险。公司为确保原材料供应,一直加紧上游资源布局。首先, 短期来看,公司一季报中显示库存比期初增长63.06%,主要是原材料库存增加所致,虽然泰利森已经停止向公司供矿,但公司通过扩大供应来源,保障生产, 缓解市场对公司供应方面的担忧。

从中长期供应看:1)扩大上游矿产。公司15 年1.30 亿元收购江西锂业,其拥有的河源锂辉石矿氧化锂储量为5.95 万吨,初始产能大约每年1 万吨锂精矿, 预计2016 年中期可出产品。15 年公司以1.59 亿元收购位于澳大利亚的RIM 公司25%股权,并在16 年出资1.78 亿元增持,持股份额达到43.1%,成为其最大股东。RIM 旗下拥有Mt Marion 锂辉石矿,年精矿产能20 万吨,初步投产日期为16 年下半年。2)锂再生资源回收利用:公司利用自身技术优势,建立了全球规模最大的锂再生资源综合利用生产线,同时公司作为全球唯一的同时使用卤水和矿石提锂的企业,工业级碳酸锂、氯化锂、回收锂化物和卤水、矿石之间的可替代性也使公司在原材料采购时能灵活比价,实现对原材料成本控制。

3、公司继续向下游扩张。在原有的上下游一体化的战略框架下进入新能源领域, 公司实施收购美拜电子100%股权,参股长城华冠汽车,进一步推动产业链向下游延伸和产业链结构优化升级。同时,公司16 年将通过非公开增发筹集资金, 大力推进年产1.25 亿支18650 型高容量锂离子动力电池、年产1.5 万吨电池级碳酸锂等重点项目建设,完善产业布局。

4、维持公司“增持”评级。预计2016 年-2018 年,公司EPS 分别为1.00,1.39 及2.01。投资风险为公司江西及海外RIM 旗下锂辉石出产延后等供应风险;锂盐价格波动风险;下游新能源汽车销售低于预期等因素。

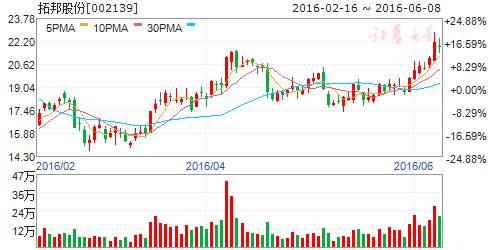

拓邦股份(个股资料 操作策略 盘中直播 我要咨询)

拓邦股份:控制器和锂电双轮驱动业绩增长

拓邦股份 002139

研究机构:西南证券 分析师:熊莉 撰写日期:2016-04-20

业绩总结:公司发布了2015年年报,2015年实现营业收入14.5亿元,同比增长29.6%,归属于上市公司股东的净利润8062.9万元,同比增长23.9%。利润分配预案为每10股派发现金1.5元(含税)并转增5股。

控制器和锂电业务驱动业绩稳健增长。1)公司传统主业控制器实现收入11.7亿元,同比增长33.2%,其中家电控制器和电动工具控制器贡献了大部分收入,特别是电动工具控制器年销售额超过3亿元,实现翻倍增长;2)锂电产品完成收入2亿元,同比增长63.3%,主要在于公司锂电业务市场拓展顺利,在消费电子、新能源汽车、储能应用等多个领域已实现批量供货,正逐步成为公司新的增长动力;3)三费率同比下降2个百分点,费用率的下滑提升了公司整体的盈利能力。

智能控制器业务仍具增长潜力。1)公司控制器产品应用于家电、电动工具、个人护理等多个领域,在国内控制器上市企业中市占率多年保持第一,目前还拓展至工业控制、医疗器械等新兴领域,有望带来业绩新增长;2)公司海外市场发展迅猛,销售额已超过总收入的56%。去年开始进军印度市场,成立了印度子公司,印度家电市场规模巨大,是公司海外市场未来一大看点。

锂电业务规模化应用取得实质性突破,产能扩产将显著提升业绩。1)公司目前与金龙、陆地方舟等国内主流电动大巴车厂和专用车厂建立了合作关系并实现批量供货,将有力提升公司锂电池在新能源汽车市场的影响力。2)公司锂电产线今年扩产后将实现年产能1亿Ah以上,未来锂电业务发展值得期待。

积极整合产业链,打造智能控制一体化服务。公司定增6亿元,其中投资2.5亿元收购国内领先的运动控制整体解决方案企业研控自动化55%的股权。通过本次并购整合,公司将智能控制业务延伸至工业控制领域,可向客户提供“控制+驱动+电机”一体化解决方案,拓展业务成长新引擎,未来可向机器人等多领域拓展,想象空间巨大。

业绩预测与估值:公司在智能控制领域的一体化战略布局清晰,我们看好公司控制器和锂电业务的成长性,预计未来三年归母净利润复合增速为47.5%。维持“买入”评级。

风险提示:智能控制器销售或不及预期;锂电销售或不及预期;研控自动化发展或不及预期;汇兑损失的风险。

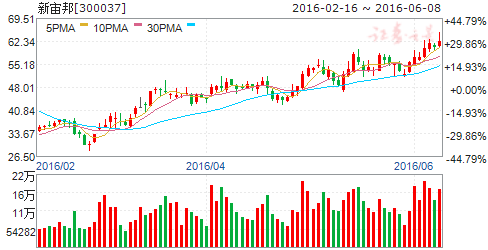

新宙邦(个股资料 操作策略 盘中直播 我要咨询)

新宙邦:医药中间体、锂电电解液助业绩高涨

新宙邦 300037

研究机构:国元证券 分析师:李朝松 撰写日期:2016-05-10

投资要点:

1.含氟医药中间体业绩大幅增长。公司子公司海斯福是全球吸入式麻醉剂含氟医药中间体的主要供应商之一,2016年一季度海斯福单季贡献利润达3000万左右,预计2016年海斯福为母公司贡献净利润将超预期,达到或者超过1亿元。吸入式麻醉剂目前的主要市场在国外,海斯福80%以上的销售都在国外,未来国内市场的开发将为海斯福带来更大的发展空间。

2.锂电池电解液产销两旺。2016年预计公司销售电解液将达到1.5万吨左右,公司锂电电解液原材料六氟磷酸锂的主要供货商来源于日本和韩国,目前国内六氟磷酸锂的报价在45万元/吨左右,而公司采购国外的六氟磷酸锂,采购价要远远低于国内市场价,因此六氟磷酸锂涨价引起的电解液涨价在一定程度上会使得公司毛利更高。

3.布局半导体化学品将成未来业绩增长点。公司在惠州开建的新型电子化学品二期厂房建设预计在今年10月份完成,明年将开始投产,其中规划的半导体化学品产能为23650吨,主要品类为蚀刻液、玻璃液,当前主要的供应商为日韩企业,随着全球半导体产业向国内的转移,电子化学品的进口替代将是大趋势,这一业务有望在2-3年内成为公司的四大业务之一。

估值和投资建议:

2016年一季度报告显示一季度公司营收2.99亿,同比增速73.9%;实现净利润5315.8万,同比增长339.13%,其中海斯福贡献净利润超过一半,超过预期。

预计公司2016-2018年EPS为1.230、1.639、2.029元,给予“增持”评级。

风险提示:1.含氟医药中间体原材料六氟丙烯价格波动;2.惠州新项目开展不如预期;3.锂电池电解液原材料六氟磷酸锂价格波动。

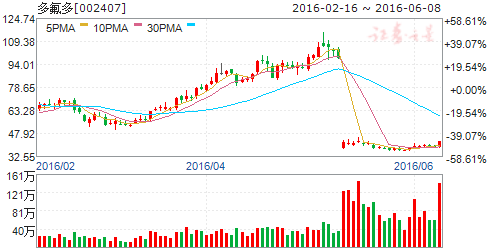

多氟多(个股资料 操作策略 盘中直播 我要咨询)

多氟多:卡位最优环节,尽享行业盛宴

多氟多 002407

研究机构:海通证券 分析师:周旭辉,徐柏乔,杨帅 撰写日期:2016-05-09

投资要点:

整车元年,无限春光。多氟多相继并购河北红星、山西宇航汽车,截止目前红星一款纯电动多用途乘用车、宇航汽车八款纯电动客车进入第二三批推广目录,红星汽车2016年计划销售1.4万辆,2017年3万辆。同时山西省规划到2020年,全省电动汽车保有量达20万辆,规划2016年太原、晋城市党政机关、公共机构和公共服务领域新增或更新的车辆中,电动汽车推广应用比例不低于30%,之后逐渐增加,宇航汽车为山西省四大整车企业之一,将长期受益。

中道能源动力电池发展潜力巨大。山西省力图打造新能源汽车产业基地,规划到2020年新能源汽车产能将达到41万辆,产销量21万辆,实现产值500亿元,并带动相关工业及服务业的快速发展。山西中道能源动力电池已进入《汽车动力蓄电池行业规范条件》企业目录,技术领先,借助多氟多资金实力,可实现动力电池产能及客户快速扩张的重大举措,尽享山西乃至全国新能源汽车发展浪潮。

多氟多动力电池景气度高。多氟多动力电池当前产能3亿Ah,产值超20亿,年底扩至6亿Ah;前期公告2016年订单新大洋及金龙合计约22亿,外加自身整车需求(1.5万辆车需要7亿左右动力电池),另有少林客车、东风等客户,依旧供不应求,业绩有望超预期。

六氟磷酸锂业绩弹性巨大。公司目前六氟磷酸锂产能2500吨,年底可达到6000吨。受益于下游需求爆发式增长及供给端较长的扩产周期,六氟磷酸锂价格已由2015年年中的9万/吨左右增至目前的40万/吨左右,且仍处于上升通道。单吨六氟磷酸锂折合碳酸锂需求0.3吨,如碳酸锂价格增加10万/吨,原料成本仅增加3万/吨,相比碳酸锂价格涨幅,公司单吨六氟磷酸锂成本增量有限,边际盈利空间巨大,带动2016年业绩大幅超预期。

最优新能源汽车产业链布局。3月14日,工信部部部长苗圩在十二届全国人大四次会议举行第三次全体会议上称2016年新能源汽车将实现翻倍增长;4月27日,在2016中国汽车论坛闭门峰会公开宣布坚持新能源汽车既定方向,后续骗补核查及补贴调整落地,行业将重回高速发展期。多氟多布局六氟磷酸锂、动力电池、整车环节,新能源汽车产业链卡位最优,随着产业发展阶段的不断变迁,公司将充分分享行业成长盛宴。

盈利预测与评级。2016年多氟多六氟磷酸锂带来巨大业绩弹性,公司公告上半年预计归母净利润2.47亿至2.52亿,同比增长25.0-25.5倍;2017年动力电池及整车放量继续提供较高成长性,我们预计公司2016-2018年EPS分别为2.43元、3.34元、5.38元,对应5月3日最新收盘价的PE分别为40.77、29.60、18.40倍;公司立足中上游核心供应商发力整车厂,战略意义重大,行业地位发生根本变化,市值增长空间巨大,给予2016年PE估值50倍,对应目标价121.5元,维持“买入”评级。

不确定因素。新能源汽车政策调整;锂电池竞争加剧。

公司,增长,2016,汽车,业绩