阿里巴巴在日本推出云计算服务 六股不甘示弱

摘要: 恒华科技(个股资料操作策略盘中直播我要咨询)恒华科技:业绩高增长,云平台、售电侧更多业务落地值得期待恒华科技300365研究机构:银河证券分析师:沈海兵撰写日期:2016-04-261.事件公司4月2

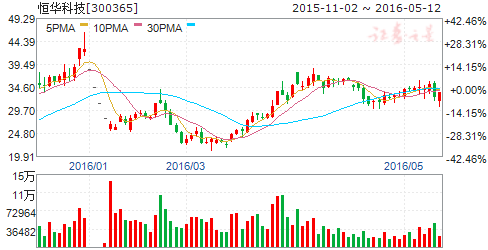

恒华科技(个股资料 操作策略 盘中直播 我要咨询)

恒华科技:业绩高增长,云平台、售电侧更多业务落地值得期待

恒华科技 300365

研究机构:银河证券 分析师:沈海兵 撰写日期:2016-04-26

1.事件

公司4月25日发布2016年一季报:营收实现75,469,260.06元,同比增长198.55%;归属上市公司股东净利润2,974,198.93元,同比增长47.84%。

2.我们的分析与判断

(一)、营收高成长,估计传统主业和云平台贡献大概在7:3左右

一季度营业收入同比增加198.55%,主要是两方面原因:一是受政策驱动,随着国家《关于推进“互联网+”智慧能源发展的指导意见》的发布带动电力行业新商业模式和新兴业态的发展,成为我国经济新的增长点,信息化行业持续景气,公司业务保持快速增长;二是公司“电+”平台(2013年开始研发,2015年9月上线),今年年初以来线上线下收入拓展良好。从行业及业务层面综合分析,我们估计公司传统主业和云平台在一季度收入中占比大概在7:3左右。

(二)、营业成本一季度增长较多为收入增长和云平台拓展增加成本所致,全年毛利率预计仍将会保持在40%左右

一季度毛利率为35.41%,营业成本较上年同期増加422.35%,主要原因在两个方面:一是为收入增加相应成本随之增加;二是公司云平台业务处于推广期,公司项目进行线上、线下业务的转型所致。由于公司业务特点,从全年来看,毛利率预计仍将会保持在40%左右。

(三)、销售和管理费用增长属正常合理,在可控范围

一季度销售费用较上年同期增加104.78%,主要原因为公司为了增强公司竞争力,"电+"平台推广及加大了市场推广力度,相应的费用增加所致;管理费用较上年同期增加68.91%,主要原因为公司加大研发投入,研发费用及相应的人员薪酬增加所致。我们认为,相比于营收198.55%的增长,销售费用和管理费用增长属于正常合理,在可控范围。

(四)、2016年全年业绩增速有望在50%以上,云平台和售电侧更多业务落地值得期待

公司业绩季节性的特点,主要的业绩贡献在后三个季度。参照历史经验,我们预计2016年公司全年业绩增速有望在50%以上。公司一季度以“十三五”及电力体制改革的重大市场机遇为契机,继续致力于智能电网信息化领域的技术创新和业务拓展,加大新产品研发和市场拓展力度,巩固公司在智能电网信息一体化服务市场的领先地位;同时,面对售电侧向社会资本开放,公司依托多年致力于电力行业的业务经验、信息化服务能力以及齐备的行业资质,积极布局售电侧业务。公司云平台业务今年是加速推广期,目前上线了“电+”商城、小微ERP、协同设计平台,将会随着平台和业务发展的需要适时推出更多的功能和业务上线;售电侧业务,公司有望成为电力交易信息化领域的恒生电子,随着电改进程不断推进,更多业务落地值得期待。

3.投资建议

营收高成长,估计传统主业和云平台贡献大概在7:3左右;营业成本一季度增长较多为收入增长和云平台拓展增加成本所致,全年毛利率预计仍将会保持在40%左右;销售和管理费用增长属正常合理,在可控范围;2016年全年业绩增速有望在50%以上,云平台和售电侧更多业务落地值得期待。预计公司16-18年EPS分别为0.70/1.03/1.45元,维持“推荐”评级。

4.风险提示

业务进展不及预期;政策风险。

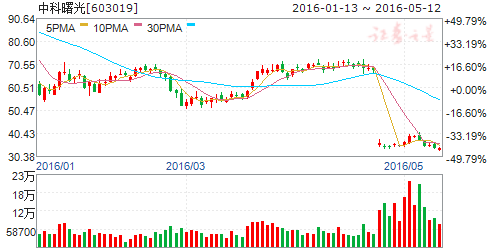

中科曙光(个股资料 操作策略 盘中直播 我要咨询)

中科曙光:参股子公司获AMD高性能CPU授权

中科曙光 603019

研究机构:太平洋 分析师:张学 撰写日期:2016-04-29

事件:AMD发布公告,1季度亏损1.09亿美元,亏幅同比缩窄;同时将其高性能CPU技术授权给天津海光,以开发适合中国服务器市场的SoC。AMD从中取得授权费2.93亿美元,将依据海光的业务进展分批取得,未来海光将芯片成功产业化后,AMD将按其收入取得一定提成。

海光承担芯片领域的自主可控任务。天津海光成立于2014年10月24日,是曙光原控股子公司,成立后即与国内外多家企业洽商集成电路等领域投资项目,拟在芯片环节布局。2016年1月25日海光向成都国资委控股的公司增资后,公司持股比例降为26.46%。

标志着技术换市场预期进一步确认。本次技术转让背景是AMD持续亏损,为寻找利润来源而采取IP变现策略。认为以下几点趋势将持续发酵,公司将优先受益:1)IT技术全球化持续冲击资本换技术的壁垒;2)中国对发达国家的追赶效应,技术差距缩窄,高端CPU等技术封锁已经失去原有的成本效益比;3)鉴于国内对自主可控的重视,底层芯片和软件技术存在高溢价。

公司在自主可控产业链中地位进一步提升。公司在CPU环节的竞争力增强,而在“数据中国”战略中,将进一步实现芯片-服务器-云计算中心-云操作系统(IAAS层能力)-数据整合(PAAS层能力)的完全自主可控,SAAS层交由各个政务应用服务提供商等来做。公司将因其在产业链的完整布局而获更强竞争力。

投资建议:看好公司未来的发展,逻辑可参见我们3月15日的研报《“数据中国”曙光已现,“政务云+大数据”第一标的》。公司在自主可控产业链中地位增强,未来可进一步关注海光的CPU产业化进展,维持“增持”评级。

风险提示:政务云拓展遇阻;海光CPU产业化不及预期。

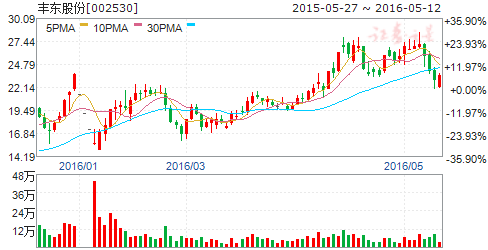

丰东股份(个股资料 操作策略 盘中直播 我要咨询)

丰东股份:转型值得期待

丰东股份 002530

研究机构:广发证券 分析师:刘雪峰 撰写日期:2016-04-26

核心观点:

2016年一季度业绩回顾

公司2016年一季度实现营业收入9114万,同比增长1.15%;归属于母公司净利润247万,同比增长33.63%;扣非净利润12万,同比增长109.3%。报告期内,经营活动产生的现金流量净额为1227万,同比增长146.93%,主要是本期客户收款情况良好及政府补助等事项带来现金流增加。整体来看,一季度是丰东股份传统业务的经营淡季,相关营收数据并无太多亮点,受制于我国机械工业大环境影响,公司传统业务热处理相关业务仍然没有摆脱低迷期,不过公司作为热处理行业龙头,业绩仍有望维持当前水平。

相关重组事项仍在有序推进之中

2016年1月公司发布非公开发行预案拟收购方欣科技100%股权并募集配套资金。截至目前,相关文件仍在不断审核完善,相关审计、评估工作仍在有序推进之中。

企业级市场再起波澜,公司转型财税服务值得期待

腾讯在本月接连发布两款企业级应用“企业微信”和“腾讯企点”,企业级市场再起波澜,巨头的陆续介入有望进一步加速我国企业级市场的发展。公司拟收购的方欣科技是典型垂直类企业级服务商,在财税领域卡位优势明显,付费用户数和ARPU都有提升的空间,公司此次转型值得期待。

未来三年盈利预测

如果重组顺利通过,公司16-18年EPS分别为:0.25元/股、0.45元/股、0.62元/股,对应PE分别为95、52、38。如果重组未获通过,对应EPS 分别为0.13元/股、0.14元/股、0.14元/股。维持“谨慎增持”评级。

风险提示

资产重组若不能获批则风险较大;财税云服务推广的节奏预期有不确定性;估值整体不低。

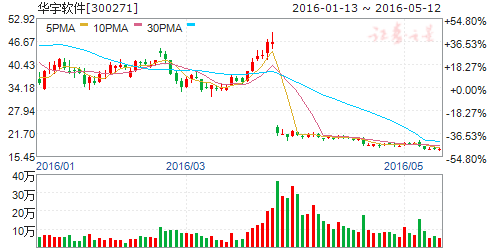

华宇软件(个股资料 操作策略 盘中直播 我要咨询)

华宇软件:在手订单充足,一季报业绩符合预期

华宇软件 300271

研究机构:广发证券 分析师:刘雪峰 撰写日期:2016-04-25

核心观点:

l 一季度业绩回顾

2016年一季度,公司实现营业收入2.03亿,同比增长31.25%;实现利润总额3232万,同比增长52.89%;归属母公司股东的净利润2856万,同比增长47.65%;扣非净利润2820万,同比增长45.73%。公司毛利率同比下降3个百分点,主要原因是新业务并表后导致业务构成发生变化。净利润增速远高于收入增速,主要源于增值税即征即退金额随收入增长导致当期营业外收入大幅增长。一季度新签合同额2.48亿,比去年同期增长34.42%;期末在手合同额为14.89亿,在手订单充足。

经营战略稳步推进,各项业务顺利开展

法检业务继续巩固优势地位,市场有效拓展。2017年底是建成法院信息化3.0版的重要目标时间节点,法院信息化建设需求有望持续保持旺盛。报告期内,公司积极推广新的解决方案和产品,在市场拓展上表现良好。同时公司积极布局全国司法行业,报告期内在辽宁、吉林等地监狱局项目陆续落地。

今年以来,食品安全相关政策利好不断,今年3月的“未经冷藏的疫苗流入社会”事件更是突显食品、药品追溯体系建设的重要性。报告期内,公司在政府监管、企业追溯同时发力,加强全国市场建设,在南京、深圳等地陆续中标,华宇金信近年收入高增长态势有望延续。

16-18年业绩分别为0.43元/股、0.57元/股、0.73元/股

预计公司16年EPS 0.43元/股,16-18年净利润增速分别为33%、31%、30%;对应PE分别为43、33、25,维持“买入”评级。

风险提示

多元化经营带来业务拓展风险;政务信息化易受政府预算开支波动影响。

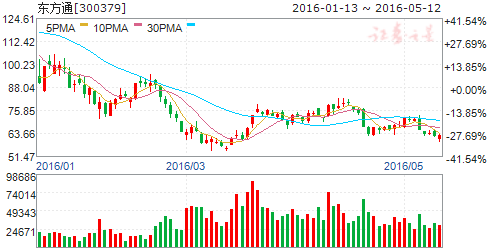

东方通(个股资料 操作策略 盘中直播 我要咨询)

东方通:多点开花,放眼全球

东方通 300379

研究机构:长江证券 分析师:马先文 撰写日期:2016-05-06

一季度首次盈利,整合实力充分体现。公司一季度营收增长12.36%,净利润大幅增长156.02%,为近年来首次盈利。拆分来看,一季度毛利率基本持平,销售费率下降10个百分点,管理费率下降近13个百分点,考虑到公司目前旗下共拥有8家独立运营的子公司,呈现集团化发展,运营费用下降更实为不易,充分彰显出极强的整合实力。

基础软件龙头,国产替代机遇长存。公司为A股稀缺的基础软件龙头,长期享受国产化替代机遇,在中间件领域,积极把握国产化趋势,布局国家部委、军工等核心业务条线,伴随全资子公司北京东方通宇取得军工二级保密资质,军工线爆发在即;在虚拟化领域,对标美国,国内虚拟化渗透率仍处较低水平,同德一心为国内一流虚拟化团队,后续将借助国内龙头厂商渠道优势,今年实现量的突破。

应用多点开花,成长空间彻底打开。近2年,公司在上游应用软件布局如火如荼。在网络优化领域,纳入惠杰朗,紧跟电信运营商4G大规模建设有利时机,利用拳头产品CDS在网优测试软件市场上一马当先,并在4G+、5G的研发上作出前瞻性安排;在大数据信息安全领域,联姻微智信业(预计上半年并表),利用三大电信运营商海量数据采集资源优势,通过大数据多维度建模、人工智能各类识别技术,对互联网、移动互联网安全提供数据技术链条的解决方案;配合政府监管部门对全网IDC数据进行有效监控,将成为新的增长点。此外,数字天堂的移动中间件产品正逐步深入金融和能源等垂直行业,政务大数据应用与基础软件产品完成分离,实现独立发展,并计划在条件成熟时探索员工参股,建立“合伙人”管理机制。总体而言,公司自基础软件顺势向上游应用拓展战略明确,市场空间已得到数倍提升。

内生外延并举,放眼全球腾飞在即。当前,东方通已由中间件厂商转型升级为新一代软件基础设施与创新应用解决方案提供商,集团化运作态势已现。内生增长长期稳健,军工领域有望突破;外延拓展融合顺利,体现出极强的整合能力,未来有望放眼全球,在新经济、新业务领域积极探索,寻求并购优质资产,实现二次腾飞。

蓄势待发,给予“买入”。公司为国产中间件龙头,已形成以基础软件为平台、应用软件为延伸的集团化发展战略,近年来在网优、大数据信息安全、移动中间件、政务大数据领域均有布局,资源整合实力极强,预计2016-18年EPS为1.06、1.40、1.82元,给予“买入”评级。

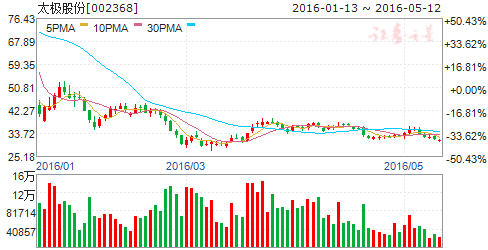

太极股份(个股资料 操作策略 盘中直播 我要咨询)

太极股份:季报增速创新高,政务一体化业绩蓄势待发

太极股份 002368

研究机构:东吴证券 分析师:郝彪,李奡 撰写日期:2016-04-29

事件:公司发布2016年一季报,营收和归母净利润分别实现11.76亿和0.16亿元,同比分别增长38.96%和32.70%。

投资要点

业绩增长创新高,费用控制良好。公司16年一季度营收同比增速达38.96%,仅用一年时间就由去年同比下滑-6.71%恢复到增长30%以上的增速,兑现了我们认为外部不利因素消除,业绩增长恢复的预期;营业成本和营业费用增速分别为37.37% 和35.06%,均低于营收增速,费用控制良好;管理费用同比增长53.81%,主要由于北京政务云项目的前期费用摊销。

外部环境不利因素即将消除,未来业绩增长可期。随着军改完成及望京的产业园有望在16年10月正式启动,去年影响公司业绩的不利因素消除,公司预计半年报业绩增长0-50%,我们对公司未来前景保持乐观,预计半年业绩增长在30%左右。

新型智慧城市推动政务云顺利推进。北京政务云项目巩固了公司国家政务信息云化的领先地位。公司作为中电科旗下基础软件平台,具备数据库、中间件及完整的云IAAS 服务能力和“软硬一体化”自主可控产业。“十三五”期间发改委将与网信办、智慧城市部际协调工作组共同推出100个新型智慧城市试点, 北京项目的标杆作用获得广泛认可,为公司后续电子政务云的扩张奠定先发优势。

维持“增持”评级:考虑标的公司业绩承诺,2016年、2017年、2018年宝德计算机、量子伟业累计实现扣除非经常性损益后归属于母公司股东的净利润分别为1.55亿元、2.03亿元、2.68亿元。我们预计公司2016/2017/2018年备考净利润分别为4.08亿、5.74亿和6.12亿,摊薄EPS分别为0.81/1.13/1.21元,现价对应2016-2018年40/28/26倍PE。太极作为中电科十五所下唯一的上市公司,在自主可控和大数据云计算等领域具备较强实力,看好其凭借原有党政机关客户优势,在整合宝德科技、量子伟业后,将形成从IaaS 层到SaaS 层的一体化服务布局, 维持“增持”的投资评级。

风险提示:增发通过与否具有不确定性;业务整合风险。

公司,增长,业务,2016,一季度