多政策助煤炭钢铁兼并重组 八股突围拉开帷幕

摘要: 盘江股份(个股资料操作策略盘中直播我要咨询)盘江股份:1季度亏损主因煤价弱势,关注贵州供给侧改革盘江股份600395研究机构:长江证券分析师:董辰撰写日期:2016-04-27事件评论煤炭产量同比下滑

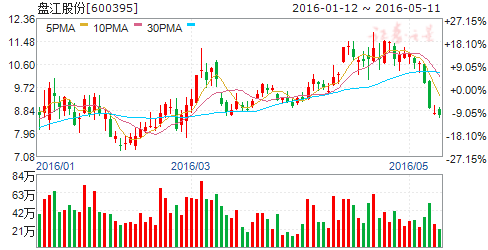

盘江股份(个股资料 操作策略 盘中直播 我要咨询)

盘江股份:1季度亏损主因煤价弱势,关注贵州供给侧改革

盘江股份 600395

研究机构:长江证券 分析师:董辰 撰写日期:2016-04-27

事件评论

煤炭产量同比下滑,新增商品煤贸易业务致销量同比上升。2015年公司原煤产量925.19万吨,同比下降7.23%,其中精煤及混煤产量为332.11、391.16万吨,同比分别下降11.36%、0.45%;商品煤销量808.43万吨,同比上升7.45%,部分源于公司新增商品煤贸易业务(全年销售精煤66.53万吨、混煤3.35万吨)。2016年1季度公司煤炭产销量171.8、177.01万吨,同比分别下降6.73%、3.14%,其中自产煤销量167.25万吨,同比下降9.15%。2016年公司计划原煤产量1090万吨,同比上升17.81%;商品煤产量800万吨,同比上升10.61%。

弱势行情下煤炭业务毛利率下滑。2015年公司煤炭销售价格469.82元,同比下跌25.54%,吨煤成本362.72元,同比下降8.63%。成本管控不抵煤价弱势对盈利造成的冲击,吨煤毛利107.10元,同比下降54.22%,煤炭业务毛利率22.80%,同比下降14.28个百分点。1季度煤炭业务毛利率9.05%,同比下降22.92个百分点。

期间费用控制得力,销售费用增幅较大。2015年公司期间费用合计6.14亿元,同比下降42.93%,其中销售费用、管理费用同比分别下降69.93%、40.65%,财务费用同比上升12.77%。销售费用降幅较大主因运费结算方式改变及支付代理服务费减少所致。

1季度环比转亏。公司1季度实现归属净利润-1.06亿元,环比转亏,主要源于1季度炼焦煤均价环比低于上年4季度。

公司看点在煤层气业务,维持“买入”评级。公司有望受益于贵州省供给侧改革,旗下煤层气业务优化业务结构。我们预测公司2016-2018年EPS分别为0.04、0.06、0.07元,维持“买入”评级。

风险提示:宏观经济大幅下滑,供给侧改革低于预期

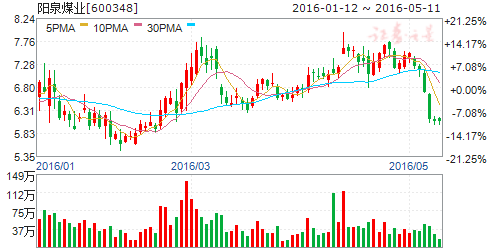

阳泉煤业(个股资料 操作策略 盘中直播 我要咨询)

阳泉煤业:产销同比上升,4季度计提减值损失致环比增亏

阳泉煤业 600348

研究机构:长江证券 分析师:董辰 撰写日期:2016-04-12

事件评论

产销同比上升,2016计划产量同比微降。公司2015年原煤产量3320万吨,同比上升6.92%,煤炭销量6282万吨,同比上升14.61%,其中块煤、喷粉煤、煤泥销量同比分别下降12.77%、9.55%、5.61%,选末煤销量同比上升22.42%,销售结构有所变化。2015年采购集团及其子公司煤炭3494万吨,同比上升15.43%。2016年公司计划煤炭产量3293万吨,同比下降0.81%。

降本得力,煤炭毛利率上升。受弱势市场影响,2015年公司商品煤综合售价242.33元/吨,同比下跌104.48元/吨,跌幅30.13%;公司吨煤生产成本172.31元,同比下降80.87元,降幅31.94%,其中吨煤材料及人工薪酬同比分别下降10.07、41.56元。2015年原料煤吨煤成本229.23元,同比下降68.43元,主因市场价格弱势。总体来看降本有效对冲煤价弱势,煤炭毛利率同比上升1.24个百分点。

期间费用控制较好,管理费用同比降幅近三成。2015年公司期间费用合计20.16亿元,同比下降12.39%。其中管理费用同比下降29.65%,销售费用、财务费用同比分别上升18.56%、87.81%,销售费用同比上升主因运费支出增加,财务费用上升源于银行贷款利息支出增加。

4季度业绩环比增亏,主因计提资产减值损失。4季度公司毛利环比上升4.29亿元,但计提资产减值损失3.08亿元,主要是坏账及存货跌价损失。计提减值损失对盈利冲击较大,单季度实现归属净利润-1.84亿元,环比增亏1.30亿元。

产能增长潜力较好,维持“增持”评级。我们预计公司16-18年EPS分别为0.05、0.07、0.08元,维持“增持”评级。

风险提示:宏观经济大幅下滑,供给侧改革低于预期。

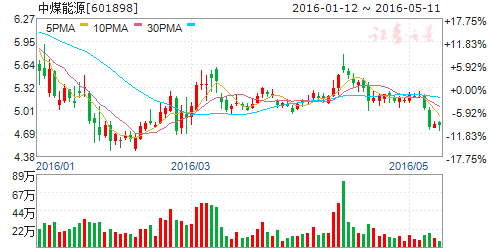

中煤能源(个股资料 操作策略 盘中直播 我要咨询)

中煤能源:成本管控较好助力1季度环比减亏

中煤能源 601898

研究机构:长江证券 分析师:董辰 撰写日期:2016-04-29

事件描述

公司今日发布2016年1季报,报告期内公司实现营业收入125.13亿元,同比下降4.3%;实现归属母公司净利润-2.23亿元,同比下降1573.6%,EPS-0.02元。实现扣非后归属净利润-2.76亿元,同比增亏2.02亿元。

事件评论

1季度煤炭产销同比增长。1季度公司商品煤产量2049万吨,同比增长4.0%,商品煤销量3041万吨,同比增长25.6%,其中自产煤销量2009万吨,同比增长20.7%。煤炭产销增长主要得益于中转地低库存背景下的行业需求边际改善。1季度公司聚乙烯及聚丙烯产量同比分别增长6.9%、2.4%,尿素产销量同比分别增长18.0%、58.6%,自有焦炭产销同比增长1.4%、2.1%。总体来看,公司1季度各个产品产销表现较好,可能得益于经济低位企稳后需求有所回暖。

成本控制得力,缓冲弱势煤价冲击。公司1季度自产煤吨煤均价278元,同比下跌69元,跌幅19.9%。其中动力煤吨煤销售均价269元,同比下跌19.3%,炼焦煤吨煤售价332元,同比下跌35.7%,焦煤跌幅相对更大。1季度公司吨自产煤成本139.82元,同比下降54.23元,降幅27.9%,较2015年全年下降26.64元,降幅16.0%,分项来看,吨煤材料成本同比下降12.4元,吨煤人工成本同比下降13.76元。公司在降本方面取得较好成效,缓冲煤价下跌的冲击,以此计算吨自产煤毛利138.18元,同比下降14.77元,降幅9.66%。

1季度期间费用同比上升13%,财务费用政府较大。1季度公司期间费用合计40.18元,同比上升13.02%,其中销售费用同比上升16.85%,应销量上升所致,管理费用同比下降18.06%,财务费用同比上升2.72亿元,增幅37.10%,主要是付息债务增加所致。

成本管控得力助力1季度环比大幅减亏。1季度公司归属净利润亏损2.23亿元,环比上年4季度减亏6.31亿元,减亏幅度较大除了1季度没加有所反弹之外,成本管控得力也是重要因素之一。2季度煤价整体稳中向好,公司业绩或仍有边际改善空间。

关注煤化工项目及供给侧改革进展,维持“买入”评级。煤化工业务是公司未来主要看点,关注供给侧改革进展。我们预测公司2016-2018年EPS分别为-0.09、-0.05、-0.03元,维持“买入”评级。

风险提示:宏观经济大幅下滑,供给侧改革低于预期

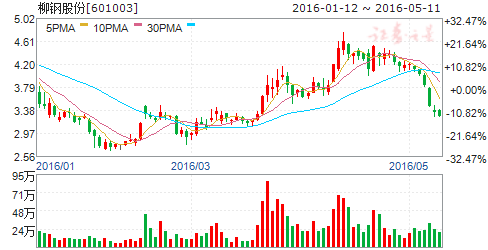

柳钢股份(个股资料 操作策略 盘中直播 我要咨询)

柳钢股份:受益于钢坯定价稳定,经营具有相对优势

柳钢股份 601003

研究机构:长江证券 分析师:王鹤涛 撰写日期:2016-04-28

事件描述

柳钢股份发布2015年年报,报告期内公司实现营业收入259.09亿元,同比下降27.26%;营业成本251.39亿元,同比下降25.19%;实现归属于母公司净利润-11.89亿元,上年同期为1.69亿元;2015年实现EPS为-0.46元。

2016年1季度公司实现营业收入61.47亿元,同比下降6.69%;实现营业成本57.70亿元,同比下降11.01%;实现归属于母公司所有者净利润0.15亿元,上年同期盈利-3.47亿元;1季度实现EPS0.01元,4季度为-0.08元。

事件评论

受制于行业低迷,全年业绩亏损较大:受制于下游地产等需求低迷,公司2015年收入同比下降27.26%,毛利率下降2.69个百分点,由此导致公司2015年业绩近年来首度亏损:2015年南宁地区螺纹钢价同比下跌25.63%,公司粗钢产量同比减少4.92%。此外,主要源于财务费用等同比增长导致公司费用总额同比增加0.99亿元也加剧了其全年亏损幅度。

不过,相比于行业而言,公司2015年亏损额度并未显著扩大,尤其是在全行业出现巨幅亏损的4季度,公司仅亏损2.04亿元,为2015年单季度亏损最小,主要源于:一方面,由于占比公司销量近一半的钢坯销售采供成本加成定价方式,盈利能力相对稳定,2015年在钢坯收入同比下滑30.97%的情况下,钢坯产品毛利率依然同比回升0.91个百分点;另一方面,面对行情低迷,公司积极调换生产品种,减少中型材、中板材产量,增加盈利能力相对更好的小型材产量,也一定程度缓解了公司全年业绩下滑幅度。

行情回暖带动1季度成功扭亏为盈:在1季度行情回暖之下,公司成功扭亏为盈,主要得益于价格同比跌幅缩小及加大销售力度:1)公司1季度收入同比下降6.69%,降幅小于行业及当地平均钢价跌幅;2)公司1季度存货环比减少4.82亿元,为近年来次低点。此外,1季度公司管理费用同比减少0.93亿元、财务费用同比减少0.45亿元也贡献了部分效益。

总体而言,由于销售区域集中、产品差异化竞争、钢坯定价稳定及生产管理效率相对较高,公司区域性龙头地位仍有显现。

预计公司2016、2017年EPS分别为0.04元、0.05元,维持“增持”评级。

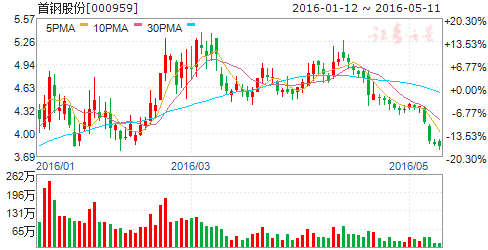

首钢股份(个股资料 操作策略 盘中直播 我要咨询)

首钢股份:当下业绩低迷,但资产质量大幅改善曙光已现

首钢股份 000959

研究机构:安信证券 分析师:衡昆 撰写日期:2016-05-03

当下业绩低迷:2015年年报披露公司报告期内实现收入178.43亿元,净亏损11.37亿元,扣非后净亏损11.58亿元;同比分别下降25.61%、1914.42%和682.51%。2016年1季度实现收入34.34亿元,净亏损4.82亿元,扣非后净亏损5.21亿元,同比分别下降33.15%、52.32%和63.49%。

资产质量大幅改善曙光已现:公司于2015年8月和9月分别披露了《资产置换报告书》和《非公开发行预案》。资产置换部分京唐钢铁将注入上市公司;非公开发行拟募集不超过110亿元主要投向京唐钢铁二期、收购曹建投和后续PPP项目和归还银行贷款。目前,资产置换已完成资产交割。

投资建议:首钢股份的母公司首钢总公司在国内钢铁行业的地位仅次于宝钢、武钢和鞍钢等三大央企。从资产规模和资产质量来看,由于首钢总公司地处北京,有些方面甚至超过了上述央企。公司是首钢总公司唯一的A股上市公司平台,并且公司资产在总公司中的占比较低,未来潜在上升空间很大。随着京唐公司的注入,规模显著扩大,产品结构进一步优化,协同降本空间显现,资产质量大幅提升。若非公开发行完成,竞争力有望进一步提升。预计公司2016年到2018年实现收入368.59亿元、357.51亿元和384.65亿元,净利润4.21亿元、1.40亿元和7.23亿元。首次给予增持-A评级,6个月目标价5.0元。

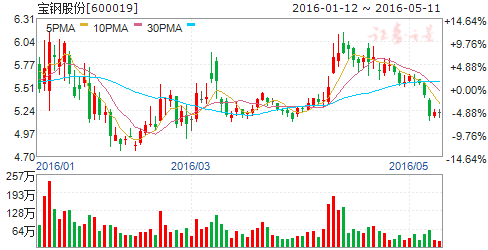

宝钢股份(个股资料 操作策略 盘中直播 我要咨询)

宝钢股份:6月出厂价再次上调,价差迅速抬升

宝钢股份 600019

研究机构:长江证券 分析师:王鹤涛 撰写日期:2016-05-10

供需格局或将走弱,调价滞后抬升价差:公司此次调价继续维持强势,6月主要产品热轧、冷轧出厂价继续上调,其中热轧上调幅度最大,达350元/吨,应主要由于以下三点:1)从长区间来看,前期调价政策的相对滞后让公司并未享尽反弹行情带来的价格红利,近几个月公司热轧、冷轧产品与市场价的价差有显著回落,因此此次调价是对前期上涨行情的确认以及吨钢盈利的追溯;2)从短区间而言,行情有所走弱,钢价综合指数周环比降幅达8.88%,由于此次调价同样具有滞后性,与近期以及未来一段时间内钢价涨跌节奏并不一致,出厂价上调的同时,市场价下跌,进一步推高了前期有所回落的价差;3)上调价格后,即使未来钢市走弱,公司亦可通过补差价等方式吸引下游提货,有利于公司主动掌控未来利润空间,降低潜在机会成本,而降价就会把主动权拱手让出。本次热轧调价幅度较为突出,或源于相比冷轧,其营收规模较小,并且大部分产品作为内部供给,投放到市场的商品材较少,与市场走势有所背离也可理解,因此,热轧大幅上调的指示性意义较浓,可能是公司目前经营方针的信号传递,而非市场化行情的体现。

此外,取向硅钢上调300元/吨,近期两次调价已累计上调800元/吨,是对商务部对原产于日本、韩国和欧盟的进口取向硅钢反倾销调查初步裁定结果的持续正向反馈,这一事件提振了国内取向硅钢龙头企业的市场信心。

不过,我们需要注意的是,钢铁行业供需格局正在走弱。随着复产进程加快,产量5-6月预计仍会处于高位;宽松货币政策转向中性背景下,下游基建、房地产需求或将放缓,同时贸易库存回升,阶段性供需错配正逐步消失。

预计公司2016、2017年的EPS为0.38元、0.43元,维持“买入”评级。

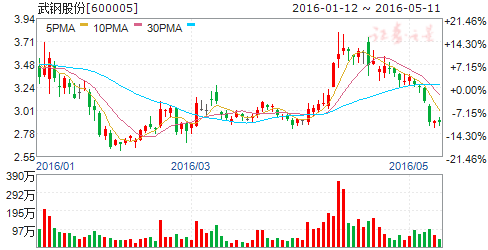

武钢股份(个股资料 操作策略 盘中直播 我要咨询)

武钢股份:上调6月出厂价,供需变化中博弈后续行情

武钢股份 600005

研究机构:长江证券 分析师:王鹤涛 撰写日期:2016-05-11

事件描述

武钢股份今日公布2016年6月主要产品出厂价政策,主要品种调整如下:线材:出厂价格上调150元/吨;型材:出厂价格维持不变;热轧:出厂价格上调200元/吨;轧板:出厂价格上调200元/吨;酸洗钢:出厂价格上调180元/吨;冷板卷:优碳及以上深冲高强钢上调100元/吨,其他品种上调150元/吨;热镀锌:DX51、DX52、DX53系列及结构级系列上调300元/吨,其他品种上调150元/吨;彩涂:出厂价格上调200元/吨;电镀锌:出厂价格上调200元/吨;硅钢:无取向硅钢低牌号以及470系列牌号上调360元/吨,高牌号上调180元/吨;取向硅钢上调500元/吨。

事件评论

6月出厂价集体上调,博弈后续行情:仅隔一天,公司紧跟宝钢出台6月份调价政策,热轧、冷轧、硅钢等主要产品出厂价同样继续上调,原因与宝钢应无太大差异,首先是此前大型钢厂调价滞后性导致未享尽反弹行情红利,此次调价是对前期上涨行情的确认以及盈利空间的追溯;其次就是此次调价于供需格局走弱之际出台,对未来利润空间有主动控制意味;最后,调价进一步推高了公司产品价与市场价的价差,指示性意义浓厚,叠加宝钢率先上调出厂价,形成两大钢铁行业龙头集体挺价局面,对于市场行情后续走向或有一定导向性作用。

热轧、冷轧方面,近期华中与华东地区行情并未有实质性差异,但是,公司热轧、冷轧产品6月上调幅度小于宝钢,尤其热轧调价幅度显著较小,一方面可能基于产品结构差异,公司热轧强于冷轧,上调幅度较小有利于保持热轧后市销量稳健;另一方面,或源于对后市更为保守的判断。

硅钢方面,无取向硅钢6月调价幅度与宝钢基本保持一致。而取向硅钢的调价幅度则显著大于宝钢,一是由于公司在取向硅钢市场上,拥有稳固的规模与技术优势,调价幅度更大是对自身优势的确认;二是基于商务部对原产于日本、韩国和欧盟的进口取向硅钢反倾销调查初裁结果做出的正反馈。

当前时点,需要考虑供需基本面的变化,前期巨额盈利空间引致复产速度加快,最新Mysteel调研163家钢厂高炉开工率已上升至79.42%,产能利用率升至84.22%,而下游需求在货币政策转向中性之时或难维持此前增速,叠加最近贸易库存回升以及成交量下降迹象,表明供需格局正在变化,这或将导致钢厂持续上调出厂价态势不可持续。

预计公司2016、2017年EPS分别为0.03元、0.04元,维持“买入”评级。

同比,公司,季度,下降,上调