发改委:加快制定国家低碳城镇试点配套政策 六股瑰宝

摘要: 中国天楹(个股资料操作策略咨询高手实盘买卖)中国天楹:费用率影响净利润释放长期估值仍具优势中国天楹000035研究机构:中投证券分析师:张镭撰写日期:2015-10-16公司公告,15年前三季度实现收

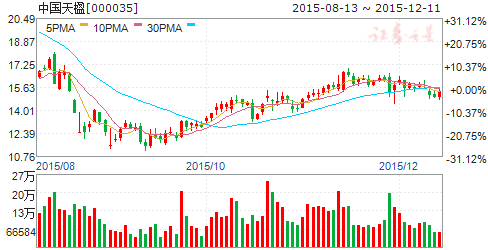

中国天楹(个股资料 操作策略 咨询高手 实盘买卖)

中国天楹:费用率影响净利润释放 长期估值仍具优势

中国天楹 000035

研究机构:中投证券 分析师:张镭 撰写日期:2015-10-16

公司公告,15年前三季度实现收入 4.6亿,同比增长 61.31%,实现扣非净利润1.17亿,同比增长18.97%,并预告2015年全年增长26.85~43.99%。

投资要点:

费用率持续攀升导致利润释放低于预期,明年一季度有望缓解。公司前三季度管理费用、财务费用、销售费用分别为5702万(+197.14%)、6343万(121.19%)和89万(+155.13%),三费大幅攀升导致业绩释放低于预期,目前三费率已经分别高达12.4%、13.8%、0.19%。其中,管理费用主要是新投产项目和平湖项目并购引起的人员工资及办公费用的增加,我们认为后期随着新项目运营成熟以及并购项目的理顺,费用率将得到缓解。财务费用攀升主要原因为新项目投运后利息停止资本化和并购贷款利息,后期随着资金回流以及定增的落实缓解资金压力,进而降低财务费用。根据对新投运项目和资金的判断,我们认为费用率的缓解有望在明年一季度开始显现。

后期垃圾焚烧运营业务平稳发展,而焚烧设备销售、新领域为主要看点。(1)公司垃圾焚烧运营产能已达到6400吨/天,而累计待实施项目达7200吨/天,是未来主要的确定性增长点。(2)公司定增扩产垃圾焚烧设备销售,主要面向国内三四线城市和国外市场,我们认为明年该项业务有望加速发展。(3)公司凭借原有业务的客户渠道优势,积极探索并且有望切入的领域较多,包含建筑垃圾处理、垃圾清运、餐厨垃圾处理等,每项业务一旦做成都有较大的扩容空间。最先落实的建筑垃圾再生利用项目在南通试点,目前处于投运调试阶段。

我们持续看好公司基本面,长期估值仍具优势。长期来看,我们持续看好公司的基本面,主要基于其垃圾焚烧运营业务的平稳发展、未来新业务、新领域的兑现以及后期费用率的控制。我们预计15~17年EPS0.39、0.50、0.71元,对应PE 分别为37、29、20倍,暂时给予16年35倍PE,对应目标价17.5元。

风险提示:项目进展不及预期、政策风险、审批风险、资金风险

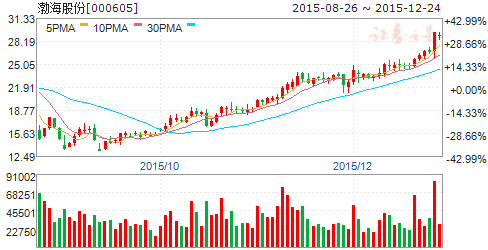

渤海股份(个股资料 操作策略 咨询高手 实盘买卖)

渤海股份:环保最具弹性标的国企改革标的

渤海股份 000605

研究机构:国信证券 分析师:陈青青,徐强 撰写日期:2015-06-03

l公司概况:善于资本运作和积极拓张的地方性国有水务企业。

公司前身是滨海供水公司,成立于2001年,并于2013年借壳四环药业上市。公司实际控制人为天津市水务局,持股比例为24%,主营天津市滨海新区原水及自来水业务。上市后,公司积极进取,增发、收购嘉诚环保,资本运作频繁,借助上市平台,打开成长新篇章。

预期差1:公司国有控股比例低、竞争性业务占比提升,国企改革预期强烈。

收购嘉诚环保后国资天津水务控股比例从35%降低到24%,若收购完成,公司竞争性业务占比将超过50%。同时,天津国企改革文件指出到2017年底,核心骨干企业80%以上实现股权多元化,其中混合所有制占到较大比重,目前市内亦有成功案例,因此公司国企改革预期强烈。

预期差2:收购嘉诚环保,“技术+资金”“国资+民企”京津冀市场、PPP 项目拓展可期。

①嘉诚环保位于石家庄,污水处理经营资质业内前列,行业内技术一流、口碑良好,公司盈利能力强。②公司传统优势地域天津市和河北省市,水污染严重,市场空间广阔。③水处理行业“国资+民营”合作模式历史证明是非常好的商业模式,公司收购嘉诚后天津和河北水处理市场份额有望进一步提升,同时借助资本力量,嘉诚环保在全国内PPP 项目获取亦值得期待。

预期差3:现金丰富,打造控股平台,外延可期。

①上市以来,公司资本运作频繁,对外扩张积极,体现管理层外延能力,同时体现大股东给了公司很大的自由发挥空间;②公司在手现金6亿元,贷款融资能力5亿以上,现金充足。加之,管理层锐意进取,有意将公司打造为平台控股型公司,我们认为公司外延进展可期。

盈利预测与投资评级:环保最具弹性的国企改革标的。

我们预计公司15-17年利润分别为1.2/2.2/2.9亿元,EPS 分别为0.43/0.77/1.04元,对应动态市盈率分别是68倍、37.5倍、27.9倍。公司目前市值60多亿,在所有水务运营公司中市值偏小,估值偏低;公司锐意进取,国企改革力度可能会超预期,我们认为公司是当前环保里国企改革最具弹性标的,第一目标市值100亿元,给予“买入”评级。

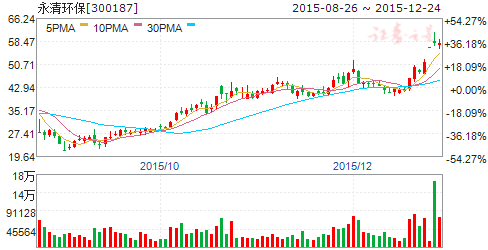

永清环保(个股资料 操作策略 咨询高手 实盘买卖)

永清环保:切入光热发电领域 打造综合环保平台

永清环保 300187

研究机构:中投证券 分析师:张镭 撰写日期:2015-11-24

公司今日公告,拟投资3000万元不深圳市爱能森科技有限公司组建合资公司,开展新能源电站的开发、投资、建设、运营。

投资要点:

公司牵手新能源科技企业,切入光热发电领域。爱能森是从亊太阳能光热发电储能系统解决方案的与业服务商,是研发、设计、生产、销售储热材料、储热设备及系统的高科技企业。合资公司注册金5000万元,公司出资3000万元,占比60%,爱能森以技术+现金出资2000万元,占比40%。

光热发电为国家支持的新型产业,未来发展空间大。光热发电具有储能、排碳量小等优势,已为国家重点支持的新型行业。《太阳能发展“十事五“规划》提出,2015年太阳能热发电装机达到1000MW,2020年达到3000MW,并且发改委给予首个光热发电示范项目1.2元/KWH的上网电价。我们认为,考虑光热发电的优势和国家的支持力度,未来空间较大。

合资公司同时拥有技术、市场和资金支持,未来有望大幅增厚公司业绩。

爱能森在技术和市场开拓方面已经成型。技术上,爱能森已有多项与利技术,不中国科技开发院交流密切,并且其控股公司在包头建设国内第一个光热发电高端装备制造基地。市场开拓上,爱能森已积累丰富的经验和市场资源,在手已签订多个光热发电的合作协议。我们认为,公司不爱能森合作具有较大协同效应,成立的合资平台同时拥有技术、市场和上市公司资金支持,后期随着爱能森项目的注入和落地,有望大幅增厚公司的业绩。

公司土壤修复为本,新能源、固废、大气业务并行,打造综合环保平台,上调盈利预测,继续强烈推荐。我们认为,土壤修复和光热发电为公司后续带来较大爆发性。其中,土壤修复受益于“土十条“政策出台,后续订单有望加速兑现。其次,光热发电项目体量较大,一旦落实投运有望大幅增厚业绩,我们上调16~17年盈利预测,预计15~17年EPS0.47、0.99、1.57元,对应PE分别为88、41、26倍,给予目标价54.45元,对应16年55倍,持续强烈推荐。

风险提示:项目进展低于预期、市场开拓低于预期、政策出台不及预期

桑德环境(个股资料 操作策略 咨询高手 实盘买卖)

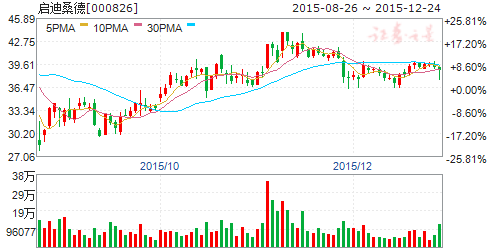

桑德环境:业绩增长21% 转型助推新成长

桑德环境 000826

研究机构:国信证券 分析师:陈青青 撰写日期:2015-09-08

业绩符合预期,上半年净利润同比增加21%

2015年上半年公司实现营业收入24.5亿元,较去年同期增长43%;实现归属于母公司所有者净利润3.8亿元,较去年同期增长21%。1)市政施工业务仍然是业绩的最主要来源,占上半年收入的69%;同比增长34%,主要增长原因为公司项目进入施工高峰。2)环保设备安装及技术咨询业务占比14%,同比增长64.2%,增长主要原因是公司环保设备销售及安装业务增加。3)市政运营业务收入在主营业务收入中占比14%,其中,①固废处理业务同比增长97.2%,因公司垃圾处理业务运营项目增加以及新增电子废弃物业务所致。②污水处理业务较去年同期增长9.3%,因部分子公司水价调整及改扩建处理量增加所致;③ 自来水业务同比增长6.1%,主要原因为部分子公司生活用水售水量增加所致。4)环卫业务收入大增2979%,主要原因为环卫业务上年同期基数小,且发展迅速。公司主营业务总体毛利率维持在35%以上。费用方面:1)因短期融资券发行使得利息费用增加导致财务费用增长66.9%;2)因公司加大环卫设备及污泥技术方面的投入导致的的研发费用增加;3)研发人员增幅约30%-40%,增加了管理费用;公司股权激励摊销成本有所增加,导致管理费用同比增长257%。

环保固废领域A 股最具平台价值的公司,转型助推新成长

1)公司传统固废业务,稳步推进,是公司未来3年业绩持续高增长的基础保障。公司更多以环卫收集和处理一体化和综合处理的方式拓展市场,未来持续订单拓展可期。2) 公司环卫和再生资源业务,包括环保O2O 等新的业务领域,思考深入,加速跑马圈地。再生资源回收处理行业正处于行业低谷期,是龙头跑马圈地的良好时机,公司平台好、动作快、思考前瞻,未来有望成为再生资源全国龙头,明年开始新业务将给公司带来重要成长动力,成为主要利润来源之一。3)清华控股入驻,将其定位于旗下唯一或者重要环保资源整合平台,未来将对公司业务拓展起到积极作用。

维持盈利预测和“买入”评级

我们预计公司15/16/17年EPS 分别为1.26/1.77/2.18元,PE 为24/17/14倍。公司今年处于重要的转折年份,股权层面、新业务层面、互联网层面变化合力有望使得公司进入新的高速成长期,维持买入评级。

中电远达(个股资料 操作策略 咨询高手 实盘买卖)

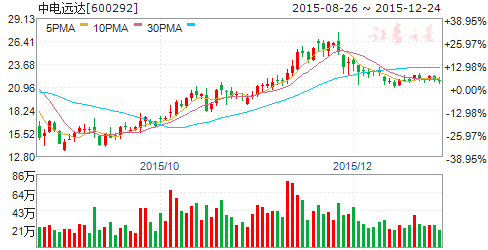

中电远达:净利润增长41% 关注新业务拓展

中电远达 600292

研究机构:广发证券 分析师:郭鹏,陈子坤,安鹏,沈涛 撰写日期:2015-11-02

核心观点:

利润同比增长41%,受投资收益影响较大

公司前三季度实现营业收入26.56亿元,同比增长4.59%;归属于上市公司净利润3.09亿元,同比增长41.38%。公司净利润增长主要由投资收益增加1.74亿(出售西南证券股权)所致。扣除该影响,前三季度净利润同比下降约18.22%。

单三季度净利润翻倍增长,毛利率明显提升

单三季度公司营业收入9.2亿元,同比增长23%;净利润0.87亿元,同比增长99%。受脱硝催化剂行业量价齐跌的影响,公司前三季度毛利率18.01%,同比下滑1.05百分点;但三季度单季毛利率20.65%,高于过去4个季度,同比提升4.8个百分点。

多元化战略稳步迈进,先后布局污水、危废、智慧监测等领域

公司多元化战略正稳步推,先后布局水务、危废、环境大数据等领域。污水处置方面,公司签约朝阳、凌源、北票等项目,预期异地扩张仍将加速;危废方面,在已有核废料处置业务的基础上,与新中天环保通过股权合作开展工业危废项目;监测方面,与雪迪龙、清新环境等多家公司联合成立重庆智慧环保物联网大数据公司,布局当地智慧监测市场。

中电投唯一环保平台,国企改革、业务扩张预期强烈

预计公司15-17年EPS 分别为0.45元、0.39元、0.49元。公司原有电力环保业务将保持稳健成长,作为中电投旗下唯一的环保平台,特别是在中电投和国家核电合并后,其有望在核废料处置、城镇污水等领域开始发力,后续国企改革、业务扩张预期强烈。给予“买入”评级。

风险提示

脱硝催化剂价格下跌;新业务开展低于预期

长青集团(个股资料 操作策略 咨询高手 实盘买卖)

长青集团:生物质电厂盈利大幅改善,期待集中供热项目的发展

长青集团 002616

研究机构:安信证券 分析师:邵琳琳 撰写日期:2015-11-03

三季报业绩符合预期,发电量增加提升收入:公司前三季度实现收入11.8亿元,同比增加17.4%,实现归母净利润0.8亿元,同比增加43.4%,业绩符合预期。公司收入的增加主要来自于宁安、鱼台、荣成等新电厂的投产。其中单季度看,公司实现营业收入4.6亿元,同比增加9.7%,实现归母净利润3088万元,同比下降23.3%,单季度利润下降主要是公允价值变动损益所致(扣除其他经营收益后单季度营业利润与去年基本持平)。

良好管理提升毛利率水平:从盈利能力看,由于明水电厂盈利大幅改善、燃气具销售毛利率的提升使得公司前三季度毛利率上升2.1%至24.4%,完善、精细化的管理使得公司盈利能力不断改善,而公司的期间费用率为14.3%,基本与全年的14.0%持平。长青利润增速快于收入增速原因除了毛利率的提升外,公司其他经营收益较去年增加489万元,主要是未交割美元远期外汇合约在报告期末,美元兑人民币远期汇率变动所致。从资产负债表看,公司应收账款增加55.8%至3.3亿元,主要是宁安电厂应收补贴电费收入增加所致。公司前三季度产生的现金流量净额为1.1.亿元,与去年末基本持平。

未来还看集中供热项目:从去年开始国家集中出台多项政策鼓励,鼓励热电联产等集中供热等方式,打开千亿市场空间。长青借助年初中标的满城项目进军集中供热领域,后续接二连三的订单表明公司的先发优势明显,在行业的高速增长期,长青集团有望不断抢占大型优质项目,从而推动未来的高成长。

投资建议:在大气治理不断深化背景下,集中供热和生物质发电业务将推动公司业绩不断增长,预计公司2015-2017年EPS为0.35、0.88、2.26元,对应PE为75、30、12倍,维持“买入-A”投资评级。

风险提示:项目建设进度低于预期。

公司,业务,增长,环保,项目