新能源汽车产业快速增长 六股凤凰涅磐待重生

摘要: 猛狮科技(个股资料操作策略咨询高手实盘买卖)猛狮科技:新业务布局完成,蓄势腾飞猛狮科技002684研究机构:信达证券分析师:郭荆璞,刘强撰写日期:2015-10-23事件:2015年10月21日晚公司

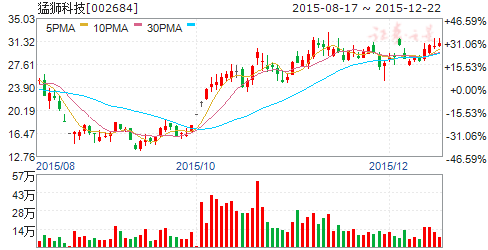

猛狮科技(个股资料 操作策略 咨询高手 实盘买卖)

猛狮科技:新业务布局完成,蓄势腾飞

猛狮科技 002684

研究机构:信达证券 分析师:郭荆璞,刘强 撰写日期:2015-10-23

事件:2015年10月21日晚公司发布2015年三季报:2015年第三季度,公司实现营业总收入1.15亿元,同比增长48.36%,实现归属于上市公司股东净利润-10.88万元,同比增长93.28%;2015年1-9月,公司实现营业总收入3.65亿元,同比增长12.53%,实现归属于上市公司股东净利润316.67万元,同比增长171.85%;公司预计2015年实现归属于上市公司股东净利润3000-3500万元,同比增长179.7%-226.31%。

点评:

公司传统业务继续回暖。公司2013年业绩大幅下降,出现亏损;2014年公司营业收入大幅提升,并且成功实现扭亏为盈,主要原因在于欧美市场的销售订单恢复;国内市场用户的开发进展明显。公司2015年在加大锂电池、新能源车辆及光伏储能等新兴行业研发的情况保持了较好的盈利能力,主要得益于传统业务的回暖。

全力加码电动车用锂电池。公司决定增加25亿元总计投资30亿元加码电动车用锂电池项目,年产60亿Wh三元18650锂电池电芯及电池组、PACK(约等于年产4亿支电动车用圆柱形锂离子电池电芯),完成将实现年产值70亿元。资金来源为猛狮科技自筹资金20亿元,银行贷款99,933万元。

进军新能源汽车,借势行业高速发展。公司已经通过参股中兴派能和设立生产基地布局新能源动力电池,公司战略上还将借势进军新能源乘用车整车领域。公司通过与同济汽研院签订战略合作,整合国内最优秀的新能源汽车设计开发团队、发展电动汽车关键核心组件技术及产能、拥有纯电动汽车制造平台、建立电动汽车销售和金融网络。

收购华力特,布局能源互联网。公司意在建立一个涵盖清洁能源发电、储能、智能输配电、智慧能源管理、售电服务,从电力供应侧到需求侧的完整产业链,具备微电网建设和运营能力,布局能源互联网。

盈利预测及评级:按照公司现有股本,我们预计公司2015年、2016年、2017年EPS分别为0.15、0.70、1.17元,对应2015年10月22日收盘价(24.90元)的PE分别为163、35、21倍,维持公司“买入”评级。

股价催化剂:电站及储能业务拓展超预期;售电牌照的获得;光伏及储能行业超预期变化。

风险因素:1、光伏业务及储能拓展低于预期; 2、动力电池及新能源汽车拓展低于预期;3非公开增发收购华力特进程低于预期

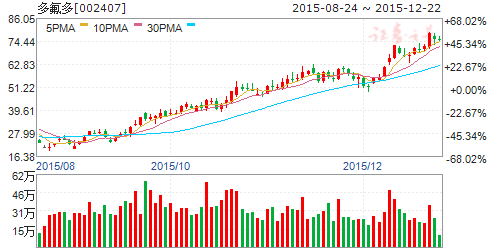

多氟多(个股资料 操作策略 咨询高手 实盘买卖)

多氟多:随风潜入夜,多氟多成为新能源汽车产业链“明星”

多氟多 002407

研究机构:广证恒生咨询 分析师:姬浩 撰写日期:2015-12-09

随风入夜,多氟多成为新能源汽车产业链的“明星”。我们在新能源汽车造车专题《谁将是下一个特斯拉或比亚迪》中提出,“多重催化,电动车造车领域‘大潮将至’”,并提示了多氟多(002407)的投资机会。其后,我们推出系列多氟多研究报告,多次强调多氟多的投资价值。

量价齐升,六氟磷酸锂快速涨价是多氟多业绩重估的基础。(1)六氟磷酸锂进入新景气周期,盈利能力大幅上升,公司受益于龙头地位。最新出厂价超20万/吨,2015年年初约8.5万/吨,近期长单消化完毕,新采购价格几乎一周一议,预计价格仍将持续强势上扬,2016年市场均价有望在20万/吨的较高水平。(2)新能源汽车销量节节高,优质动力锂电池产能供不应求。考虑2016年多氟多与新大洋和金龙客车的大额订单、多氟多1.4万台电动车生产计划,产能连续翻番仍达到满产状态,行业整合趋势下取得先机。

顺流直下,2016年是运营车和物流车机会年,公司显著收益。(1)乘用车方面,公司产品规划续航里程超150km,2016年补贴并无下降,保证首款车型旗开得胜。公司重点市场北京电动车推广力度大。

(2)专用车方面,纯电动专用车逐渐成为新能源汽车推广重点。2015年10月纯电动专用车产量达6833辆。2016年电动物流车推广补贴无明显下降,多氟多的物流电动车具备又快又好发展的基础环境。

盈利预测与估值:预计公司15-17年EPS分别为0.56、2.87、3.93元,按照35-40倍PE,目标价为100-115,维持“强烈推荐”评级。

催化剂:首批电动乘用车企业牌照发放;《汽车燃料消耗量管理办法》正式出台;公司获得大额订单。

风险提示:电动车销量不佳、锂电池行业产能扩张导致的激烈竞争

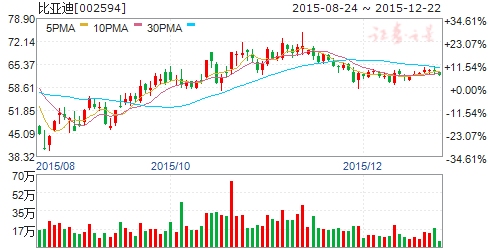

比亚迪(个股资料 操作策略 咨询高手 实盘买卖)

比亚迪:十月单月及累计销量全球第一,全世界的比亚迪

比亚迪 002594

研究机构:国海证券 分析师:谭倩 撰写日期:2015-12-09

事件:

在近期出炉的全球新能源汽车销量排行榜上,比亚迪十月份单月销量榜首。同时,在连续六个月销量第一之后,比亚迪实现了中国汽车企业质的飞跃,今年1~10月累计销量全球第一。

主要观点:

单月、累计销量双双第一,奠定了比亚迪在新能源行业的霸主地位

今年1~10月比亚迪新能源车累计销售43,069台,同比增长222%。新能源汽车是未来汽车行业的整体趋势,在2015年上海车展,比亚迪就已经正式对外公布了7+4战略,将比亚迪的新能源汽车产品线扩大到所有的道路交通领域:“7”代表7大常规领域,即城市公交、出租车、道路客运、城市商品物流、城市建筑物流、环卫车、私家车;“4”代表4大特殊领域,即仓储、矿山、机场、港口。截至目前,比亚迪的新能源汽车足迹已经遍布全球五大洲,40个不同国家和地区,超过160个不同的城市。

巩固混动优势,明年纯电动推出专用车(叉车、机场摆渡车、微型面包车等)根据公司公告,明年公司在插电式混合动力预计推出的新车型包括SUV 宋,紧凑型SUV 元及小型MPV 商,在纯电动车方面, 预计推出各种专用车,包括纯电动叉车、机场摆渡车、微型面包车T3等。专用车由于其采购成本及使用成本均低于传统燃油车, 同时由于其适用范围广,物流车、叉车、小面包车等,市场规模庞大,公司加码专用车,有效地契合了市场未来需求,巩固了新能源霸主地位。

看好电动车+储能,1+1=N,协同效应强大

电动汽车充电设施是衔接电动汽车和未来智能电网的重要环节。充电设施的选择直接决定了电动汽车的充电方式和电动汽车的运营模式。储能为电动车充电提供便捷、加快电动车推进;电动车电池二次利用为储能降低成本、提高资源利用率,协同效应强大。公司在储能、电动车领域都处于行业绝对龙头地位,二者协同效应强大,增添成长性。

盈利预测

基于审慎性原则,暂不考虑非公开增发对公司的影响,我们预计公司2015~2017年EPS 分别为0.99元、1.07元和1.24元, 对应PE 分别为7062倍、58倍和50倍,维持“买入”评级。

风险提示

非公开发行实施不确定性,新能源汽车推广不及预期,电池不安全引起的事故阻碍行业发展。

天齐锂业(个股资料 操作策略 咨询高手 实盘买卖)

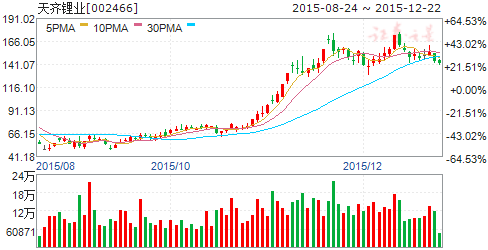

天齐锂业:三季报业绩超预期,锂价持续提升劣公司业绩高增长

天齐锂业 002466

研究机构:华金证券 分析师:谭志勇 撰写日期:2015-11-12

投资要点

前三季度业绩超预期,净利润同比增加150.43%:10月26日公司发布2015年三季报,前三季度实现营收13.07亿元,同比增45.17%,归母净利润6127万元,同比增150.43%。其中2015年第三季度实现营收5.51亿元,同比增117.54%,归母净利润2030万元,同比增187.97%。报告期内一次性费用达1.13亿元,若扣除非经常性损益,前三季度净利润达8921万元,同比增2212.8%,超出预期。

锂产品量价齐升,公司产品毛利率提升:首先在锂矿供给端,国内矿石开采受阻,年初南美洲受暴雨等自然灾害,导致智利、阿根廷的部分产能无法发挥,碳酸锂供应量较去年有所减少;其次在需求端,今年新能源汽车放量带动锂产品的需求上升,电池级别碳酸锂最新价格在6.6万元/吨~6.8万元/吨,较年初的均价4.3万元/吨已上涨近60%。公司综合毛利率由去年同期的25.25%上升至48.29%,充分反映了碳酸锂行业景气增长对公司盈利能力提升的巨大作用。

泰利森产能仍有释放空间,天齐(江苏)公司业绩逐步向好:公司控股的泰利森,包括化学级和技术级的锂辉石精矿产能为74万吨,去年产量达到设计产能的60%,可见还有产量的扩张空间。公司收购的银河锂业下属核心资产天齐(江苏)公司,目前拥有年产1.7万吨的自动化电池级碳酸锂生产线,预计明年将释放产能1.3万吨,贡献净利润约1.1亿元,加上锂产品供应趋紧且需求激增,价格上涨有望持续到明年年底,公司未来业绩高增长可期。

投资建议: 随着行业景气不断提升,锂资源作为产业链最上游将持续受益,公司作为锂资源龙头,预计2015-2017年EPS分别为0.90、1.79和2.75元,对应PE分别为98.2、49.4和32.0倍,继续给予“买入-A”评级,6个月目标价为160元。

风险提示:锂产品价格大幅波动,下游需求萎缩,市场竞争加剧

上汽集团(个股资料 操作策略 咨询高手 实盘买卖)

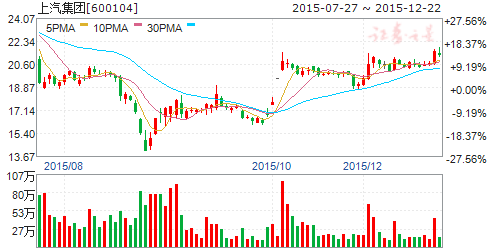

上汽集团:开放态度,踏实脚步,面向未来

上汽集团 600104

研究机构:海通证券 分析师:邓学 撰写日期:2015-11-11

投资要点:定增150亿元,全面投向非传统领域,彰显公司具转型、升级的强烈愿景。业绩稳健且具备产业链优势,目前高股息、低估值,蓝筹白马、配置回归。

150亿元定增,开启上汽新时代。公司近日公告A股定增预案,将对不超过10名对象增发不超过150亿元;其中上汽总公司、员工持股将分别不超过30亿元、11.68亿元,锁定期36个月;其他机构投资者锁定期12个月。

全面投向非传统领域,加码蓝海战略。募集资金将投向新能源汽车、商用车大规模智能化定制、前瞻技术与互联网、汽车服务与汽车金融等多个非传统汽车领域,为上汽集团“蓝海战略”加码,旨在布局新兴领域、形成先发优势。新能源汽车领域,未来计划整合全产业链优势,提高技术、降低电耗,在补贴退坡背景下增强产品综合竞争力。互联网汽车领域,计划与阿里巴巴合作研发互联网汽车产品。后市场方面,计划整合经销商、车享网店的线下资源,集中精力培育市场。

转型、改革,传递声音,顺应时代大趋势。此次定增向市场传达了两个重要信息。(1)公司态度转变,具有强烈的转型愿景,旨在摆脱单纯制造商身份,努力成为综合汽车服务提供商。(2)公司具有机制体制改革愿景,通过员工持股等方式,增强体制活力、提升效率。

盈利预测与投资建议。公司目前股息率7%、PE仅8倍、PB仅1.3倍,且未来近年股息率预计或将保持稳定,蓝筹白马、配置价值。预计公司2015-2017年EPS分别为2.58、2.84、3.27元,对应2015年11月9日收盘价PE分别为8、7、6倍。目标价23元,对应2016年PE为8倍。维持增持评级。

风险提示。系统性风险。项目推进低于预期。

江淮汽车(个股资料 操作策略 咨询高手 实盘买卖)

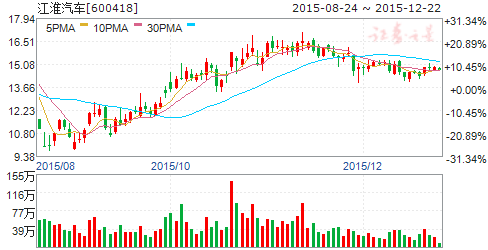

江淮汽车:SUV将持续发力,电动车厚积薄发

江淮汽车 600418

研究机构:长城证券 分析师:曲小溪 撰写日期:2015-12-15

投资建议

公司明后年三大业务看点:1)SUV业务将持续发力,我们认为,在积累了和S3经验后,公司已深谙国内SUV市场的推广之道,S3的成功经验将会复制到其他SUV产品上。2)稳步推进电动车业务,日久见真章。公司已具备新能源车电控平台的开发核心优势,新能源乘用车和商用车将齐头并进。且公司重视用户口碑,注重提升产品质量与安全,公司电动车将在诸多电动车产品中脱颖而出,明后年电动车业务仍是公司业务亮点。3)作为轻卡的传统优势企业,公司积极应对排放升级,目前已具备国五车型的量产实力。在国五标准实施时,将是公司在卡车领域建立核心竞争力之时。基于以上分析,我们给公司2015-2017年EPS分别为0.80、1.20和1.57元,对应为18X、12X和9X,首次覆盖,给以“推荐”评级。

事件:2015年12月8日,我们参加了公司的第三次临时股东大会。

电动车是公司业务的重中之重,稳步推进,不急不躁。2015年1-11月份,公司新能源汽车销售近9000台,2014全年为2433台。受电池供给影响,公司新能源汽车一直处于供不应求的状态。公司第五代电动车IEV5采用与力神共同开发的三元电池,尽管电池合格率已经取得了较大提升,但受制于电池产能影响,目前公司新能源汽车月产量在1400-1500辆。在巨大的需求面前,公司并没有采用冒进的方式,而是严控电池质量,提升产品性能等,在重视“量”的基础上,更看重“质”。

第六代电动车将采用新的电池供应商,电池供应问题将得到缓解:2015年12月,公司第六代新能源电动车IEV6S上市,电池容量得到提升,在续航里程,各方面性能上也将明显改善。6代电动车将采用新的供应商,供应问题或得到大幅缓解。

明年将有多款新车、换代车型上市,将带动公司业绩增长:1)SUV上,S3、S5和S2等均将有换代车型上市,新车型则有S1等上市。2015年1-11月份,公司SUV产品共销售近22万辆,同比增长300%以上,其中S3更是成为细分市场销量冠军。基于S5、S3的推广经验,及S3积累了较好的用户口碑,新上市车型有望复制S3的成功之道。2)MPV上,新的瑞风换代车型将上市,该产品是在大量用户改进建议的基础上进行升级换代,将得到市场认可。3)轿车上,新产品A60(B级)轿车将于明年上市,产品在外观、空间等均表现较好,明年或有较好表现。3)新能源方面则有第六代电动车IEV6S和电动轻卡等车型。

公司提前布局轻卡国五技术,跑在政策前面:轻卡业务是公司传统优势业务,销量一直位居行业前三。但伴随着排放标准的升级刚性,掌握排放核心技术无疑将是建立核心竞争力的关键。目前公司已经实现国五整车量产,国五系列发动机在动力、节油等上已经得到用户认可。国五排放标准实施(2017年,或提前实施)时,轻卡业务将为公司带来丰厚业绩。

风险提示:汽车行业景气度下滑,公司新产品推广低于预期。

公司,新能源,2015,汽车,电动车